今年(2018年)2月に、公的年金の過少支給が話題になりました。原因は「扶養親族等申告書」に記載した内容が実際の支給に反映されず、所得税を過大徴収していたことにあります。

処理漏れをおこした日本年金機構の委託業者は、6月には会社解散にはなりましたが、扶養親族等申告書に関しては様式が変更されました。

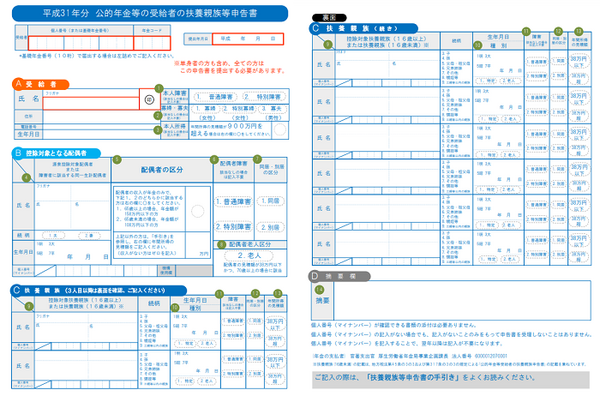

そして公的年金受給者に対して平成31年(2019年)分の扶養親族等申告書の送付が始まり、平成30年(2018年)10月末までに日本年金機構への提出が求められています。

年金の過少支給問題が起きた後に、一部週刊誌では扶養親族等申告書をきちんと記載して提出することが、消される年金を取り返す方法だと紹介されました。

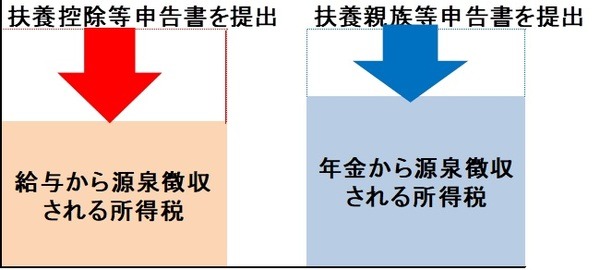

確かにこの申告書を提出することにより徴収される所得税は減額され、年金支給額は増えます。

ただ、実際は年金受給者の置かれた状況によって、取り返すタイミングを考えたほうがいいのです。

目次

ケース1:確定申告不要制度を利用する場合

公的年金・企業年金の収入額(「公的年金等に係る雑所得」に該当する収入)が年間400万円以下で、その他の所得が無い場合は、確定申告不要制度が利用できます。

その他の所得が年間1円以上20万円以下(給与やシルバー人材センターの報酬であれば、必要経費65万円が差し引けるので、収入で85万円以下)の場合は、こちらも確定申告不要制度が利用できますが、この場合はお住まいの自治体に住民税の申告が必要です。

いずれにしても確定申告を行わない場合は、年金にかかる所得税の計算は日本年金機構が全て行うことになります。

確定申告不要制度が利用できる見込みがあれば、扶養親族等申告書をきちんと記載して提出することが得策なのは間違いないです。

ケース2:働きながら年金をもらう場合

一方で上記のような対応が、必ずしも得策とは言えない場合もあります。

年収85万円を超える範囲で働きながら年金をもらう方が典型的ですが、それ以外でも確定申告不要制度が確実に利用できない方は、基本的に該当すると考えてください。

下記のようなケースを考えます。

2019年の状況が

・年齢70歳以上

・年間収入:給与180万円(給与所得の額108万円)

年金200万円(公的年金等に係る雑所得の額80万円)

・所得控除:社会保険料控除30万円

扶養家族が1人(老人控除配偶者に該当)

・勤務先に「扶養控除等申告書」「保険料控除申告書」を提出している

・日本年金機構に「扶養親族等申告書」を提出している

・所得税の源泉徴収額は、上記の提出結果により給与・年金とも0円

扶養親族等申告書を提出した結果、確定申告で納税に

上記の状況で確定申告を行うと課税所得72万円であり、所得税及び復興特別所得税の確定税額は3万6,700円と計算されます。

源泉徴収額が0円ですので、確定税額3万6,700円は丸々納税になります。

消される年金という名の所得税を取り返したつもりが、再び取られてしまいます。

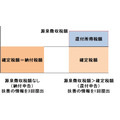

こうなってしまうのは、給与だけ(もしくは年金だけ)所得があるという前提に基づいて、別々に源泉徴収される所得税額を計算しているからです。

【

勤務先と年金機構両方に扶養などの情報を提出すると、結果的に所得税が過小徴収になることも】

給与も年金も総合課税の対象であり、2つの所得を合算すると、所得税の追加払いが求められるというわけです。

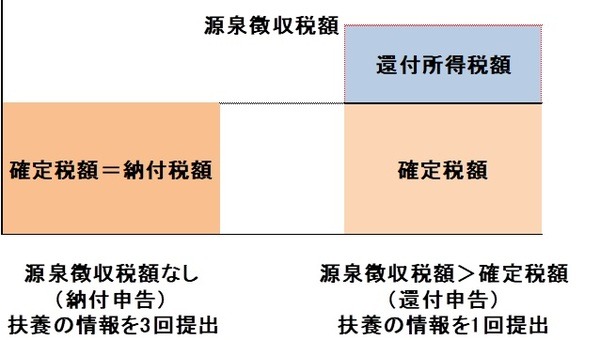

納税申告と還付申告の違い

全く同じ扶養の情報(それもマイナンバーつき)を勤務先・年金機構・税務署へと3度手間で提出した挙句、3月15日までに確定申告及び所得税の納税を行わないといけないのです。

納税ではなく還付申告であれば、5年間有効です。

上記の収入・控除の状況でも、例えば給与や年金から所得税が年5万円源泉徴収されていれば、還付申告(源泉徴収税額と確定税額の差額が還付)になるのです。

確定申告でのみ、扶養などの情報を申告する裏技も

勤務先から扶養手当をもらっているのであれば、勤務先には扶養の情報を正確に届け出ておいたほうがいいでしょうが、果たして3度手間をかける価値はあるでしょうか?

確定申告で税務署に提出する扶養の情報は、前年実績の所得額に基づくので最も信頼性が高いです。

確定申告でのみ扶養の情報を記載するのであれば、3回もマイナンバーを記載することもないですし、特に「給与や年金の確定申告で、税金は戻ってくるもの」という考えが強い方にとっては、期待を裏切らない結果になります。

扶養親族等申告書の未提出と白紙提出で源泉徴収の税率が変わる

最後にこれは日本年金機構も案内していますが、扶養親族等申告書を(扶養などの情報が白紙でも)提出していれば5%、全くの未提出なら10%と、源泉徴収の所得税率が倍変わります。

扶養親族等申告書は提出義務があるため本来は出しておくべきものですが(ただし罰則は無く、上記のように税率が変わる)、多く徴収されていれば多く還付されるという理屈で確定申告結果にも関わりますので、参考までに知っておいてください。(執筆者:石谷 彰彦)