女性の就業率が7割を超え、共働き世帯も1,000万世帯を超え増加しています。

また、社会保険の加入条件の緩和等により厚生年金の加入者数も増加しています。

夫婦ともに厚生年金に加入して働くと、将来世帯で受け取る年金が多くなるというメリットがありますが、遺族年金については思わぬ落とし穴があります。

そこで、二つの共働き世帯を例に、遺族年金の落とし穴と保障設計、生活設計の留意点についてご紹介します。

目次

1.遺族年金と老後生活設計の留意点

年金収入の変化

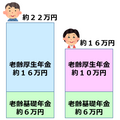

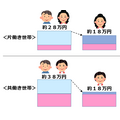

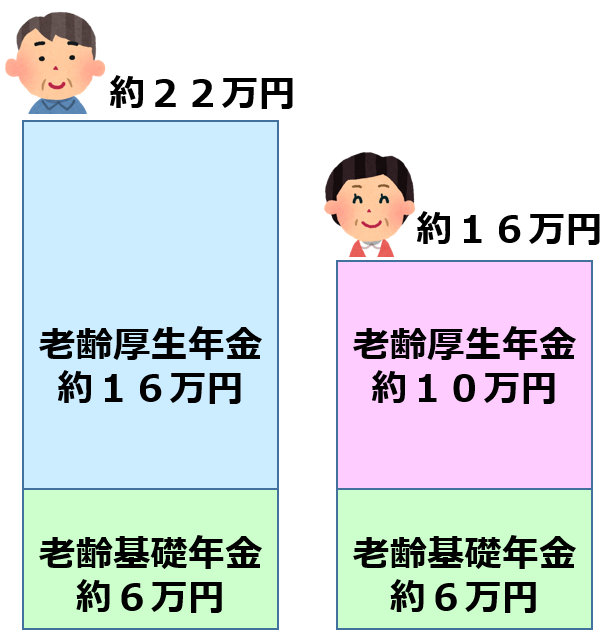

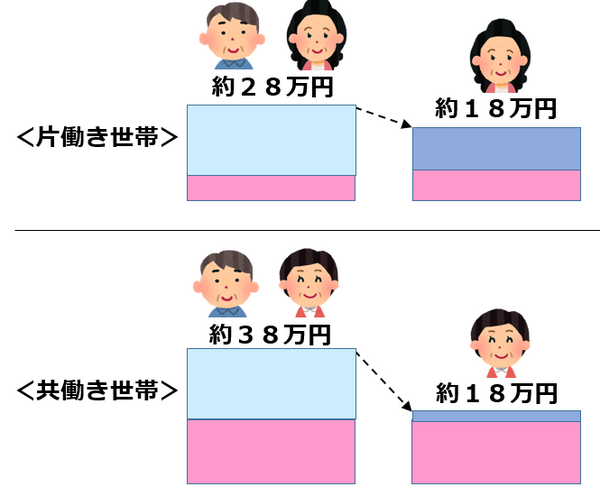

50代共働き世帯の老後生活設計で、65歳以降受給できる年金額を確認すると、ご夫婦合わせて約38万円/月となりました。

片働き世帯と比較すると年金額は多くなりますが、配偶者に先立たれた場合には、年金収入の減少幅が大きくなりますので、注意が必要です。

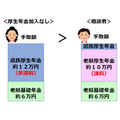

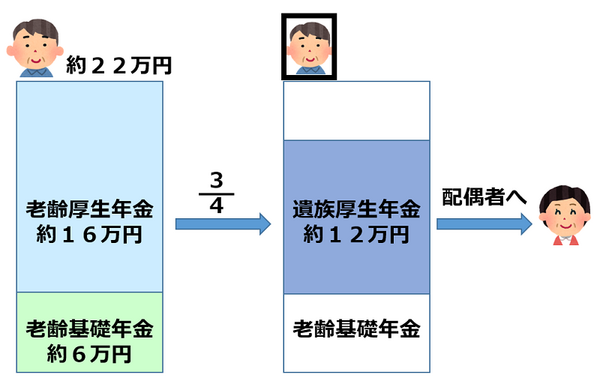

仮に、夫が先に亡くなると、妻は夫の厚生年金の4分の3を遺族厚生年金として受け取ることができます。

相談者の場合、夫の老齢厚生年金約16万円の4分の3ですから、遺族厚生年金の金額は約12万円となります。

すると「夫が亡くなったら、私の年金約16万円に遺族年金が12万円が足されて、28万円になるのですね」と相談者はお考えになったのですが、そうではありません。

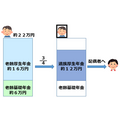

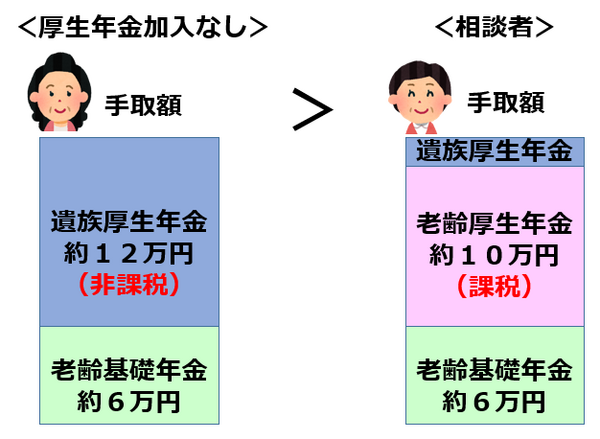

遺族厚生年金と老齢厚生年金を受ける権利がある方は、自身の老齢厚生年金をまず受給して、遺族厚生年金は老齢厚生年金に相当する額が支給停止となります。

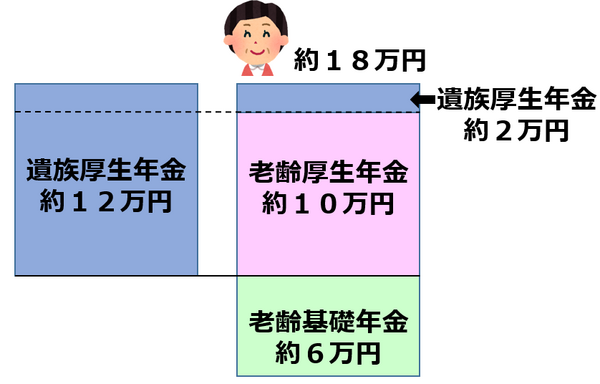

つまり、相談者の場合、夫の遺族厚生年金12万円と妻の老齢厚生年金10万円との差額の2万円だけが遺族厚生年金として妻に支給されることになります。

仮に妻に厚生年金の加入経験がなければ、遺族厚生年金は全額支給されます。

そのように説明すると「夫が亡くなると、年金収入は専業主婦だった方と変わらなくなるのですか?」と驚かれました。

しかし、残念ながら相談者の場合は、「変わらない」のではなく、専業主婦であった場合より手取額が少なくなってしまうと考えられます。

なぜなら、遺族年金は非課税であるのに対し、老齢年金は課税所得となるからです。

年金額によっては、所得税・住民税といった税金が課され、健康保険や介護保険の保険料も多く負担することになります。

相談者の場合、厚生年金加入経験がない妻に比べると、月7千円(年間8万4千円)ほど手取額は少なくなってしまいます。

共働き世帯の老後生活設計の留意点

同じ18万円の収入であっても、元々28万円で暮らしていた方と38万円で暮らしていた方とでは、後者がより生活が苦しく感じられるのではないでしょうか。

共働き世帯の方は、片働き世帯に比べ、配偶者に先立たれた場合の収入の減少幅が大きいことに注意が必要です。

平均寿命から考えると男性より女性の方が7歳ほど長生きします。

妻が年下という場合はさらに一人の期間が長くなる可能性が高くなります。

老後の生活設計の際には、配偶者に先立たれた場合の収支も念頭においておくことがポイントになります。

また、定年を機に生命保険を安易に解約するのも考えものです。

「私が納めてきた保険料は一体何だったのですか?」と納得がいかない様子の相談者でしたが、「こうなったら、夫に長生きしてもらいます」と健康管理に意欲を見せてお帰りになりました。

確かに、ご夫婦で長生きしていただくのが一番お得になりますね。

いつまでも健康で仲睦まじくが、色々な意味で最良の老後対策になりそうです。

2.共働き世帯は妻の保障も手厚く

夫死亡時の遺族年金

お子さんの誕生を機に保険の見直しのご相談にいらしたご家族の状況は下記の通りです。

妻:26歳(会社員、年収約200万円)

子:0歳

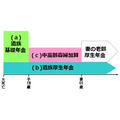

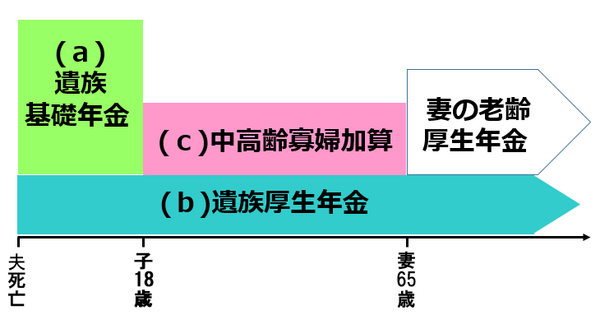

もし今ご主人に万一のことがあったら、妻には公的年金から、次のような遺族年金が支給されます。

(a) お子さんが18歳の3月まで遺族基礎年金 約100万円/年

(b) 妻が亡くなるまで遺族厚生年金 約30万円/年

(c) 遺族基礎年金の支給が終了した後、妻が65歳になるまで中高齢寡婦加算 約58万円/年

公的保障として、月々約7万円~約15万円の保障が備わっています。

既にマンションを購入されていて、夫が亡くなると住宅ローンの返済もなくなります。

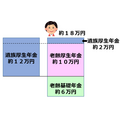

妻死亡時の遺族年金

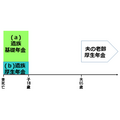

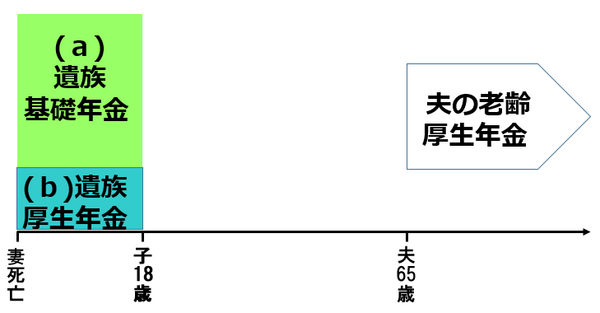

同じく厚生年金に加入している妻が死亡した場合、夫が受給できる遺族年金は次のようになります。

(a) お子さんが18歳の3月まで遺族基礎年金 約100万円/年

(b) お子さんが18歳の3月まで遺族厚生年金 約14万円/年

お子さんが高校生までは月10万円の保障がありますが、それ以降は何もなくなります。そして、住宅ローンの返済も続きます。

「大黒柱の夫にはしっかり保険をかけて、私は葬式代くらいで大丈夫」と思っておられたようですが、妻の死亡保障も必要と考えが変わられました。

共働き世帯の保障設計の留意点

共働きであっても、一般的には夫の収入が多いため、死亡保障は夫に手厚く、妻は手薄になっているケースが多く見受けられます。

しかし、上記のように公的保障には大きな違いがありますので、ご夫婦でバランスが良くなるよう見直していただきたいと思います。

特に妻の収入が家計を支えている場合や、手のかかる小さなお子さんがいる場合は、妻の死亡保障も重要になります。

「男性が働いて女性が家庭を守る」時代につくられた年金制度、見直された部分もありますが、まだ今の時代には合わないところが残っています。

ライフスタイルの多様化に応じた遺族厚生年金の見直しが必要であると思いますが、まずは制度を知って賢く備えておきたいですね。(執筆者:小谷 晴美)