非課税枠100万円(現在は120万円)、非課税期間5年の投資制度として、株式譲渡益や配当増税と引き換えに2014年(平成26年)から始まったNISA。2018年も終わりになり、ついに最初の非課税期間が終わろうとしています。

このまま非課税期間を終了し課税口座に払いだす方法、非課税を継続する方法(ロールオーバー)が選べますが、8月頃から一部の証券会社が対象者向けに案内を出しております。

注意点とともに、どう対処したほうがいいのかについて触れていきます。

目次

課税口座払い出し:ここは誤解しないで

何も手続きせず非課税期間が終了すれば、課税口座(原則として特定口座、無ければ一般口座)に移管されます。

以下の点を誤解して課税口座に移せばいいやと思わないように、注意点を挙げます。

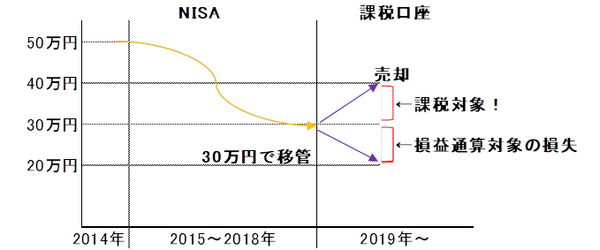

例えば2014年に50万円で買ったA社株が、2018年12月28日には30万円に下がって含み損を抱えていた場合を考えます。

・・・わけではありません。

課税口座に移した時点で、A社株の取得費は30万円と再計算されます。NISA口座で生じた含み損まで移せるわけではありません。

非課税継続(ロールオーバー)の手続き

ロールオーバーを行うためには、国の法令上は「非課税口座内上場株式等移管依頼書」を金融機関に提出することになっています。

ただし非課税口座内上場株式等移管依頼書のフォームや案内時期・提出期限は、金融機関ごとに異なります。

ある証券会社の例

すでに案内が始まっている証券会社を例にとりますが、2014年内から2018年8月までNISA株を持ち続けている対象者に、ロールオーバー移管依頼書の提出を求めています。

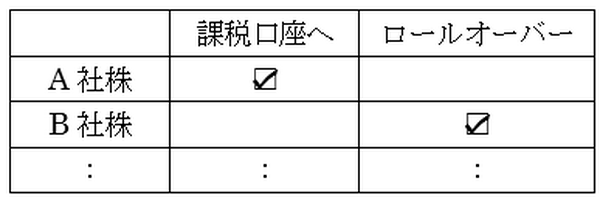

対象の銘柄・商品はロールオーバー移管依頼書に記載されており、「課税口座に移管」「ロールオーバー」のどちらかを銘柄・商品ごとに選択します。

提出期限は11月末(注:金融機関ごとに異なります)であり、提出しないと全ての銘柄・商品が課税口座に移管されます。

ケース別の対応

投資なので自己の責任でお願いしたいのですが、どういう方法がいいか悩んでいる方もいるでしょうから、参考までに対処法(選択肢は下記3つ)を考えてみます。

・ロールオーバー

・売ってしまう(利益確定売り または 損切り)

含み益が出ている場合

2014年から2018年にかけては、2016年頃を除いて堅調な相場だったため、含み益が出ているケースが多いと考えられます。確実に非課税の特典が受けられるよう、一旦利益確定売りを考えたいところです。

ただし時価が120万円(年間の非課税限度枠)を超えている場合は、ロールオーバーも検討してください。

1単元の株を利益確定売りして買い戻したい場合、1単元を買い戻せずに、株主総会出席の権利や優待の権利を失う危険性も考えられるからです。

なお売買単位100株統一の動きにより、5年の間に1単元の金額が大きく変化している銘柄もあるので、この点に関してはよくチェックしてください。

2014年購入の株に対してロールオーバーした場合、2018年末時価の分だけ2019年の非課税枠を使ってしまいます。2018年末の時価が20万円なら、2019年は残り100万円投資できます。

ただ2018年末時点で120万円を超えていても、全ての枠を使い切る形でロールオーバーは可能です。

その他、2018年の残り非課税枠が足らず、2019年の非課税枠を使いたい場合にロールオーバーすることも考えられます。

なお、2018年の残り非課税枠を使って再投資を行う場合の注意点に関しては、続編記事を予定しています。

含み損が出ている場合

一方で一部の地銀株など、2014年よりも2018年のほうが下がった銘柄も見受けられます。

税金対策上は、課税口座に移すよりはロールオーバーしたほうが得です。

冒頭の例では、2018年末の時価が30万円でしたが、課税口座に移して40万円で売却した場合、10万円に対して20.315%の税率で税金がかかってきます。

移された課税口座が源泉徴収あり特定口座であれば、2万315円が徴収され7万9,685円が入金されます。税額が発生する可能性があるので、課税口座移管は得ではないということです。

もっとも20万円で売却すれば10万円の損失になりますので、他に課税口座で取引があって黒字になっていれば、損益通算でき税負担は下がります。

来年の見通しを考えて上昇基調になると考えれば、ロールオーバーしたほうが税制上は得策と考えられます。

ただし2019年の枠を使うのではなく2018年の残り非課税枠を使うのであれば、2018年中に損切りして買い戻すほうがいいでしょう。

またますます損失が膨らむと考えているのであれば、税制上は課税口座に移しても損ということは無いですが、投資の損失を膨らませるのは望ましくないので、損切りも考えるとよいです。(執筆者:石谷 彰彦)