目次

外貨建て保険商品を発売する生命保険会社が増えています

きっかけは2017年4月の保険会社の標準利率引き下げです。

標準利率とは、保険会社が将来の保険金支払いのために積み立てている「責任準備金」を計算するための利率です。

標準利率が下がると保険会社は準備する責任準備金の額が大きくなり、運用益の期待しにくい国内の円商品では限界があり、保険会社は保険料を引き上げる必要がでてきます。

それに対して外貨での運用では比較的高い利回りが期待できることから、割安な保険料で保険商品を提供できます。

そのような状況の中で、米ドル・ユーロ・豪ドルなどの外貨建て保険に注目が集まっています。

外貨建て保険のメリット

・予定利率が高く保険料が割安

・外貨ベースで元本が確定している

・資産を外貨で持つことができる

・為替相場が円安なら差益が発生する

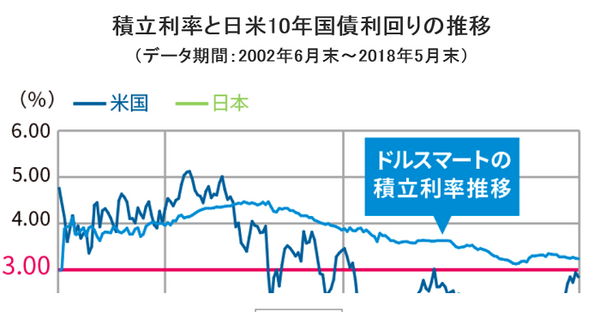

例えばメットライフ生命の「USドル建終身保険ドルスマート」では予定利率が年3%最低保証で、人気を集めています。

外貨建て保険のデメリット

・10年以上先の為替相場が読めない

・為替相場が円高なら差損が発生する

・為替手数料がかかる

・途中解約した場合、元本割れとなる

10年後の為替相場は誰もわからない

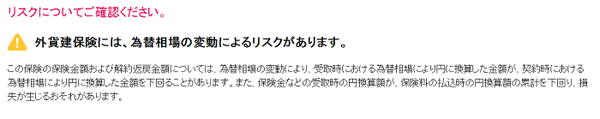

契約時の為替相場に比べ、受取時の為替相場が円高に推移した場合、保険金を円で受け取ると為替差損が発生します。

10年後・20年後の為替相場は誰もわかりません。

大きく円高になっているかもしれませんし、反対に大きく円安になっているかもしれません。

3%の予定利率が保証されているとはいうものの、為替相場が極端に変動すると意味を持たなくなります。

将来の安心のための保障が為替相場によって左右されてしまうというのもおかしな話です。

諸費用に注意

外貨建て保険では高い利率が注目されるため、意外に気付きにくいですが、さまざまな諸費用が差し引かれています。

保険料払い込み時と受取時の為替手数料だけでなく、契約時には契約の締結費用や諸費用が差し引かれます。

運用期間中には

・ 死亡・高度障害保障などの費用

・ 資産運用の費用

・ 積立金を最低保証するための費用

などが差し引かれます。

年金で受け取る場合には、年金を管理するための費用も控除されます。

こうした費用がかかることから、一定期間経過後は元本保証されているものの、それまでに途中解約した場合は、払い込んだ元本をドルベースでも下回ります。

予定利率の高さは魅力ですが、差し引かれる手数料も意外に多く、途中解約すると払い込んだ元本を割り込む期間が長く続く商品です。

外貨建て保険は販売窓口などでもトラブルになりやすい商品の1つ

「予定利率が最低保証されている」

など、メリットの方ばかりが強調され、為替リスクや諸費用などについて、十分伝わっていないケースが時折見られます。

理解力の乏しい高齢者にとっては仕組みが分かりにくく誤解するケースのある商品です。

外貨建て保険は、高い予定利率と割安な保険料が魅力の商品ですが、将来の為替相場は見通しにくい点では、老後の資金とするには不確定な材料が多いのが心配な商品です。

また運用という意味でも諸費用の高さが気になります。

預金ではお金が増えない時代ではありますが、外貨では増えるという訳ではありません。

リスクや手数料と将来のライフプランをしっかり見据えた保険選びをしましょう。(執筆者:相川 隆)