住宅取得に対する税制優遇として、例えば所得税では住宅ローン控除、贈与税では親などから住宅取得資金の贈与を受けた場合の非課税特例があります。

こういった住宅特例は、併用するケースも多いですが制限もあります。併用に対する税務当局のチェック漏れが多かったことは、2018年末報道などで話題になりました。

併用した場合は申告する側も、間違って申告することの無いように意識しておく必要があります。

ここでは国税庁の「確定申告書等作成コーナー」で確定申告書を作成することを前提に、住宅ローン控除と住宅資金贈与非課税を併用した場合のチェックポイントについて触れます。

なお併用により住宅ローン控除が減額されるので、所得税の申告方法に絞って触れます。

目次

確定申告書等作成コーナーでチェック項目がある

手書きの確定申告書作成では、贈与税の特例と併用した場合の住宅ローン控除の計算は付表を使って行うため、減額には気がつきにくいです。

ただ確定申告書等作成コーナーでは、住宅ローン控除(住宅借入金等特別控除)の入力画面の初期の段階で、「住宅や土地についての質問」画面がありチェックポイントを設けています。

ここで「住宅取得等資金の贈与の特例の適用を受けていますか?」の質問に「はい」をつけてください。このチェックが正しくないと、住宅ローン控除の計算を間違う危険性が出てきます。

贈与を受けた資金(特例対象)の入力

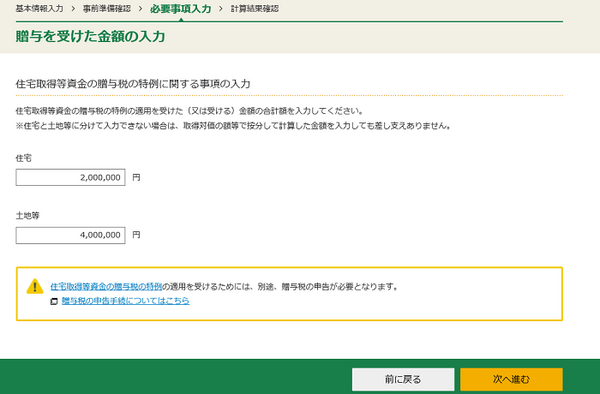

贈与を受けた住宅取得資金のうち、贈与税非課税の特例を受けた金額を入力します。

例えば親から600万円の贈与を受け、非課税特例を受けるための贈与税の申告を行った場合は、600万円を入力します。

住宅と土地等に分かれておりますが、それぞれに分けて贈与を受けているケースばかりではないでしょう。

この場合、例えば住宅の取得価額が1,400万円で土地の取得価額が2,800万円であれば、住宅と土地の比率(1:2)で按分して、住宅:200万円と土地等:400万円を入力します。

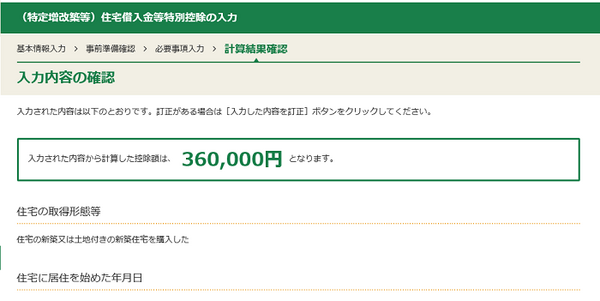

住宅ローン控除額の計算

贈与税非課税の特例を受けた金額を入力すれば、あとは住宅ローン控除について通常と同じように入力することで、住宅ローン控除の減額は自動計算されます。

住宅の取得価額が1,400万円・土地の取得価額が2,800万円で、住宅ローン年末残高が3,800万円の場合、通常であれば1%の38万円が所得税額から控除されます(消費税8%で住宅を取得した場合)。

しかし住宅及び土地の取得価額4,200万円から贈与額600万円を差し引いた3,600万円が3,800万円を下回るので、控除額が3,600万円×1%=36万円に減算されます。(執筆者:AFP、2級FP技能士 石谷 彰彦)