昨年度(平成29年度)頃から取扱いが急速に伸びてきている住宅ローンがあります。

それが今回ご紹介する住宅金融支援機構の「リ・バース60」です。

正式には、「住宅融資保険付きリバースモーゲージ型住宅ローン」といいます。

原則満60歳以上の方(※)が対象ですが、人によっては老後資金の枯渇リスク対策に使えそうですので、今回取り上げたいと思います。

※満50歳以上満60歳未満の方も利用できる「リ・バース50」もあります。

目次

「リ・バース60」のしくみと特徴は?

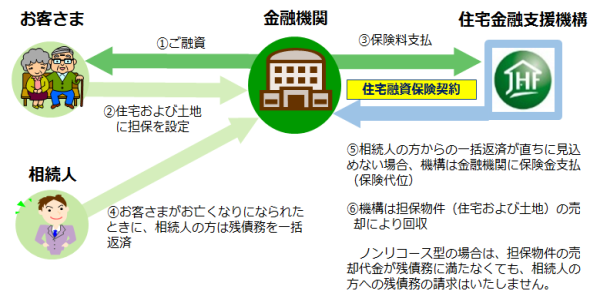

取扱金融機関が窓口になり、住宅関連資金を必要とする満60歳以上のお客様に融資をします。

毎月の支払いは利息のみで、元金はお客さまがお亡くなりになられたときに、相続人の方から一括してご返済いただくか、担保物件(住宅および土地)の売却により一括してご返済いただく内容となっています。(下図参照)

特徴は、利息のみの支払いだけで済みますので当面のキャッシュフローの改善ができ、将来の老後資金の枯渇リスクを下げることができる場合があります。

「リ・バース60」のおもな内容は?

まず、資金使途は下記になります。

・ 住宅のリフォーム

・ サ高住の入居一時金

・ 住宅ローンの借換え

融資限度額は、担保評価額の50%~60%(※ただし、使いみちにより上限金額があります)

返済期間は、融資を受けられたお客さま(※)全員が亡くなられたとき、融資金利は変動金利タイプのみで、実際の金利は取扱金融機関、内容等により異なりますが、2019年3月現在、おおむね年2.8~3.325%程度です。

※主債務者、連帯債務者および【リ・バース60】の融資実行後に債務引受により追加になった連帯債務者をいいます。

具体的には、融資額1,000万円、融資金利年3.00%としますと、月々支払額は、2万5,000円(利息のみ)です。

金融機関により、「リコース型」または「ノンリコース型」の取扱いが異なります。

保証人は不要ですが、融資対象住宅および土地に対して、金融機関を抵当権者とする第1順位の抵当権を設定する必要があります。

「リ・バース60」の取扱いが伸びている背景は?

実は「リ・バース60」は、平成21年度(2009年度)には始まっていたのですが、なかなか伸びなかったのです。

平成29年度(2017年度)から伸び始めたのは、「ノンリコース型」が導入されたからでしょう。

一般的なリバースモーゲージではお客様の死後、担保物件の売却価格が残債に満たない場合、相続人が残債を返済する義務があります。

しかしこの「ノンリコース型」だと相続人が返済する義務がなくなるのです。その安心感が伸び始めた理由でしょう。

利用される際のおもな注意点は?

ここまで述べてきた「リ・バース60」ですが、ご利用に際しては注意していただきたいことが下記のようにあります。

2. 一般的なリバースモーゲージと違って生活資金等には使えないこと

3. 他の制度も必ず比較したうえで、よりメリットが出るのかをご判断いただくこと

4. 変動金利の5年ルールや125%ルールがあるわけではないので、金利上昇リスクに耐えられるのかを慎重にご判断いただくこと

5. 金利が同じ通常の住宅ローンに比べて、総返済額は大きくなること

6. 想定以上に長生きした際のリスクも考慮することなど。

私見ですが昨今、不動産を相続財産として残さなくてもいい方や定年退職後も住宅ローンを返済しなくてはいけない方等が確実に増えてきております。

うまく使えば本当にキャッシュフローの改善や老後資金枯渇リスクを下げることができるものと考えます。

また、年々増加する空き家対策にもなるのではないでしょうか。

窓口になる取扱金融機関(現在約50の金融機関)にとっても保険付きですので、リスクは住宅金融支援機構が持つことになります。

ですから利幅も通常の住宅ローンより大きいので取り組みやすいのではないでしょうか。

しかしデータによると、融資の審査通過率が約40%と決して高くないことを勘案しますと、住宅金融支援機構側も物件選びは慎重におこなっているものと考えます。

状況や条件によっては、使えない場合もあることを考慮していただく必要はあるでしょう。(執筆者:小木曽 浩司)