政府としては老齢年金を現行制度では70歳まで、さらに制度改正して75歳まで繰下げ受給してほしいという思惑もあります。

ただ税・保険料負担が増える、遺族厚生年金を受給することになった場合に不利になるなどの悪影響が出る危険性もあります。

年金を後からもらうのは繰り下げ受給だけでなく、一括請求という方法もあります。

目次

繰下げるのではなく65歳からもらったものとする

一括請求は支給開始年齢の65歳からもらったものとして、後から遡及して請求する手続きです。

なお遡って年金をもらう受給権は5年の時効があるため、70歳になるまでには行わないと貰い損ねが出てきます。

過去得るはずだった所得を、過去の分まで請求するのが一括請求です。

確定申告という観点からは、すでに確定申告期間(原則、所得発生年翌年の2月16日~3月15日)を過ぎている過年分を遅れて申告することになります。

例えば平成26年9月に65歳になっていたが平成31年1月に一括請求した場合、平成26年分~平成30年分の5年間は所得を得ていたことになります。

まとめて令和元年(平成31年)分の所得になるわけではありません。

確定申告の取り扱い

未申告の場合

老齢年金は、公的年金等に係る雑所得に該当します。

ただ所得税源泉徴収の対象となっている公的年金等の年額が400万円以下で、その他の所得が20万円以下であれば、平成23年分より確定申告不要の対象です。

遡ってもらった年金以外に、その年分(上記事例では平成26年~平成30年分)に所得があったが20万円超38万円以下ということで申告していなかった場合は、確定申告が必要です。

所得税が還付になる場合は確定申告したほうがお得なのですが、還付請求権も5年の時効があります。

上記事例の平成26年分については、令和元年(2019年)のうちに申告しないと還付金はもらえません。

申告した場合は更正の請求もしくは修正申告

上記事例では平成26年分から平成30年分にすでに確定申告をしていた場合、申告内容を変更する手続きが必要です。

この場合、申告の結果として所得税が増えるか減るかで手続きが変わります。

所得税が増えて納税が出る場合は修正申告、所得税が減って還付となる場合は更正の請求になります。

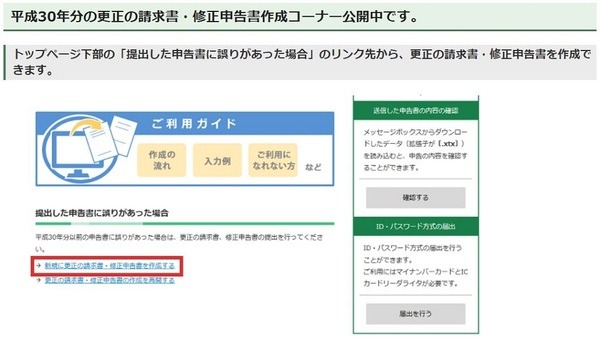

「確定申告書等作成コーナー」(国税庁HP)では、当初申告の内容と老齢年金に関する所得情報を入れれば、税額計算結果で判定して適切な書類(修正申告書もしくは更正の請求書)が作成されます。

手書きで申告する場合は、所得税額を計算してから、どちらかの書類を作成するという手順を踏みます。(執筆者:AFP、2級FP技能士 石谷 彰彦)