目次

上がらない平均給与 老後安泰のためには蓄えが必要

2018年秋に国税庁が発表した「民間給与実態統計調査」によりますと、2017年の(1年を通じて勤務した給与所得者の1人当たりの)平均給与は、432万2,000円となっています。

この数字の驚くべきは、「1990年の425万2000円と比較して、約30年後の平均給与は、たったの7万円ほどしか上昇していない」ということです。

もちろん、この結果の理由には、1989年の日経平均株価最高値などバブル景気のあと、失われた20年とも言われる「デフレ」時代に突入したこともあると思います。

しかしながら、1991年を「1」とした消費者物価指数の上昇率でさえ、この30年足らずの間で8%近く上昇しています。

つまり、1990年の平均給与425万2,000円の8%となれば、「約34万円くらいは上昇してもいいのでは」…とも思えます。

このように、物価上昇率にも到底及ばないほどの低い賃金上昇率の理由には、企業が将来の景気低迷を懸念して内部留保を増やす傾向、そのために非正規雇用者が増加したことなど、様々なことが考えられます。

今後、景気が回復しても賃金は上昇しない

では、今後景気が良くなった場合などには一気に賃金は上昇するのでしょうか?

筆者的には答えはNOです。

なぜなら、今後、我が国はさらなる「少子高齢化・人口減少社会」へ突入していくからです。

この「少子高齢化・人口減少社会」といった“構造的大変化”は、徐々に日本経済が低迷し、企業業績も振るわず、働く人々が稼ぎにくい、退職金も年金もあてにできない…といった環境を作り出す可能性が高いでしょう。

もちろん、その可能性を払拭するような画期的イノベーションが起これば別の話ですが…

よって、今後の傾向としては、全般的には賃金が上昇しにくい社会を想定して、「少子高齢化・人口減少社会」において、これまでのように自分の老後は企業や国が守ってくれるという幻想は捨てて、「対策」を打つ必要があると思います。

ゆとりある老後のボーダーラインは資産3,500万円

そこで、筆者が言及していることの1つに、「リタイア時に3,500万円の金融資産を作る」という「対策」があります。

この「対策」の言わんとしていることは、現役時代が(賃金上昇が望みにくい)稼ぎにくい社会となっても、また退職金や年金が当てにならなくても、なんとか退職時に3,500万円の金融資産があった場合、老後は大丈夫では? という仮説に基づいたものです。

もう少し詳しく説明します。

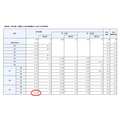

平成28年度の生命保険文化センター「生活保障に関する調査」によりますと、「ゆとりある老後生活を送るための費用(夫婦2人で)」は【月額約34.9万円】です。

ただし、これは「ゆとりある」ということなので、一般的には多いような気もします。

一方、総務省の平成29年家計調査報告によりますと、高齢夫婦無職世帯(夫65歳以上、妻60歳以上の夫婦のみの無職世帯)で一般的な年金生活世帯の実収入は【月額20万9,198円】です。

すると、リタイア後、仮に雇用延長等をしないとして、

ことになります。

結果として、もしリタイア時に3500万円あれば、20年後には(だいたい85歳時には)月14万円 × 12か月 × 20年=3,360万円を取り崩したとしても金融資産がマイナスにならないラインだということがわかります。

また、費用の方はかなりゆとりをみている感じなので、そこそこ出費を押さえれば相当の金融資産が残ると思います。

資産形成には現役時代の賢い投資信託もカギ

では、どうやって3,500万円の金融資産を作るか、ということですが、まずこの3,500万円には退職金も加味できます。

平成25年の厚生労働省「就労条件総合調査結果の概要」によりますと、勤続20年以上かつ45歳以上の退職者(大学卒)に対して支払った退職金の平均額は、定年退職の場合で1,941万円、自己都合退職の場合は1,586万円でした。

先述のような理由で退職金もそんなに期待できない時代だと仮定し、かなり少なめの1,000万円としてみたいと思います。

すると残りの2,500万円をいかに現役時代に作るか、といった「対策」になると思いますが、現役時代の賃金アップが望みにくい国においてどうすればいいでしょうか。

それには、リスクの概念をよく理解し、それなりの利回りで長く積み立てること、場合によっては積立てNISAなども有効活用していくことが重要になってくると思います。(執筆者: 阿部 重利)