梅雨を迎えた6月、株式相場には今年一番と言ってよい経済イベントがやってきます。

それは米中貿易摩擦の行方を左右する、G20大阪での米中首脳会談です。

その内容いかんによって、株価停滞ムードを払拭してくれることもあれば、消費増税のマイナス効果を受け止める余裕も吹き飛んでしまうほどの大暴落を呼ぶ可能性もあるでしょう。

これら経済イベントは海外起点であり、日本株式相場はその影響を最も敏感に受ける市場であるため、結果が出るまでは冴えない株価推移が続いています。

では海外の経済イベントが解消されれば、日本市場は上昇気流に乗れるのでしょうか。

これから現れてくる、転機となる経済指標をご紹介しながら、2019年後半の投資スタンスを考えてみましょう。

目次

歴史に学ぶ、景気後退局面前に起きるシグナル

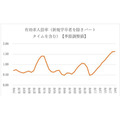

1963年以降、約50年のデータを振り返ってみると、景気後退に突入する前に起きていたシグナルがあります。

「有効求人倍率」という経済指標をお聞きになったことはあるでしょうか。

景気循環と有効求人倍率とは密接な関係があり、景気後退前にはこの倍率が低下することが知られています。

有効求人倍率とは

有効求人倍率は厚生労働省が毎月発表する経済指標の1つで、端的には次の計算で算出されます。(ここでは全国平均値、季節調整値を指す)

「1.0倍」は需給関係がつり合っている状態で、過去リーマンショック後には「0.4倍」と就職難、バブル期ピークの1990年には「1.4倍」と仕事を探すのに苦労しない状態でした。

現在の有効求人倍率とその位置付けとは

では、2019年4月の有効求人倍率は、どうだったのでしょうか。

※データ参照元:総務省統計局 e-Stat「都道府県別・地域別労働市場関係指標」

※1979年より40年間の年平均値、2019年のみ4月単月値

そうなんです、統計上はバブル期よりも人手不足の状態なのです。

昨年から人件費高騰がどの業種でも叫ばれ、宅配便の配達料値上げや商品の値上げが相次いだことは生活実感としても影響を感じますよね。

景気循環と有効求人倍率の関係

では、景気循環と有効求人倍率はどのような関係があるのでしょうか。

簡略化してご説明すると以下の通りです。

(イ)企業は「増収・増益」となり、景気拡大期を迎える

(ウ)その後労働市場が過熱気味となり人件費が高騰

(エ)企業は売上を伸ばすが経費もかさみ「増収・減益」となり、雇用を抑制する(有効求人倍率の低下)

(オ)有効求人倍率の低下は消費の低迷を意味し、企業の売上が減少「減収・減益」となり景気後退期を迎える

2013年から始まったアベノミクス景気に沿って、景気循環と株価(日経平均225)を見てみましょう。

・ 2018年:景気拡大期のピークを迎え、株価も前年比マイナス(上記ウ)

・ 2019年:上場企業の見込みでは「増収・減益」予想、特に製造業は6%の減益予想(上記エ)

つまり、有効求人倍率がピークアウトすると景気後退に入り、そう簡単には回復せず株式相場も低迷するシグナルになるということです。

2019年後半の投資スタンス

では、景気後退を控えた相場環境で、個人投資家はどのような投資スタンスをとるべきなのでしょうか。

短期的には海外起点の経済イベントに左右されますが、国内事情を考えると年後半の投資スタンスは「保守的」をおすすめします。

保守的な銘柄とは、鉄道・通信・小売などの生活に根付いた収益の柱を持っている企業です。

大きな景気後退にならない可能性もあり、かつ来年2020年には景気回復する予想も出ていますが、中長期の投資を考えている個人投資家は「大きな景気循環」と「短期の経済イベント」を区別することが重要です。

その意味では、

と前向きに捉えましょう。

なぜなら、経済イベントが景気回復に向かう結果であった場合には保守的な銘柄が売られ、成長株といわれる機械やIT系企業が今まで売られていた分を取り戻す勢いで上昇するからです。

その売られた(株価が下がった)タイミングが、保守的な銘柄の買い時です。

また、

経済イベントの結果発表の前に「賭け」に出ることも可能ですが、そこも保守的に波が起きてからでよいのではないでしょうか。(執筆者:中野 徹)