残業抑制ほど急速とは言えないにしろ、副業が浸透し各種制度が整いつつあります。

令和元年12月には、本業と副業の労働時間・賃金を通算して、労災認定上の残業時間や労災給付額を考慮するような見直し案が、厚労省の労災保険関係の審議会で報告・確認されました。

投資を除くと副業には、雇用型と業務委託型に分類され、所得分類上は雇用型が給与所得、業務委託型が雑所得に該当します。

副業を行うと、20万円超の所得が発生した場合の確定申告が問題になります。

雑所得に関しては、簡便化と申告書類増加の両面で改正が行われようとしています。

新聞やテレビの報道では全くと言っていいほど話題になっていませんでしたが、令和元年12月12日に決定された「令和2年度与党税制改正大綱(pdf)」の改正項目として挙がっています。

令和2年3月頃に順調に法改正が行われても、実際に確定申告が変わるのは令和4年分からです。

ただ令和2年分の収入額が基準となるので、副業に取りくみ雑所得で申告している方は理解しておいた方がいい税制改正項目です。

目次

収入300万円以下は現金主義の特例を利用できるように

副業収入が高額でない場合は、簡便的な所得計算が可能になります。

2年前の「雑所得を生ずべき業務の収入金額」が300万円以下の場合は、現金主義により雑所得の計算が可能になります。

権利確定の未収分も収入金額に入れるのが本来

もらった段階で収入、払った段階で経費とすればわかりやすく所得を計算できるのですが、実はこのような計算方法は、現金主義の特例を使わないとできないのです。

事業所得・雑所得などの所得分類を問わず、12月に業務完了し代金請求をして、翌年1月に入金になるような場合でも、原則は翌年の収入でなく当年分の収入金額としなければなりません。

収入はこのような権利確定主義で計上し、経費も債務確定主義で未払い分を計上することができます。

青色申告でないいわゆる白色申告でもこのような計算が原則であり、むしろ所得の少ない青色申告者が例外で現金主義を選択できるのです。

事業所得の青色申告で利用可能な特例

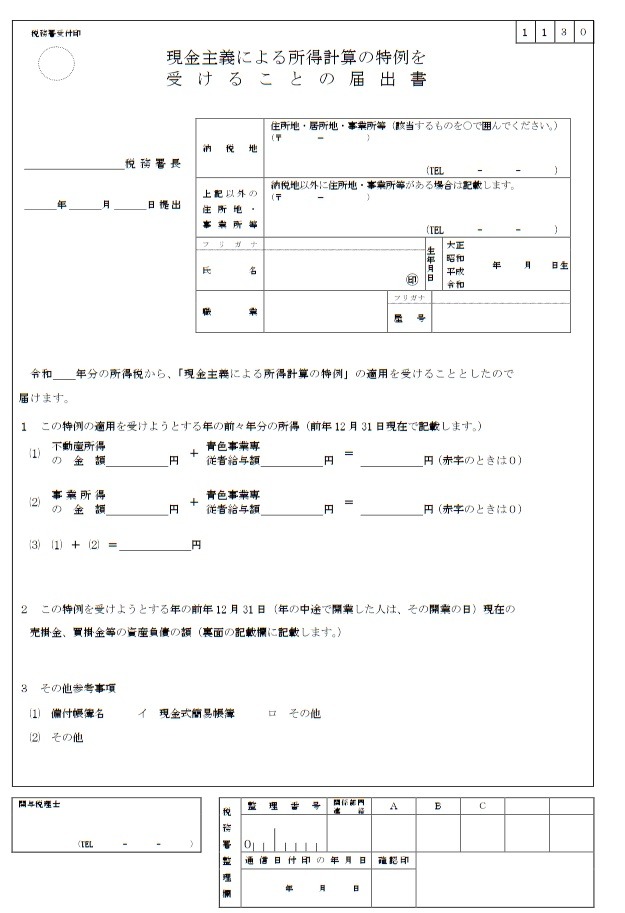

現金主義は、もともと所定の帳簿を作成し青色申告の適用を受けた事業所得者が可能な特例です。

基準に触れると、2年前の事業所得と不動産所得の合計額が300万円以下の小規模事業者が使える特例です。

この基準を使用するには届出が必要です。

青色申告者の場合は、300万円の判定は「所得」で行いますが、雑所得の場合は「収入」を判定基準とする方向です。

考えてみれば、事業所得より小規模なことが多い雑所得で、現金主義が認められてなかったのもおかしな話でした。

副業促進という意味で、近い将来に現金主義を認める意義が考えられます。

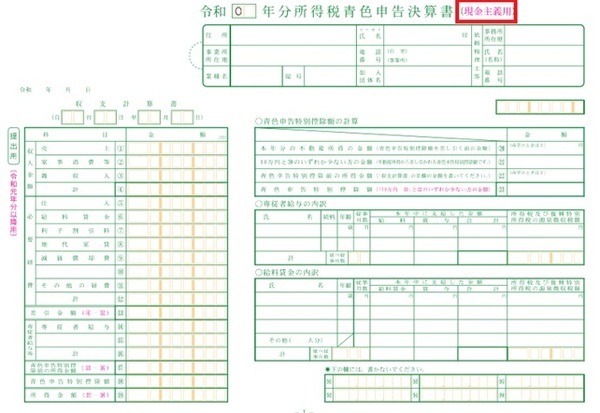

また青色申告において作成する決算書には、現金主義用という独自様式があります。

雑所得において現金主義を利用する申告者にとって、このような決算書の作成までは必要ないでしょうが(後述のように、決算書・内訳書の提出義務者に関する改正も予定されているため)、届出のほうは青色申告者と同様に必要になるものと考えられます。

なお青色申告者と同様に、現金預金取引等関係書類(通帳や、作成帳簿である現金出納帳・預金出納帳など)の5年間保存を求める方針です。

「雑所得を生ずべき業務」に関する注意点

基準とされている「雑所得を生ずべき業務の収入金額」に注意してください。

端的に言えば、会社員の副業収入が該当します。

事業という規模ではないが、反復継続した取引がこの業務にあたります。

まさに「雑所得を生ずべき業務」の改正は、副業を念頭に置いているといえます。

基準は「雑所得の収入金額」ではない

「雑所得を生ずべき業務の収入金額」は、「雑所得の収入金額」ではないことに注意してください。

雑所得には公的年金・企業年金・個人年金のような年金所得も含まれますが、当然業務とは言えないものです。

副業のように業務といえるものだけが「雑所得を生ずべき業務の収入金額」の対象です。

収入1,000万円超は申告書類が増える

逆に2年前の雑所得を生ずべき業務の収入金額が1,000万円超と高い場合は、現金主義が使えないばかりか、提出すべき書類が増えます。

総収入金額と必要経費の内容を記載した書類の提出を義務化する方向ですが、事業所得者が提出している収支内訳書や青色申告決算書(前述の「青色申告決算書(現金主義用)」を参考にしてください)に相当するものと考えられます。

雑所得の申告にあたって収支内訳書の提出が必要かはネット上でも話題になりますが、現行制度では収支内訳書の提出は不要です。

2年前の収入金額が1,000万円を超えると、副業の雑所得であっても通常は消費税の課税事業者に該当するため、消費税計算が正しく行われているかの確認に利用するものと考えられます。(執筆者:AFP、2級FP技能士 石谷 彰彦)