平成30年分より始まったスマートフォン版確定申告書作成コーナーに関して、(1) では概要・スタート画面・計算終了後入力画面と年金の申告について説明しました。

(2) では年末調整の修正・副業の申告という視点を切り口として、給与所得・その他の雑所得の申告に関して説明します。

目次

共通:年末調整を行った勤務先源泉徴収票の入力

まず年末調整の修正が何もなく、医療費控除やふるさと納税の申告だけ行う場合は平成30年分と同様です。

このケースに関しては、源泉徴収票の入力項目はこれから解説するものと異なるので、下記関連記事を参照ください。

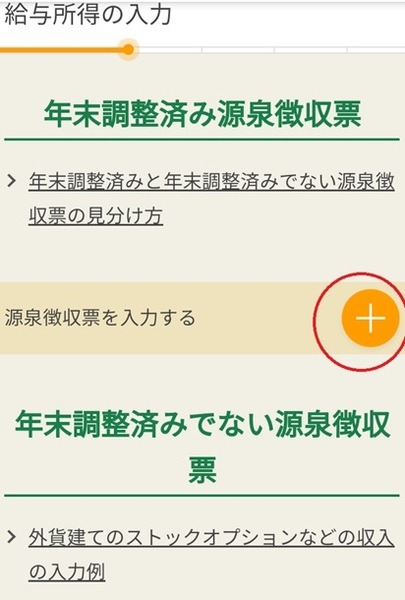

「給与所得/収入金額」の欄をタップし、次の「給与所得の入力」では「年末調整済み源泉徴収票」のほうで源泉徴収票を入力します。

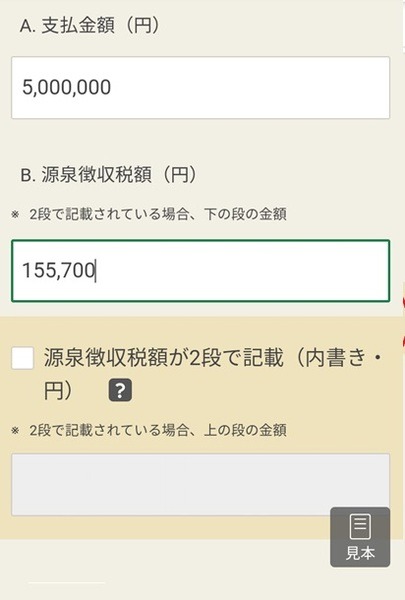

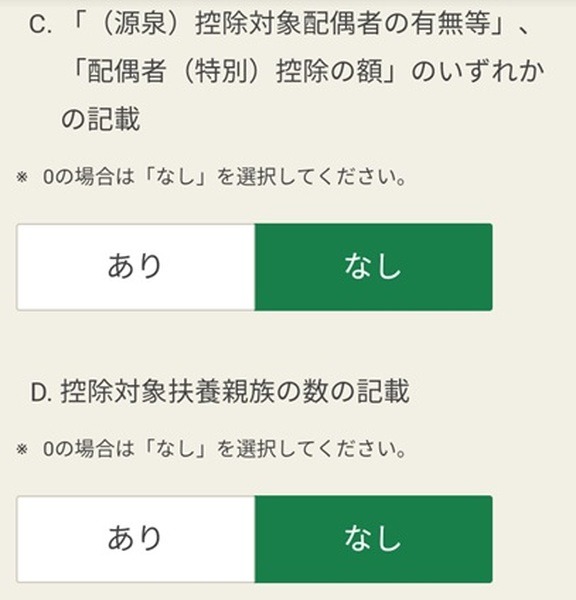

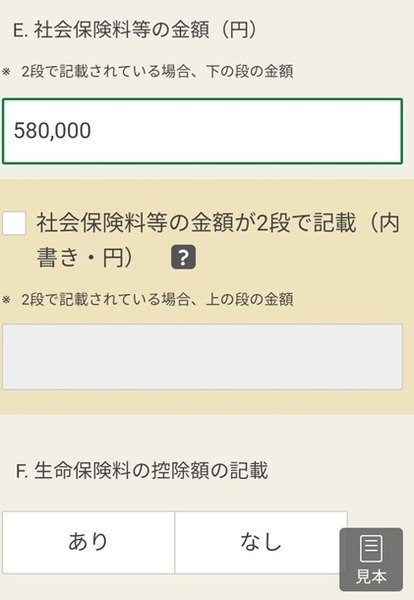

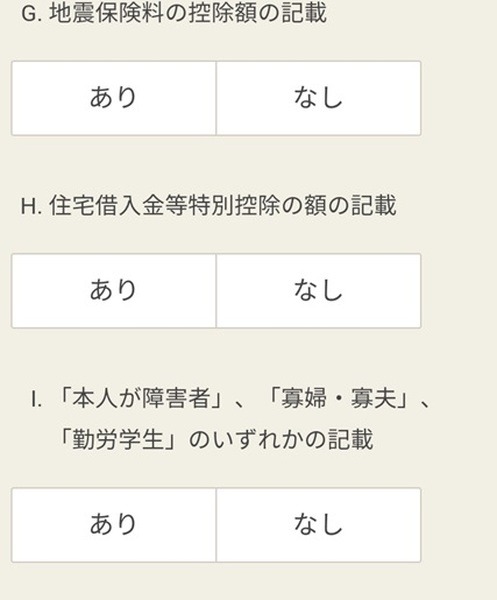

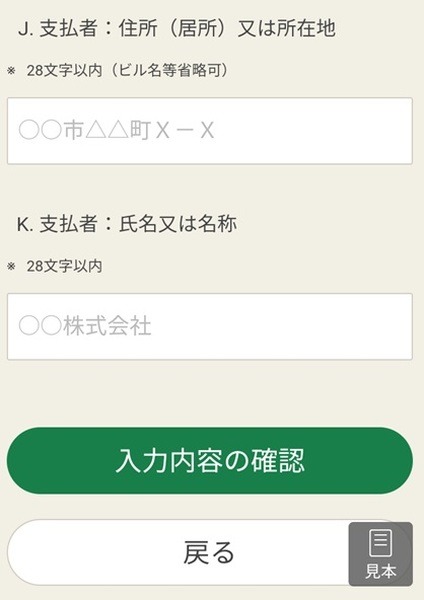

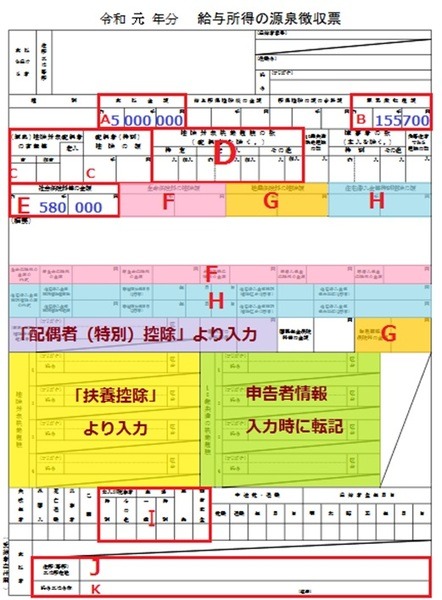

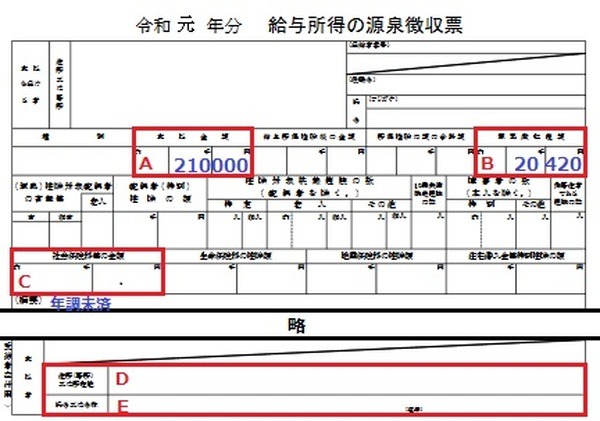

入力欄「A.支払金額」~「K.支払者:氏名又は名称」と源泉徴収票との関係は次のとおりです。

生命保険料控除・地震保険料控除・住宅借入金等特別控除は複数個所から情報を拾う必要があるので気をつけてください。

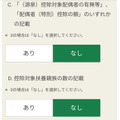

また配偶者(特別)控除・扶養控除の対象者氏名は、「控除の入力」より転記します。寡婦・寡夫控除や障害者控除・勤労学生控除も、「控除の入力」から必要情報を入力します。

年末調整の修正

年末調整の修正とは、一旦申告した所得控除の修正、もしくは年末調整で漏れていた・間に合わなかった控除の追加申告を指します。

年末調整でも申告できる所得控除は10種類程度あるので、一例として年末調整で申告しなかったiDeCo掛金(小規模企業共済等掛金控除)を確定申告で追加する方法を紹介します。

所得控除(iDeCo掛金)の入力

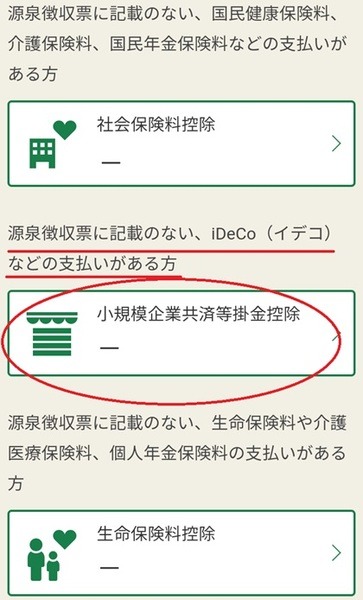

所得控除の入力画面で、多数の所得控除が出てきます。追加もしくは修正したい所得控除を選べばいいのですが、ここでは「小規模企業共済等掛金控除」をタップします。

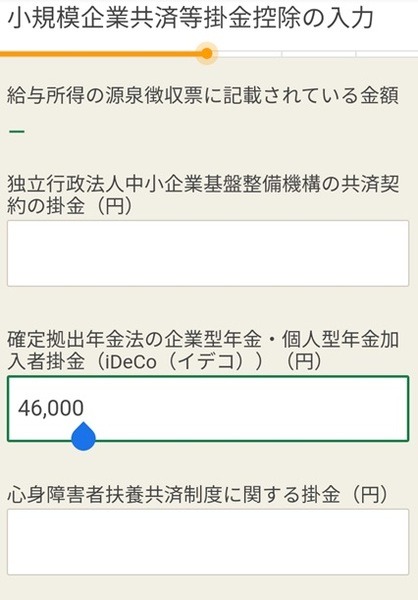

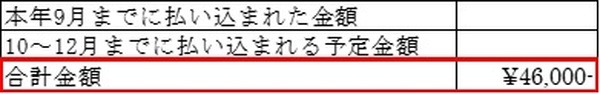

あとは、中段の「確定拠出年金法の企業型年金・個人型年金加入者掛金(iDeCo(イデコ))」に小規模企業共済等掛金払込証明書の合計欄を転記します。

副業(給与所得・雑所得)の申告

副業が給与所得の場合と、雑所得の場合に分けて説明します。

副業が譲渡所得や不動産所得、先物取引に係る雑所得に該当する投資型の場合は、スマホ申告に対応していません。

ただし、暗号資産(仮想通貨)の雑所得は申告できます。

源泉徴収票の入力

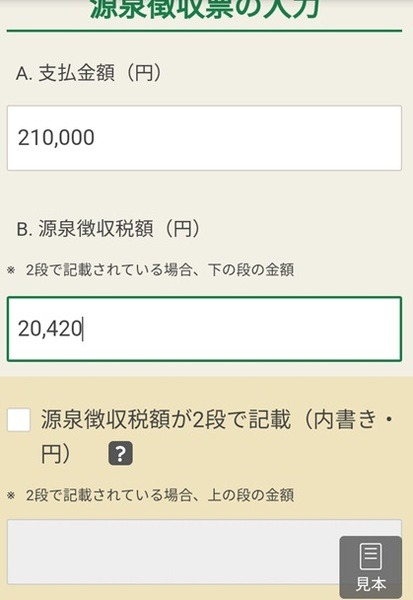

副業の給与所得に関しては、通常年末調整が行われませんので、給与所得の入力画面で「年末調整済みでない源泉徴収票」から源泉徴収票の入力を行います。

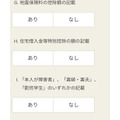

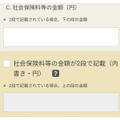

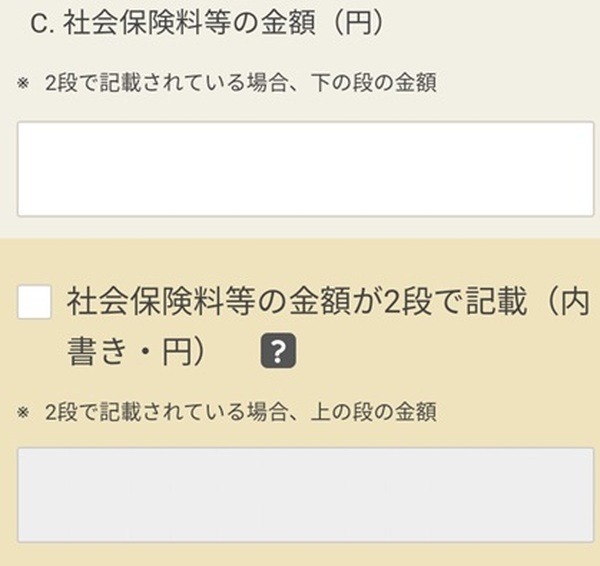

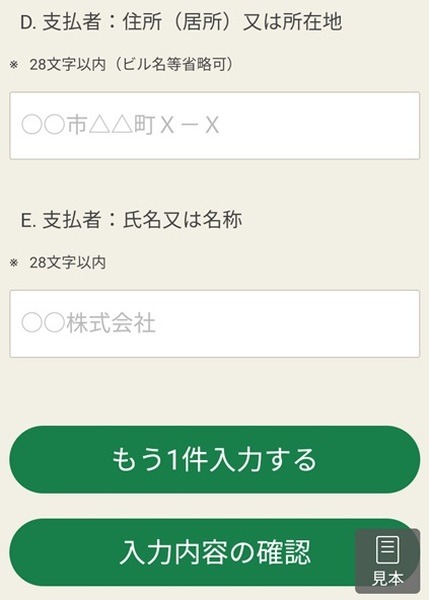

入力項目は本業分よりも少なく、数値に関しては「A.支払金額」「B.源泉徴収税額」のほか、副業先から雇用保険料や社会保険料が徴収されていれば、「C.社会保険料等の金額」を入力します。あとはD・Eの勤務先情報を入力すれば終わりです。

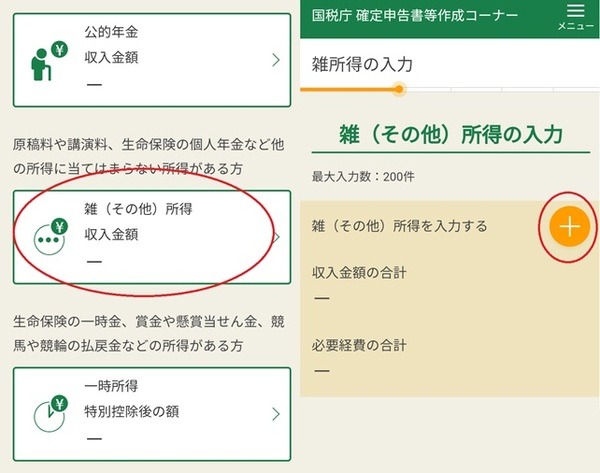

雑所得の入力

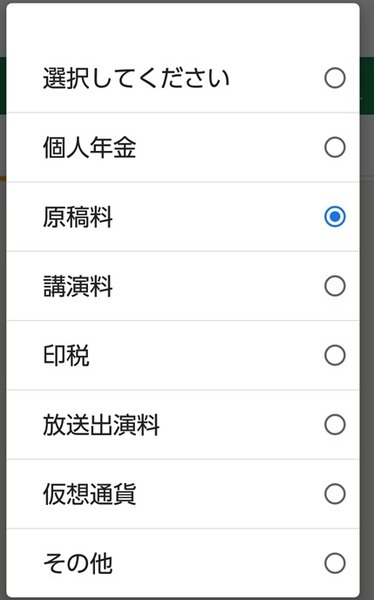

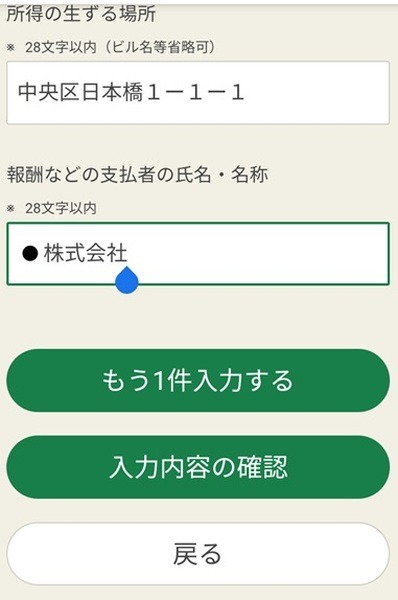

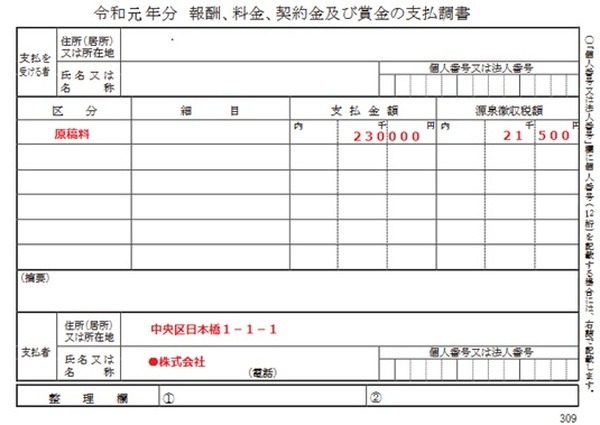

「雑(その他)所得/収入金額」「雑(その他)所得を入力する」を選びます。原稿料のように、所得税が源泉徴収されていて支払調書を受け取っている場合は、支払調書ごとに入力することが多いです。

支払調書からは、「種目」「収入金額」「源泉徴収税額」「所得の生ずる場所」「報酬などの支払者の氏名・名称」を転記します。

その支払調書上の収入を得るのにかかった必要経費があれば、集計して入力します。

なお雑所得に該当する副業の申告に関しては、収入金額によりますが令和4年分から現金主義が認められる・内訳書が必要になるなどの税制改正が大綱にまとめられています。

今回の確定申告の話ではなく将来的な話ですので、詳細は関連記事でご確認ください。

副業の所得を会社に知られたくない場合

勤務先経由でもらえる住民税の課税明細に関しては、会社が徴収する税額以外の所得情報に保護シールを張る自治体が増えているため、副業バレの危険性は低下しています。

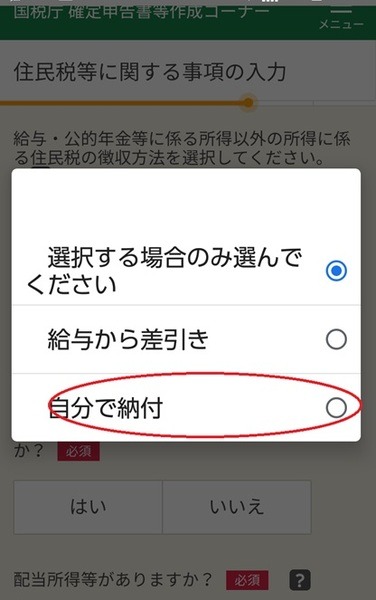

それでも少しでもリスクを減らしたい場合、もしくは副業分の住民税を勤務先から徴収されたくない場合は、「住民税等に関する事項の入力」の画面で1か所気をつけたいところがあります。

徴収方法選択画面で「自分で納付」を選択します。

ただし記載の通り、「給与・公的年金等に係る所得以外の所得に関する住民税の徴収方法」ですので、副業が給与所得の場合必ず自分で納付となる保証は無いことに気をつけてください。(執筆者:AFP、2級FP技能士 石谷 彰彦)