目次

「空き家特例」とは

相続で空き家になった不動産を相続人が売却した場合の係る譲渡所得税が、3,000万円まで控除できる制度です。

現代では、親と同居している家庭が少なく、両親が亡くなると、空き家になるケースが多いようです。

家を取り壊すとなると、それなりの費用が掛かり、その上その土地についての固定資産税は高くなります。

子供たちにとっても、思い出深いところとなるためか「取り壊し」には抵抗があるようです。

国としては、空き家のままの状態では、防犯上の問題があり、経済合理性からみて土地建物が、未利用の状況を続けないよう、相続開始3年経過する日の属する年の12月31日までに、

・ 家屋を取り壊して売却

もくしは、

・ 耐震工事後に売却

をすれば、適用できます。

空き家特例が使いやすくなりました

当初この特例は

が条件でした。

現代では、相続発生時において、親が自宅にいるケースはまれで、老人ホームなどにいることが多くなってきました。

ところがこの特例の規定では、その家屋に親が当初居住していても相続発生時には老人ホームなどにいた場合、この特例は適用不可でした。

これではせっかくの特例がありながら、実際の適用者がほとんどない状況でした。

平成31年4月1日以降の売却から、老人ホームなどに入居していても適用可になりました。

そのため、「空き家特例」を利用された方の申告が、今年は多いのではないかと思います。

配偶者(特別)控除が、適用できなくなるケース

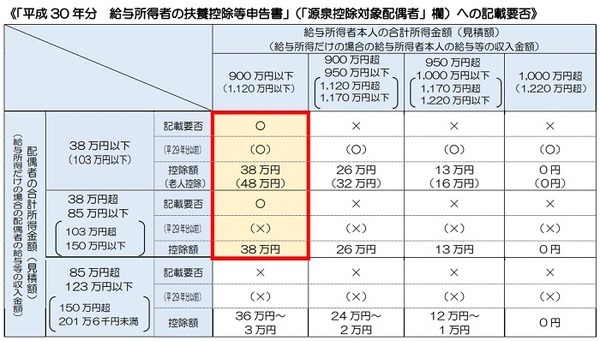

平成30年より、配偶者(特別)控除が改正されました。

従前は配偶者の所得のみで、配偶者控除の金額が決まり、申告者(納税者)の所得は関係ありませんでした。

例えば、この改正で夫が空き家を売却し合計所得が、1,000万円超の場合、配偶者の所得に関係なく「配偶者(特別)控除」の適用は不可となります。

また合計所得とは、

で判定し、しかも合計所得は、空き家特例の控除前で計算するため、配偶者(特別)控除が、適用できなくなるケースが考えられます。

例年、配偶者控除を適用し、会社で年末調整をされている方も、土地等を売却された年は、配偶者(特別)控除の適否により、空き家特例で譲渡所得はゼロでも配偶者(特別)控除が使えなくなった分、所得税が追加されることになります。

扶養されている人(妻)が不動産を売却した場合も要注意

例年通り、夫の会社では妻の給与所得のみで判定し、配偶者(特別)控除を適用した年末調整を行っていても、土地売却で妻の合計所得が、123万円超の場合、配偶者(特別)控除は適用できなくり、夫は、自身で確定申告をして所得税の精算をすることになります。(執筆者:橋本 玄也)