FPとして相談業務を行っていると年収1,000万円以上のクラスの方でも「将来への不安がある。」という方は多いです。

そして、その不安の種の多くは「老後の生活」です。

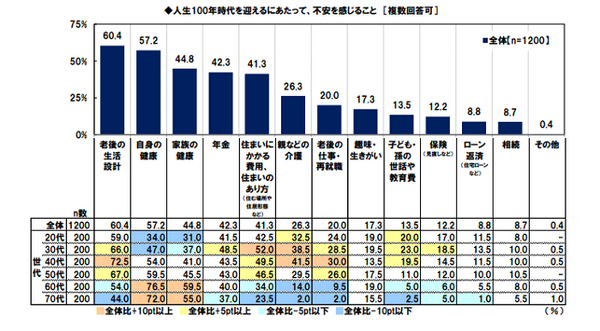

実際に、日本FP協会が行った「世代別比較 くらしとお金に関する調査2018」の結果では「人生100年時代を迎えるにあたって、不安に感じること」に、「老後の生活設計」をあげた方が60.4%もいました。

2019年中に「老後2,000万円問題」が取り上げられる前から、「老後の生活」は多くの方の関心事でした。

現役の時にいくら収入が多くても、公的年金の金額には限界があります。

例えば、自営業者と会社員が共通して受け取る老齢基礎年金は、20歳から60歳まで40年間もれなく保険料を納付しても受取金額は令和元年の場合年額で約78万円程度です。

会社員が加入している厚生年金の受取金額は、現役時代の月収と賞与が多い人ほど、高くなります。

しかし、

・ 賞与は1回あたり150万円が上限

として計算されるため、月収が100万円の人も、200万円の人も、厚生年金の受取額の計算は同じ62万円をベースに計算されます。

目次

現役時代との収入のギャップ

実際に65歳から受け取れる年金額を計算してみると、不安に思うのも無理はありません。

老齢基礎年金を20歳から60歳まで満額で払い込んだ場合の年金額は年に約78万円です。

厚生年金の40年間の年金計算上の月収(現役時代の収入額は標準報酬額と呼ばれる)が最高額である62万円だとした場合、現状のルールだと65歳からの厚生年金の支給額は年に約163万円です。

若手の時などの月収が62万円に満たない年もあることを鑑みて、賞与を計算から除外することで調整を図っていて、老齢年金額は基礎年金と厚生年金の合計額で

です。

夫婦の場合は、配偶者の年金なども「世帯収入」です。

241万円は、月収にすると約20万円です。

賃貸契約で家賃10万円以上のところに住んでいる方は、住居費だけで収入の半分を超えます。

国民健康保険料など、他の固定費を払うと生活費は、数万円程度しか残りません。

年収が高い人ほど、生活水準が高く不安を覚える

現在家賃10万円の都内のマンションに住んでいて、住居費込みで月に30万円を支出している方は、年間の支出総額は約360万円です。

生活水準を全く変えなかった場合、公的年金が241万円だとしたら毎年119万円が不足します。

119万円の不足は30年で3,570万円にもなります。

貯蓄体質でない方は、意識的に貯蓄をしていく必要があります。

老後の生活設計へ向けた対策の考え方

現役時代は家賃10万円以上のマンションに住んでいた方でも、老後は実家を引き継げば、住まいの支出は大分抑えられます。

現状の低金利時代ならば、定年退職までにマイホームを購入し、住宅ローンを終わらせておくのも1つの手です。

また、日本の優良企業であれば、退職金制度が充実しており、公的年金にプラスして、企業年金が長期間に渡って支給される場合もあります。

私のこれまでの経験上、

というケースは少なくないと感じています。

一方、退職金制度が充実していない会社の社員の方や、フリーランスなどの自営業者の方は、自分で対策を取らなければなりません。

ライフプランを相談する

お金の専門家にライフプラン相談を利用することで、自分の将来の問題点を発見でき、モヤモヤとした頭の中の霧が晴れることもあります。

ただし、保険会社、銀行、証券会社の無料のライフプラン相談に行く場合は気をつけてください。

という話はよく聞きます。

間違ってはいないのですが、毎月の払い込み保険料が大きすぎると、つみたてNISAや、他の保険商品、不動産投資などの、他の資産形成商品に回す資金がなくなり、「保険だらけ」になってしまうことがあります。

また、独身の時に長期間解約しにくい商品を購入してしまうと、結婚して子供が生まれた時に、その商品に資金を吸い取られてしまい、学資を準備するのに苦労するということも起き得ます。

証券会社に行けば、「手数料が高い投資信託だらけ」、投資用不動産会社に行けば「不動産ローンの返済だらけ」になってしまうかもしれません。

最近は、投資信託、保険、不動産などのラインアップを広く扱っているお金の専門家も増えてきているので、できるだけ商品に偏りがない人に相談をし、将来のライフイベントに対応できる柔軟性を持った計画を立てるとをおすすめします。(執筆者:遠藤 功二)