この3月は学生の卒業だけではなく、定年まで頑張った社会人が退職する時期でもあります。

第2就職する方や、悠々自適に第2の人生に旅立つ方もいるでしょう。

人生100年を生き抜くために先立つものは「お金」であり、退職金の運用は自然体でよいはずがありません。

しかしながら、知識のない丸腰の状態で資産運用に挑むと、痛い目にあうのも事実です。

しかも、退職予定者は、銀行員を始めとする金融機関から執拗なほどセールスを受けるのです。

そこで、運用を考える前に見直すポイント、お金の色分け手法を解説し、金融機関のセールスに負けないトークもお伝えします。

目次

生活資金・必要資金・余裕資金の「財産3分法」を実践する

退職後は基本的に現役時代より収入が減少し、それを埋めるために退職金を受け取るため、この退職金を効率よく活用する必要が出てきます。

「活用=投資運用」ではないことを理解し、お金のことを正面から(またはご家族と相談しながら)考えるよいタイミングなのです。

そこで、3つのポイントに気を付けて、ゆとりのある第2の人生を設計していただきたいと思います。

ポイント1:お金の相談相手を見極める

人生100年と言われ、何かと退職後の資金が必要な時代です。

誰もが経験の浅いまたはしたことがないような、資産運用を考えずにはいられない世の中なのです。

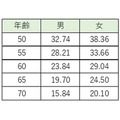

そこで、まずはご自身の平均余命を確認してみましょう。

平均余命とは、ある年齢の人々があと何年生きられるかいう期待値のことで次のようになっています。

人生100年までとは言わないまでも、退職後20年超の生活を計画する必要があることは明白です。

「年金受給額と定期収入がなくなる(または減少する)こと」と「これまでの生活水準維持(場合によっては水準低下)」とをバランスさせるよう冷静に収支を見直すことも必要です。

なお、

「退職後の生活相談」と言って、相談に乗ってもらいましょう。

そこで退職金運用のパンフレットを前面に出してきたり、突然上司と一緒に訪問してくる人は体よく断りましょう。

ポイント2:運用を考える前に見直すポイント

一時金が入った際には、

です。

負債の代表的なものは、住宅ローンと生命保険の保険料でしょう。

負債を減らす(1) 住宅ローン

住宅ローンは元利均等方式や、ボーナス加算などの支払い方法を取っている場合には、間違いなく一部または全額返済すべきと言えます。

不確実な資産運用に比べて将来の利息部分を支払うことがなくなり、その金額分を「確実に減らす」ことが可能だからです。

なお、

ことで、より大きな効果を期待できます。

また、繰上返済時に手数料がかかる場合にも、投資効果をよく見極めましょう。

負債を減らす(2) 生命保険

同じく、

です。

具体的には、死亡保障額とその期間を、必要な範囲に抑えましょう。

一般的には、退職後に必要な保障は、同じく年齢を重ねているであろうご家族(配偶者など)に対する保障に限られます。

これまでのようなお子様の学資や、生活費を保険金で担保しておく必要は小さくなっているはずです。

ことも検討しましょう。

先払いした保険料は、保険会社が長期利回りで運用するので、その分割引かれます。

銀行預金に預けているより高い予定利回りが適用されるので、お得になるというわけです。

なお、先払いするデメリットは、そのお金は返ってこないということです。

この後にお伝えする「余裕資金」の範囲内で、投資効果を考えてください。

ポイント3:「財産3分法」を実践する

定期収入がなくなる(または減少する)退職後を見据えて、一時金で支払われる退職金の使い道を考えることは、将来の不安を取り除いてくれる大切な作業です。

そこでまずは、「お金に色を付ける」作業から始めてください。

のです。

「生活資金」

毎月の「生活資金」は、年金が入る場合には、それを除いた資金として流動性を確保する必要があります。

という感じで計画しましょう。

場合によっては、第2就職や採用延長など退職後も働き続けて穴埋めするという選択もあると思います。

なお向こう3年間分は、生活資金として色を付けておくことをおすすめします。

退職金の使い道で言うと、「銀行預金」しておくものということになります。

「必要資金」

次に、「必要資金」とは、将来の生活費となる3年超10年以内程度の資金を指します。

それ以外にも、介護・葬祭・リフォーム・医療費など生活費以外に準備しておく必要がある資金も含みます。

ただし、リスクは抑え、数日後には現金化できる流動性も確保しておく必要はあります。

なお、この中でも、介護・葬祭については10年程度先の資金だとして、余裕資金として考えて差し支えないと思います。

「余裕資金」

最後に

ことで、短・中・長期に渡る「お金の色分け=財産3分法」ができるのです。

この「財産3分法」の割合は退職金の金額や、家賃収入があったり定期収入が続く場合など個別に違うものの、次の割合で分けておけば後悔することはないと思われます。

どこに預ければよいのか

退職金の運用商品は多種多様かつ個別事情も多々あり、一概にどれが良いとは言い切れません。

ただし、気を付けたいのは「元本保証」という言葉です。

嘘をついている訳ではないものの、外貨預金や外貨建て年金保険のパンフレットには記載されている言葉です。

これは「外貨建てで、元本保証」という意味で、日本円建てで元本保証ではないことも記載されています。

昨年はゆうちょ銀行の不正販売がクローズアップされていましたが、民間金融機関でもこの外貨建て商品については苦情が絶えず、検討する場合には慎重になるべき商品です。

また、「一時金、かつすぐに生活費に全額回ることがない退職金」を長期運用資金として取り込みたいがために、金融機関がさまざまな優遇サービスを提供します。

そこには、「年利7%の定期預金」というものもあります。

これも嘘ではないですし、元本は日本円で保証されます。

しかし、預金の期間をよく見ましょう。

多くは3か月のみで、その後は0.001%など通常金利に自動更新される定期預金の場合が多いのです。

または、投資信託とセットでお預けいただいた方のみ、というサービス金利であることが多いのです。

お金の色分けをして、「財産3分法」を理解したうえで、投資信託とのセットプランを申し込むことはよいと思います。

しかし、くれぐれも金利だけにとらわれて、理解もしていない外貨預金や投資信託・ファンドラップなどのリスク商品に預けることがないよう注意が必要です。

筆者のおすすめは三井住友信託銀行

その中で、大手かつ全国展開している金融機関としておすすめなのが、三井住友信託銀行です。

投資信託等のリスク商品の良し悪しではなく、適用される範囲が広いところがおすすめポイントです。

退職後は2年以内に利用でき、退職予定の1年前から適用されるサービスもあります。

また、退職者のご家族でも適用になるサービスもあります。

信託銀行には、退職後から検討することが多い「資産運用」のみならず、「不動産」や「遺言」等を取扱うという特徴があります。

退職金をきっかけにビジネスを取り込みたい金融機関側の意向が反映されているのです。

理解できない商品には手を出さない

投資信託、外貨預金や保険の全期前納など、退職金の有効な使い道を検討する際には、「お金に色を付け、その色に合った投資先に預ける」ことが最も重要です。

もちろん、金融機関をはじめお金の相談をできる方に話してみることは大事ですが、自分自身で理解できないと思ったら、その商品はやめましょう。

1年後に運用を始めても、遅くはないのです。(執筆者:中野 徹)