※本記事は2020年(令和2年)4月22日時点での情報に基づいています。

新型コロナがパンデミックとなり、世界各地で経済への打撃も大きくなってきました。

2020年3月にアメリカのトランプ大統領が、緊急経済対策として11月までの「給与税免除」をしたいという意向があると報道されました。

給与の手取りが増えれば家計としては助かりますが、一方で「給与税」という用語は日本では耳慣れない言葉で、具体的には何を指しているのか報道を聞いて疑問に思ったのではないでしょうか。

日本でも給与からはさまざまな税金や保険料などが天引きされているので、そのような公的支払いが免除されるのだろうと感覚的には理解できます。

ただ厳密に確認すると日本人の感覚では「えっ、これが給与税なのか」と思う控除項目なのです。

日本でも同様の措置が行われるとすれば、給与がさほど高くない若手社員やパートタイマーほど恩恵が大きくなる控除項目です。

新年度でもあるので給与明細の項目も理解しつつ、トランプ大統領が免除を提案した給与税を見ていきましょう。

目次

日本の給与から差し引かれる項目

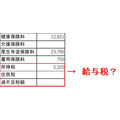

給与明細を見てみると、さまざまな税や保険料が差し引かれ、手取りが額面から2~3割下がるのが一般的です。

2~3割も引かれたものが何に使われているのか、特に新社会人の方はしっかりと理解しておくのが良いです。

健康保険料

医療のために使われる保険料で、このおかげで保険適用医療費の病院窓口負担が1~3割で済みます。

給与から差し引かれる保険料は労使(従業員と勤務先)が半々で負担しますが、両者合わせて料率は10%程度です(都道府県や加入団体により異なります)。

介護保険料

介護サービスのために使われる保険料で、40歳以上が負担します。2020年度の料率は労使併せて1.79%と、健康保険料に比べれば低いです。

厚生年金保険料

年金財源であり、厚生年金保険料を負担することで、基礎年金に上乗せして厚生年金を受け取ることができます。

料率は全ての保険料の中で最も高く、2017年度より労使あわせて18.3%です。

雇用保険料

失業中や育児休業中の給付金にあてる財源で、料率は勤務先の業種により異なりますが、多くの業種では労使あわせて0.9%(労働者0.3%、事業者0.6%)で低めです。

所得税

ここからは税になりますが、個人の所得に応じて国に払う税金が所得税です。

給与の額面だけでなく社会保険料や扶養の状況を加味して額が決まりますが、新入社員や嘱託社員の場合は年金保険料よりは低くなることが一般的です。

なお年の最後には「年末調整」の手続きにより、生命保険料なども考慮して所得税額の年額を決め、11月までに徴収した分との差額が還付または徴収されます。

この還付額または徴収額は、12月もしくは翌年1月の給与で「過不足税額」欄(会社によって表現の違いあり)に記載されます。

住民税

国に対して払う税が所得税なら、地方自治体に払う税が住民税です。所得税とは算定方式が異なっており、基準となる額は前年の所得です。

前年の所得に対して原則として10%の税率をかけ、6月~翌年5月を年度として12で割って給与から差し引きます。

社会人2年目の6月から手取りが低くなることが多いのは、この前年所得課税と6月~翌5月を年度としていることが原因です。

ここまでで給与にかかる税金は所得税と住民税が出てきましたが、これらがアメリカの給与税に相当すると考えていいのでしょうか?

所得税や住民税は給与以外も合算して算定

給与から差し引かれる所得税や住民税を免除しても、制度上大きな恩恵を受けるようには見えません。

というのは、所得税や住民税は給与以外のすべての所得に対してかかるからであり、給与にかかる税だけを免除する意味が乏しいからです。これは日本もアメリカも変わりません。

そして日本の場合、給与から差し引かれた所得税は年末調整の手続きで精算されて還付または徴収が生じます。給与以外にかかる分は、確定申告で精算されます。

免除が検討された連邦社会保障税

免除が検討された給与税は、正式には連邦社会保障税と呼ばれる税です。海外では社会保障財源を税方式で徴収する国があります。

連邦社会保障税は、老齢・遺族・障害年金にあてるための税で、給与に対し労使が6.2%ずつ計12.4%を負担します。

給与税に相当するのは厚生年金

老後・遺族・障害の保障はまさに年金の役割であり、アメリカの給与税(連邦社会保障税)に該当するのは日本では厚生年金保険料です。

確定申告で所得税を精算し、住民税も決まりますが、厚生年金保険料は給与から徴収し勤務先も負担すれば後で精算することはありません。

このため給与税を期間決めて免除することには、労働者・事業者どちらにとっても意義があります。

日本では納付猶予が活用できる

健康・介護・厚生年金保険料のような社会保険料は労使折半負担であり、特に厚生年金の料率は高いため、日本で社会保険料免除となれば労働者・事業者ともに大きく助かります。

中国では実際に社会保険料減免を行っていますが、事業者救済という側面が大きいです。

一方で日本では、社会保障財源を削ることに消極的です。政治家からも要望があった消費税減税も、当初消極的であった理由が「社会保障財源だから」でした。

厚生年金に加入したい労働者の保護と社会保障財源確保の観点から、年金機構は民主党政権以降社会保険未加入法人の加入指導を行ってきました。

また「106万円の壁」という言葉に象徴される、パート労働者に対する厚生年金適用拡大も進めてきています。

当のアメリカも失業者への効果が乏しいという批判もあって、トランプ大統領が提案した以上の話は出てきておりません。

日本では社会保険料の免除はされませんが、事業者の1年納付猶予はあります。労働者の手取りが増えることはありませんが、資金繰りが苦しい業者は猶予を活用する余地があります。(執筆者:AFP、2級FP技能士 石谷 彰彦)