新型コロナウイルス感染拡大に伴う休業が広がる中、当初フリーランスに対する補償が不十分だという批判があり、緊急経済対策で中小零細事業者に対する「持続化給付金」が盛り込まれました。

2020年5月1日には申請受付が開始され、経済産業省より持続化給付金申請要領(個人事業者等向けpdf)(中小法人等事業者向けpdf)が案内されました。

この申請要領には添付書類についても詳しく案内されてはいますが、確定申告関係書類については実際に手元にある書類と照らし合わせると戸惑う点もあり、4月の段階では特に電子申告された方から不備を心配する声もあがっていました。

確定申告書の受付印に関しては、代わるもので申告日を証明できれば問題はありません。

目次

フリーランス・中小企業に減収補償する持続化給付金

持続化給付金はフリーランス(個人事業主)100万円、法人中小事業者200万円という数字が目玉になっていますが、これは上限額です。

そもそも持続化給付金は何かというと、前年同月比で売上50%以上急減した月がある事業者が受け取れる給付金です。

対象の年は前年2019年(令和元年)と2020年(令和2年)で、対象月は1~12月のうちいずれかの月で売上50%以上減っていればどの月でも構いません。

給付金額は個人・12月決算法人に関しては、令和元年の総収入金額 ―(前年同月比50%減の売上月額×12)で、この上限額が100万円または200万円です。

この持続化給付金は、一律給付ではなく減収補償なのです。

一時期国会で「休業補償しない」という大臣答弁が目立ちましたが、持続化給付金は休業補償かはともかく減収補償の性格があることは間違いありません。

なお12月以外が決算期の法人に関しては、「令和元年の総収入金額」は直前事業年度の年間収入金額と読み替えます。

また令和元年分や直前事業年度の確定申告書未提出の場合は、その前の年度で読み替えます。

必要な確定申告関係書類:個人事業主

個人事業主と法人では異なりますので、まず個人のほうから取り上げます。

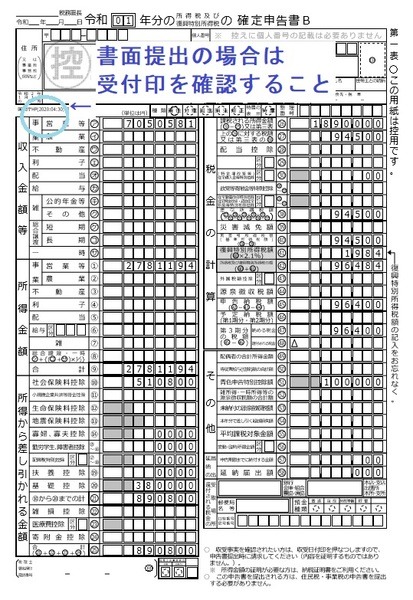

確定申告書(控)または申告内容確認票の第一表

令和元年分(新型コロナの影響で未提出の場合は平成30年分)の確定申告書(控)第一表が必要です。

手書き申告書の提出、あるいは確定申告書を印刷して提出した場合など「書面提出」の場合は、第一表のどこかの場所に税務署の受付印が押印されている必要があります。

オンラインで電子送信した場合、税務署や署外特設会場において同様に電子送信にて申告した場合は、申告内容確認票Bの第一表が提出対象です。

この場合受信日時・受付番号が記載されていれば、受付印が押印されてなくても問題はありません。

またPDFで送信票・申告内容確認票一式を保存している場合、オンライン申請ではPDFを丸ごと添付する方法もあります。

受付印もしくは受信日時・受付番号が無い場合は、税務署で納税証明書を取り寄せて提出する方法も認められていますが、e-taxの場合はオンライン上で提出書類を取り寄せる方法があるので後述します。

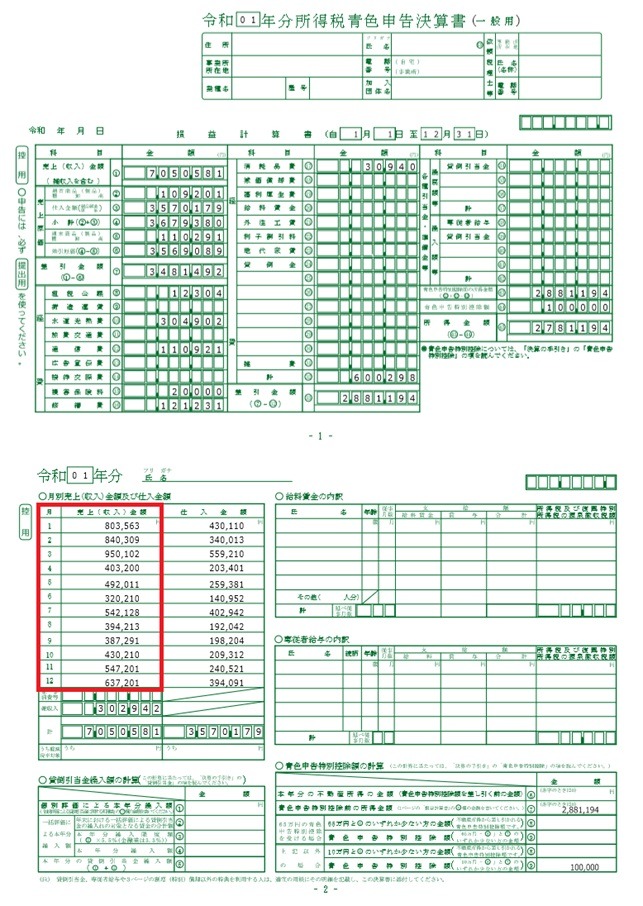

青色申告決算書(月別売上の記載がある場合のみ)

青色申告者の内、青色申告決算書に月別売上の記載がある場合のみ、青色申告決算書(控)の1・2ページの提出ができます。

個人事業主の場合、青色申告を行っているか、また青色申告を行っていても月別売上高を決算書に記載しているかで、給付要件にあたる「前年同月比50%以上減」の判定方法が変わるからです。

オンラインで電子送信している場合は青色申告決算書一式(P1~P4)をPDFで保存しているはずですが、オンライン申請では4ページまで一式を添付する方法もあります。

青色申告決算書に関しては、書面申告でも受付印は必須ではありません。

必要な確定申告関係書類:法人

法人の場合は、税理士事務所に申告書作成をお願いしていることが多いので問い合わせして準備することになるでしょうが、提出対象の事業年度にも気をつけないといけません。

例えば減収対象月が2020年4月の場合、4月決算法人であれば2018年5月1日~2019年4月30日が事業年度の確定申告関係書類が必要であり、これは申告を済ませていることが一般的と考えられます。

これが3月決算法人になると、2019年4月1日~2020年3月31日が事業年度の確定申告関係書類となり、申請段階で申告が済んでいないことも考えられます。

法人においても直前事業年度の申告が済んでいない場合は、その前の事業年度に関する確定申告関係書類でも可能です。

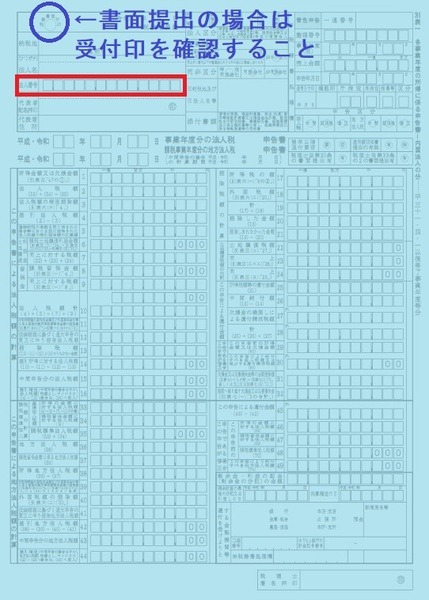

法人税確定申告書(控)の別表一

申請要領ではOCR対応提出用の別表一が掲載されていますが、税理士事務所の代理申告では、青色申告の承認を受けたうえで控の別表一を青紙に印刷する慣行があります。

この青紙に印刷したものが提出対象です。

持続化給付金が案内された当初、法人番号が必要と言われていましたが、別表一に記載されるのが一般的です。

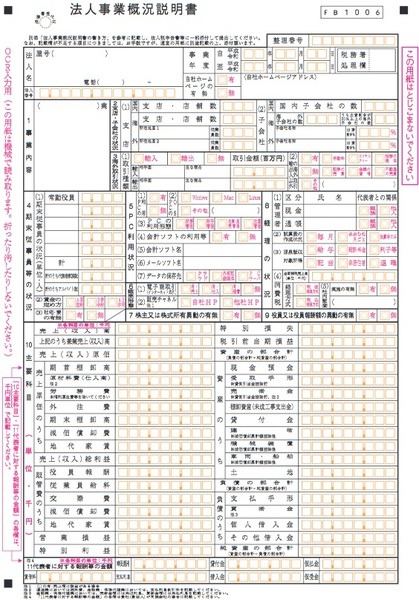

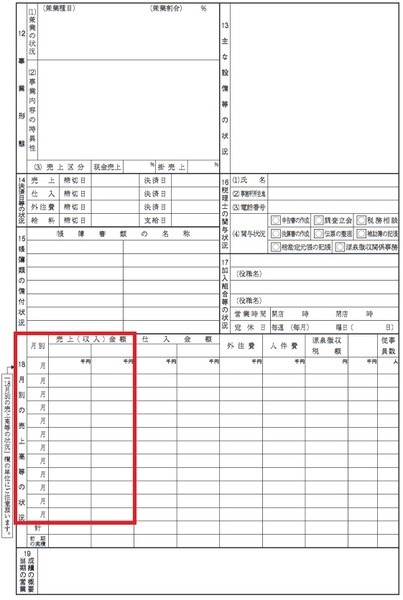

法人事業概況説明書

法人の場合は法人税申告書自体に月別売上高を記載する欄は無いのですが、添付する法人事業概況説明書の裏面に千円単位で記載する欄があるからです。

法人事業概況説明書に関しては、書面申告でも受付印は必須ではありません。

電子申告の場合は「受信通知」で代用できることも

ところで確定申告書(控)のコピーを提出するに当たっては、速報版の申請要領では受付印の存在が強調されていました。

しかし受付印は書面提出の場合に税務署で押してもらえるものであり、電子申告(e-tax)では受付印はありません。

税務署や署外特設会場において申告した場合、青色申告決算書は手書き作成するため受付印をもらえますが、確定申告書はパソコンを使ってe-tax送信するのが原則となったため受付印をもらえるケースは限定的です。

会場申告した場合の申告内容確認票B第一表には、受付日時・受付番号が記載されるはずなので大きな問題にはならないのですが、作成コーナーから電子送信した個人事業主や、電子申告した法人の場合は受信通知でも代用できます。

なお受信通知は提出を証明するために「代用」できるものですので、提出は必須ではないことをご理解ください。

作成コーナーから電子送信した個人

実は受信通知は、用意するのが簡単とは言えません。

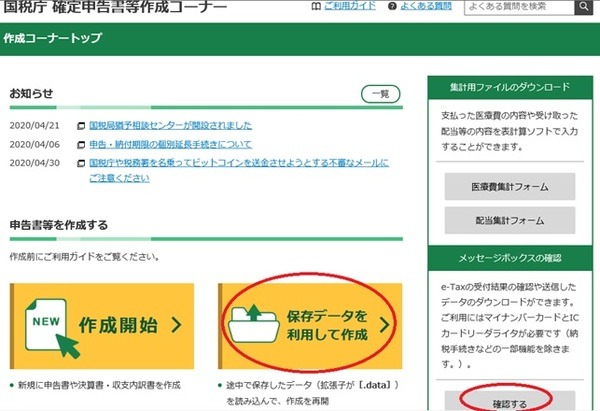

受付番号・受付日時が記載された申告内容確認票B第一表が見当たらない場合、すでに申告した分のデータをdataファイルで保存していれば復元することもできますので、できるならこの方法をとりたいです。この復元は、土日祝のようなe-tax利用可能時間外でも可能です。

国税庁HP「確定申告書作成コーナー」から「保存データを利用して作成」→「作成再開」を選び、データを復元させます。

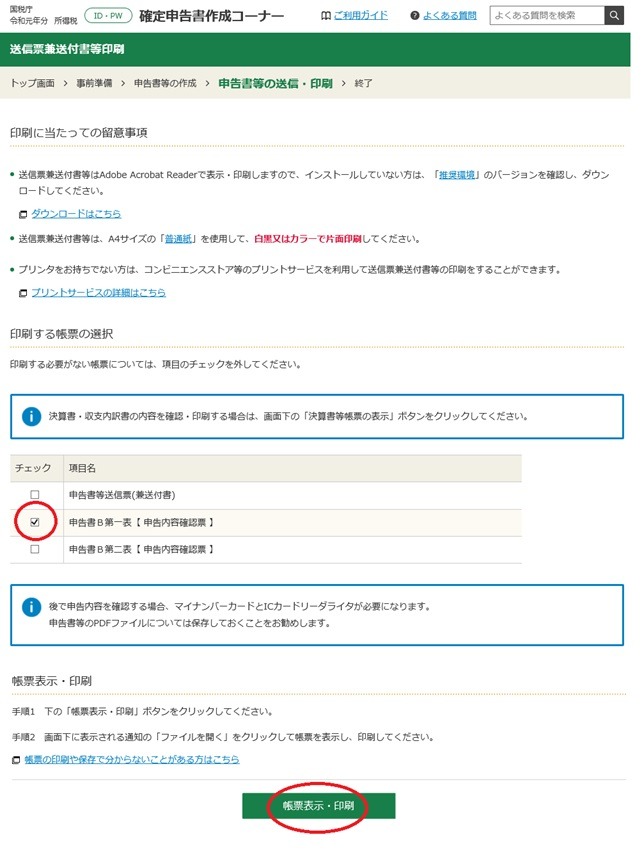

「申告書等の送信・印刷」画面で「印刷する帳票の選択」から「申告書B第一表【申告内容確認票】」にチェックをつけ、帳票表示・印刷ボタンを押します。

PDFで受付日時・受付番号が記載された申告内容確認票が出力されるので、これを提出対象とします。

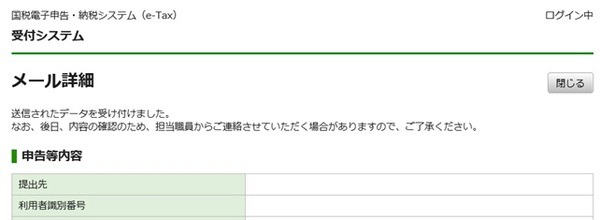

受信通知を用意するのであれば、マイナンバーカードをカードリーダで読み取り、確定申告書等作成コーナーからメッセージボックスにアクセスし、受付完了メール「メール詳細」をダウンロード(もしくはスクリーンショットで画像ファイルに)します。

メッセージボックスのアクセスは、平日のe-tax利用可能時間でないとできません。

ゴールデンウィーク中にアクセスできず先に進まないという声が、申請したい方のSNSで見受けられました。

電子申告した法人

法人で電子申告した場合も、個人と同様の受信通知(メール詳細)が発行されます。税理士事務所が電子申告していてメール詳細が見当たらない場合、このメール詳細が発行されているか問い合わせてみてください。(執筆者:AFP、2級FP技能士 石谷 彰彦)