延長された令和元年分の確定申告期間も終わり、個別延長される方は別として申告手続きについてはまた来年となる方も多いでしょうが、2020年は税制が大きく変わる年として、年初から関連の特集も見受けられます。

今回の確定申告で変更された税制が適用されると考えてしまうと間違いが生じてしまうのですが、確定申告期間が終わった今こそ、2020年から適用される税制を知っておく良い機会だと思います。

確定申告された方は確定申告書、年末調整や年金機構への扶養親族等申告書だけで終わりの方も源泉徴収票を確認いただいて、次回はどう計算が変わるのか理解するとよいです。

目次

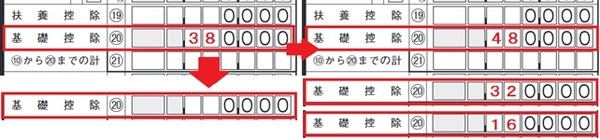

基礎控除額の変化

2020年からの税制改正で基軸にあるのが、長らく変化の無かった基礎控除額の変更です。所得税では38万円だった基礎控除額が、大半の方は48万円に増額されます。

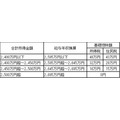

ただし合計所得金額が2,400万円を超えると基礎控除額が縮小され、2,500万円超では0円となります。

平成30年(2018年)分以降の配偶者(特別)控除と似たような制度です。なお、住民税計算上は、基礎控除額が少し低くなります。

給与所得控除額の縮小

基礎控除が増額されると次回は減税になるように見えますが、実は多くのサラリーマンにとっては変わらず、年収850万円を超えると増税になる場合もあります。

給与所得の計算は副業をしていない方は勤務先で行われますし、副業をしている場合でも確定申告書作成コーナーを使うと自分で意識することは少ないですが、下記の形で計算されます。

給与所得 = 給与収入 - 給与所得控除額

基礎控除10万円拡大と引き換えに、給与所得控除額が原則10万円縮小されます。

年収850万円を超えると10万円超の縮小になるのが原則ですが、特例措置もあります。

同居特別障害者・23歳未満扶養親族がいる場合の特例措置

年収850万円超でも、同居特別障害者に該当する扶養親族等、もしくは23歳未満扶養親族がいる場合は、給与所得の計算上「所得金額調整控除」も差し引くことができ、増税の対象からは外れます。

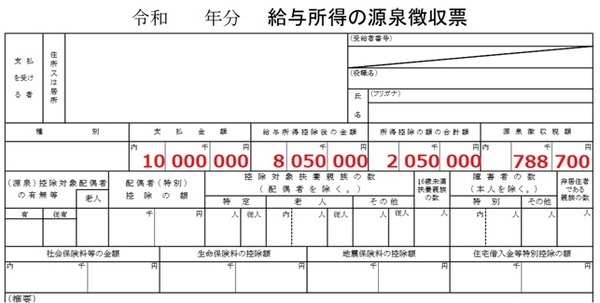

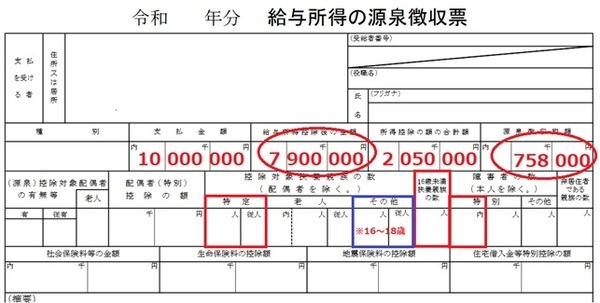

年末調整で障害者・扶養親族等の情報を申告している場合、源泉徴収票を見ればご自身が特例措置の対象になるかがわかります。

「控除対象扶養親族」のうち「特定」の欄、「16歳未満扶養親族の数」の欄、「障害者の数(本人を除く)」のうち「特定」の左側に1人以上いれば、特例措置の対象になります。「控除対象扶養親族」のうち「その他」であっても16歳~18歳の子がいれば、特例措置の対象になります。

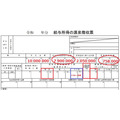

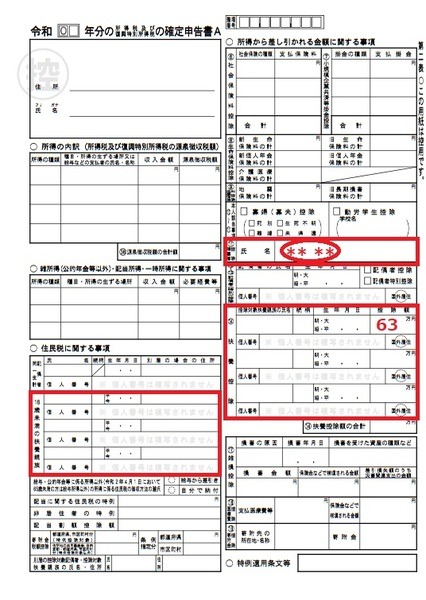

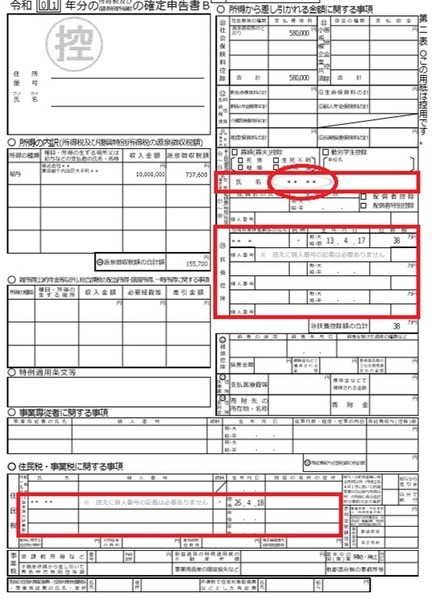

確定申告を行っている場合は、第二表で特例措置の対象になるかがわかります。

同居特別障害者は、障害者控除欄に記載された氏名に〇囲みがされています。16歳未満の扶養親族は「住民税(・事業税)に関する事項」に記載されます。

16歳以上23歳未満の扶養親族は扶養控除の欄に記載されますが、19歳以上では控除額の欄が63万円となっています。

同居特別障害者がいる場合は75万円の障害者控除、16歳以上23歳未満の扶養親族がいる場合は38万円または63万円の扶養控除が受けられますが、さらに税制優遇が受けられることになります。

公的年金等控除額の縮小

手書きで確定申告をする場合を除くと、年金受給者も公的年金等にかかる雑所得の計算を行うことは無いでしょうが、下記の算式で計算します。

公的年金等に係る雑所得 = 公的年金等の収入 - 公的年金等控除額

公的年金等控除額も原則10万円の縮小になります。

ただし、所得の状況によってはさらに縮小される場合もあります。

公的年金等に係る所得以外の合計所得金額が1,000万円超の場合に公的年金等控除額はさらに10万円縮小され、2,000万円超の場合に20万円縮小されます。

働く高齢者への対応

基礎控除10万円増加・給与所得控除額10万円縮小・公的年金等控除額10万円縮小となれば、給与所得と年金所得がある働く高齢者は増税になるのか? という問題があります。

給与所得と公的年金等に係る雑所得は両方ある場合は、最大10万円を給与所得から差し引くことができ、こちらの控除も所得金額調整控除と呼ばれます。このため実際には基礎控除10万円増加・公的年金等控除額10万円縮小にとどまり、制度変更による増税はありません。

扶養控除その他の要件変更

いわゆる扶養親族や配偶者(特別)控除対象者は、一定額以下の合計所得金額であることが求められますが、この一定額が下記のように10万円引き上げられます。

扶養親族の要件:合計所得金額48万円以下

控除対象配偶者の要件:合計所得金額48万円以下

寡婦・ひとり親控除における「同一生計の子」の要件:総所得金額等48万円以下

勤労学生控除の要件:合計所得金額75万円以下

基礎控除額48万円+給与所得控除額の最低額55万円=103万円という、所得税が課税されない「103万円の壁」は変わらず、配偶者特別控除が満額受けられる「150万円の壁」も変わりません。

配偶者特別控除の配偶者側の要件も10万円ずつ上昇し、合計所得金額48万円超133万円以下になる場合に受けられます。

なお未婚のひとり親も原則35万円の所得控除が受けられるように改正されることに伴い、寡夫控除や特別寡婦控除は廃止され「ひとり親控除」となります。

ただし扶養親族がいない場合の27万円寡婦控除は残ります。(執筆者:AFP、2級FP技能士 石谷 彰彦)