目次

教育資金の一括贈与に係わる贈与税非課税措置

とても長い名称ですが、子や孫などの教育資金に充てる目的で、その父母や祖父母などの直系尊属が教育資金を贈与し、金融機関に信託した場合、その一定額までが非課税となります。

この制度は、来年3月に終了予定ですが、現時点では廃止の動きはないため延長も十分に期待されます。

実際には期限終了の1~2か月前に継続が決定されるケースも多いようです。

この制度は父母の子に対する贈与も対象となっていますが、子の学費や塾などの費用は親が支払っているのが普通です。

と疑問に思いますが、これらの教育費は発生の都度支払っていれば何の問題もありません。

ただし、教育資金を子にまとめて渡す場合には、その額に応じて課税される可能性がありますので、この制度を利用すれば教育資金を一括して渡すことは可能です。

しかし、親子の場合には、利用するメリットはそれほど感じられません。

お祖父さん、お祖母さんがかわいい孫のために贈与する場合が一般的です。

この制度の主な目的は、高齢者が保有するお金の一部を現役世代に移すことを促し、それによって子育て世代が負担する教育資金の支援および経済の活性化も併せて期待できることにあります。

この背景として挙げられる1つには、高齢者の金融資産の保有高です。

具体的には、日本の家計の金融資産残高は1,903兆円(日銀が今年3月に発表した2019年末時点の金額)、そのうち60歳以上の高齢者が6割以上を占めているとのことです。

ここでは、祖父母が孫に贈与することを前提に、制度の仕組みや利用の仕方、留意点などについて述べてみます。

制度の仕組み

この制度の仕組みは次のとおりです。

【贈与する側】父母や祖父母等

【受贈する側】子や孫等

30歳未満が対象ですが、30歳になる前に在学を継続している場には40歳までを上限として延長が可能です。

【非課税となる上限金額】子や孫等1人に付き1,500万円

そのうち、学校以外の学習塾やおけいこ事に支払われる教育費は500万円までです。

贈与した教育資金は上限金額までなら積み増しが可能です。

ただし、一旦贈与した資金は、全額又は一部でも中途解約できません。

祖父母等は老後資金を十分に考慮し、あくまで余裕資金の範囲内で贈与することが必要でしょう。

贈与者が2人以上いる場合には、孫等1人に付き合計の贈与額が1,500万円までなら可能です。

対象となる主な項目

1. 学校等*に直接支払われる項目

入学金、授業料、入園料、保育料、試験の検定料、学用品の購入費、修学旅行費、学校給食費、等

* 学校等とは、学校教育法で定められた幼稚園、小、中、高、大学、大学院、それに専修学校や各種学校、認定こども園や保育所などを指します。

2. 学校等以外で直接支払われる項目

学習塾、そろばん、水泳、野球、サッカー、ピアノ等に対する指導料や施設 使用料等通学定期券代、留学のための渡航費等

上記以外にもかなり細かく対象範囲が定められているので、詳細については文部科学省や取り扱っている金融機関のホームページなどでご確認ください。

制度の利用方法

この制度の主な特長

・ 元本保証

金融機関に預けられた教育資金は、普通預金や金銭信託など安全資産で運用管理されるため、運用益は期待できませんが、万一、元本割れした場合には金融機関が補填します。

管理手数料や契約時、払い出し時に掛かる事務手数料は無料です。

取り扱い金融機関

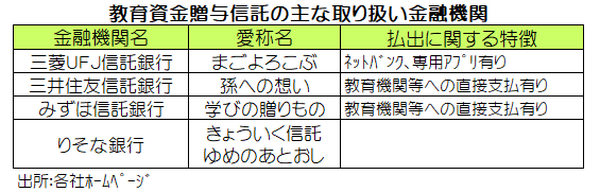

制度を取り扱っている金融機関は銀行や信託銀行などです。

契約や利用上の運用ルールなどは、どこの金融機関を利用しても基本的に同じですが、教育資金の払出についての取り扱いは金融機関によって若干異なります。

契約から払出までの手順

【契約時】祖父母等は、贈与する教育資金を信託銀行などの金融機関に預けます。

用意する書類等【委託者:祖父母等】

・ 印鑑

・ 委託する金融機関の普通預金通帳

口座が無い場合は新規に開設する

・ 本人確認書類

運転免許証、マイナンバーカード、旅券(ただし、所持人記入欄に氏名・住所等 が記載されていること)

用意する書類等【子、孫等】

・ 印鑑(親権者も要)

・ 委託する金融機関の普通預金通帳(子や孫等の名義)

・ 本人確認書類(親権者も要)

運転免許証、マイナンバーカード、旅券(ただし、所持人記入欄に氏名・住所等が記載されていること)

・ 戸籍謄本又は抄本等

祖父母等と孫等との続柄を証明する書類

・ 個人番号確認書類

マイナンバー

・ 合計所得金額を証明する書類

確定申告書、源泉徴収票等

ただし、子や孫等が扶養親族又は所得がない場合には不要です。

この他、「教育資金非課税申告書」が金融機関経由で税務署に提出されます。

子や孫等は委託する金融機関から普通預金通帳を受け取る

払出時、子や孫等(未成年の場合は親権者)が教育資金の払出を金融機関に請求します。

払出の方法には、大きく分けて2通りあります。

1. 教育費用を教育機関等に支払った後、金融機関に払出を請求する(支払いを立替)

2. 教育機関等から請求書等を受取った後、金融機関に払出を請求する

この方法は、一般的に1.と2.を選択できます。

また、2.の方法のうち、金融機関から教育機関等に直接支払ってもらう方法を選択できる金融機関もあります。

領収書等の提出

教育機関が発行した領収書等を金融機関に提出します。

提出方法は金融機関で異なりますが、一般的に郵送や窓口の他、一部の金融機関ではインターネットやスマホアプリなどを使って行うことも可能です。

1件当たり1万円(税込)以下の支払金額(年間上限額が24万円以内)がある場合には、金融機関所定の明細書に記入して提出することが可能です。

この場合には、領収書等の提出は不要です。

留意すべき点

・ この制度と年間110万円の非課税枠は併用できます。

・ 子や孫などが30歳に達してこの制度が終了した際、110万円超の残額があった場合には金額に応じて贈与税が課税されます。

この場合、贈与税の納税義務者は受贈者の子や孫などです。

・ 子や孫等が23歳以上で、贈与者である祖父母が万が一死亡した場合には、相続開始前3年以内の贈与分は相続財産として課税されます。

ただし、次の場合は非課税扱いです。子や孫等が23歳以上でも学校等に在学している場合、教育訓練給付金の支給対象となる教育訓練を受講している場合などです。

・ 子や孫等の前年の合計所得金額が1,000万円を超える場合には、この制度は利用できません。

制度を使って賢く援助

今後1~2年は続くとも言われているコロナ禍によって、現役世代にとっては景気や雇用の悪化に伴う家計への影響が懸念されます。

教育費は家計の3大資金の1つで、子供の進路によっては大きな負担になります。

教育資金を捻出するためには、もちろん親の世代の金銭的な余裕が前提ですが、この制度を通じた援助を頼むのも選択肢の1つではないでしょうか。(執筆者:CFP、1級FP技能士 小林 仁志)