頭金をいくら出すかは、マイホーム計画において悩ましい問題で「正解」はありません。

現在の家計状況と将来のライフプランに合わせて答えを探していきましょう。

今回は、頭金を払うメリット・デメリットをお知らせします。

住宅系FPとして伝えたいのは、

ということです。

しかし、不測の事態に備えて、少なくても6か月分の生活資金を手元に残すことを忘れないでください。

目次

頭金の現状

頭金とは、住宅購入の総費用(土地・建物・諸費用)から、住宅ローンの借入額を差し引いたものです。

住宅ローンを借りるまでの貯蓄や住宅購入費用として両親等から贈与を受けたものを指します。

頭金の平均額

インターネットを見ると、購入金額に対し

・ 新築住宅は2割

・ 中古住宅は4割

程度と言われています。

新築で購入したマイホームは、売却時に8割程度の評価になるので、残り2割を先に用意する訳です。

また、住宅金融支援機構の前身である住宅金融公庫の時代は、希望物件額の8割までの融資でした。

住宅融公庫の融資担当者は、そう考えたようです。

中古4割程度というのは、担保評価が買値の6割くらいの評価になるからだと言われています。

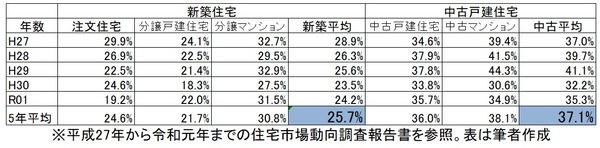

国土交通省「住宅市場動向調査報告書」から、一次取得者の5年間の平均自己資本比率を比較します。

平成27年から令和元年までの5年分の調査をまとめたものです。

自己資本比率とは、頭金/マイホーム総費用です。

新築住宅の平均自己資本比率 → 25.7%

中古住宅の平均自己資本比率 → 37.5%

参照:国土交通省

表を見てみると、新築中古を問わず平均的に自己資本比率が下がっていることがわかります。

新築中古を問わず、戸建て住宅よりマンションタイプの自己資本比率が高くなっています。

頭金を入れるメリット

では、頭金を入れるメリットを見ていきましょう。

1. 返済金額が少なくなる

頭金を用意すると住宅ローンの借り入れ(元本)が少なくなり、借入額を抑えた分だけ利息が安くなるので、住宅ローンの総返済額も少なくなります。

住宅ローンの一部商品には、頭金を提示すると貸出利息が安くなるものがあります。

フラット35の代理店である「ARUHI住宅ローン」の一例を紹介します。

頭金1割時の金利は1.06%ですが、頭金4割の場合は0.86%です。

*2020年8/28日現在、ARUHIフラット35S、ARUHIスーパーフラット6Sの当初金利

2. 売却する際に逆ざやになりにくい

事例を入れて説明します。

新築時物購入時価格3,000万円、現在売却価格2,400万円と仮定します。

頭金なし

頭金を用意せずに住宅ローン残高が2,600万円だとすると、売却する際に200万円の赤字です。

売買契約を成立させるためは、建物を2,400万円で売却し、200万円を自己負担して2,600万円を金融機関に一括返済します。

逆さや分200万円を用意しないと、売却できません。

頭金400万

頭金400万円用意して契約し、住宅ローン残高が2,200万円ならば売却後も200万円手元に残ります。

頭金を用意せずに売却時に手元資金もなければ売却できません。

住宅ローンの返済に困って売却を考えている場合、手元資金がないと売るに売れない状況になります。

この「機会損失」は売却だけではなく、住宅ローンの借り換えについても同様です。

住宅の価値が2,400万円に対し2,600万円の融資は、2,200万円の融資に比べると不利です。

3. 審査が通りやすくなる

金融機関等の「貸手」からみると、融資額が少なければ、リスクも低くなります。

頭金を計画的に貯金できる人は、住宅ローンの返済も計画的に行えると評価します。

担保になる物件の与信に余裕が生じることも、審査に有利に働きます。

・ 新築時物購入時価格3,000万円

・ 担保価値2,400万円

・ 頭金を3割(900万円)

上記の条件で、2,100万円を借りると、2,400万円の担保があるので、担保価値としては300万円の余裕があります。

頭金なしで3,000万円の融資となれば、600万円の担保割れが生じます。

住宅ローンは、不動産担保とともに借主の将来性を考慮します。

担保に余裕があれば、審査には優位に働きます。

頭金を入れるデメリット

1. 頭金を用意しなければならない

頭金には両親等から贈与か、貯金をあてる方がほとんどです。

まれに手持ち資金のほとんどを頭金として入れる方もいます。

この分まで頭金としてしまうと、有事の際に生活が破綻する恐れがあります。

2. 住宅ローン減税額が小さくなる

住宅ローン減税は毎年条件が変わります。

大まかに年末のローン残高の1%を所得税、住民税から税額控除されます。

期間は10年から15年程度です。

よって頭金により借入残高が減ると、住宅ローン減税額も少なくなります。

10年間毎に年末のローン残高に合わせて減額されるので、繰り上げ返済を多くするとその分の減税額も少なくなります。

3. 手付金や着工金等が返金されない恐れ

不動産契約を締結する際の手付金や注文住宅の請負契約時に支払う着工金は、住宅ローンを契約する前に支払われます。

これらを頭金と呼ぶことはまれですが、 住宅購入の総費用の一部です。

また、住宅ローン借り入れ前なので、手持ち資金から支払うことになります。

手付金や着工金は、不動産会社や建設会社が倒産した場合、その契約を解除しても返済されない可能性があります。

手付金については宅建業法で保全の規定がありますが、一般的な住宅の場合にはまず保全されません。

契約成立の商習慣として、手付金や着工金はある程度支払わねばなりません。

ただし、相手の状況も考えて手付金等はなるべく少なく払うのが得策です。

反対に、値引きや資金の斡旋を申し出て手付金を要求する不動産会社は要注意です。

住宅会社が着工金や中間金を多く請求し、住宅引き渡し前に計画倒産する手法は少なくありません。

4. 投資機会を失う

住宅購入の頭金として持っている資金を、頭金としてではなく投資資金として使えます。

実例を上げます。

解りやすくするため、利息計算は単純化します。

・ 購入予定の住宅が3,000万円

・ 頭金500万円が手元にある

・ 住宅ローン利息が1%

全額融資なら3,000万円の利息は30万円で、頭金を入れ2,500万円の利息は25万円です。

頭金を入れることで、年間5万円の利息を減らせます。

しかし、500万円を頭金として使わず、2%で運用できれば10万円の利益を得られます。

頭金として使わずに投資資金として使えば5万円得したと考えます。

このように、住宅ローンより高い金利の投資先があるのであれば投資することも選択肢です。

しかしこれには、反対事例もあります。

頭金や余剰資金があるが、リスクを考えると0.5%程度の利子しか得られない状況であれば、投資ではなく繰り上げ返済など住宅ローンの残高を減らした方が賢明です。

1%分の利息を払わずに済みます。

住宅ローン返済中のリスク

有事の際に生活が破綻する恐れを指摘しましたが、住宅ローン返済中のリスクとは、毎月の返済が滞ることです。

たった1回(1か月分)返済しないと、ペナルティを受ける可能性があります。

また、6か月間返済しないと、貸出金融機関はあなたのマイホームを強制的に売却して、返済資金を回収します(抵当権実行)。

大切なことは、不測の事態・有事で収入がなくなっても、

です。

収入が激減する際には、住宅費用の他に食費や医療費等も確保せねばなりません。

これらを含めて生活資金を確保してください。

手持ち資金の目安:会社員

目安として会社員の方は、生活費の6か月分、自営業の方は生活費の1年ぐらいと言われています。

会社員の方は、有事の際に使える制度があります。

・ 失業の際は、失業保険

・ 病気やケガで会社を休んだときは傷病手当金

これらは月収の6割ほど支給されます。

ただし、支給まで期間があるので、6か月分程度の手持ち資金としています。

手持ち資金の目安:自営業・フリーランスの目安

自営業やフリーランスの方は、失業保険や傷病手当金の制度はありません。

障害年金等も基礎年金のみです。

よって1年分ほどの手持ち資金が目安です

不測の事態を想定してローンを組む

コロナ禍の中、収入の激減によって住宅ローン返済に困っている人がいます。

1年前、このような事態になることを予測できた人はいません。

何十年と返済を続ける住宅ローンは、返済期間中に不測の事態を想定すべきです。

状況が不安定なときこそ、現金が必要です。

安く安全に住宅ローン借りるコツ

適度な手持ち資金以外を頭金として使い、借入額を減らすことです。

しかし非常時であるコロナ禍の中で住宅ローンを組むのであれば、より手持ち資金を厚くしてもよいのかもしれません。

多少利息をたくさん払ってでも、非常時に対応できる体制が賢明です。

頭金を入れなかったとしても、その資金で繰り上げ返済をすれば同じ効果を得られます。

コロナ禍の状態を鑑み、現在の家計状況と将来のライフプランに合わせて答えを探してください。(執筆者:金 弘碩)