不動産を売却するとその年の所得金額が増える可能性があり、適用できない所得控除も出てきます。

令和2年分の所得税の確定申告は基礎控除額や配偶者控除などに改正点があり、対象となる所得金額の上限が変更されているので注意が必要です。

そこで本記事では、不動産を売却した際に関係する所得控除について解説します。

目次

譲渡所得税の基礎知識

譲渡所得税は、不動産を売却した利益に対して課される税金です。

売却利益とは、売却金額から売却物件を購入した当時の金額を差し引いた金額を言い、1,000万円で購入した土地を1,500万円で売却した場合に差額の500万円が利益(譲渡所得)です。

譲渡所得の税率は売却不動産の所有期間によって異なり、譲渡した年の

・ 5年以下の場合は「短期譲渡所得」

の税率を乗じます。

一方で、不動産を売却しても利益が発生しなければ、譲渡所得税は課税されません。

譲渡所得の計算式

譲渡所得の計算式は次の通りです。

【長期譲渡所得の税率】

譲渡所得 × 20.315%(そのうち5%は住民税)

【短期譲渡所得の税率】

譲渡所得 × 39.63%(そのうち9%は住民税)

配偶者控除・扶養控除の所得金額の上限は48万円

令和元年分までの配偶者控除や扶養控除は、対象者の合計所得金額が38万円以下であることが条件でした。

しかし、令和2年分からは合計所得金額が48万円以下と、上限が10万円引き上がります。

合計所得金額とは、給与所得や譲渡所得など、すべての所得を合計した金額です。

配偶者の所得が不動産の売却のみであれば、譲渡所得の金額が48万円以下なら配偶者控除を受けられます。

しかし、パート収入がある場合に給与所得と譲渡所得の合計所得金額が48万円を超えると配偶者控除が適用されません。

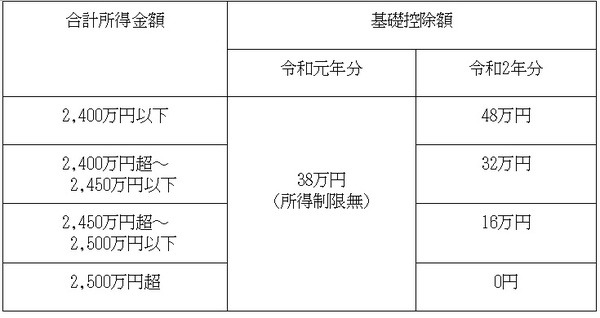

基礎控除額は合計所得金額によって変更する

令和元年分までの基礎控除額の控除額は一律38万円でした。

令和2年分からの控除額は48万円に引き上がる一方で、合計所得金額が2,400万円を超える場合には基礎控除額が減額もしくは0円です。

合計所得金額2,400万円はかなり大きな金額ですが、不動産の売却金額には数千万円になることも珍しくありません。

また、先祖代々引き継いできた土地を処分する場合、売却不動産の取得費は分からないために売却金額の大部分が譲渡所得です。

高額の不動産を処分する際には、適用される基礎控除額の金額にも気をつけてください。

令和2年分の確定申告は今のうちから準備しておく

令和2年分の確定申告期間は、令和3年2月16日から3月15日です。

通常の年であれば、確定申告期間中は税務署が相談会場を設けていますので、申告相談も可能でした。

しかし、新型コロナウイルスの影響により、確定申告の相談会場がどのようになるかは不透明です。

相談会場の規模の縮小や入場制限が行われる可能性もありますので、例年以上に混雑することも予想されます。

そのため不動産を売却して確定申告が必要になる人は、今のうちから必要書類を準備すると同時にe-Taxでの申告も検討してください。(執筆者:元税務署職員 平井 拓)