ふるさと納税の控除には上限や申請忘れ、自治体数超過などの注意点があり、事前の確認と手続きが重要。

住民税が前年より高くなる理由には、収入の増加や各種控除の減少がある。控除漏れが疑われる場合は確定申告を行い、負担を軽減できる可能性がある。

会社員でもできる節税術を解説。扶養控除や医療費控除、ふるさと納税、NISA・iDeCoを活用し、税負担を軽減しながら資産形成を図る重要性を強調。

離婚に伴う財産分与や養育費が贈与税の課税対象となるケースがあり、特に過剰分や税負担回避目的の場合には注意が必要です。養育費の使途も重要で、預貯金や不動産購入に充てた場合は課税されることがあります。

税務署に提出した確定申告書の内容に誤りがあったときは、申告内容を修正する手続きが必要です。

令和6年の所得税で定額減税が1人3万円適用され、納税額が3万円未満の場合も市区町村から給付があります。給与所得者は特別な事情がなければ確定申告不要ですが、記載漏れには注意が必要です。

会社員やパート・アルバイトをしている方は、税金の還付を受けるために確定申告書を提出する方も多いですが、還付申告をしたのに税金が戻ってこない方もいらっしゃいます。

会社員として働きながら副業をしている方もいますが、副業収入が一定以上になったときは確定申告が必要になります。

副業所得が20万円超、複数の会社から給与を受け取る場合、扶養家族の変動時には確定申告が必要。無申告の場合は15%のペナルティが課される。

会社員やアルバイト・パートの確定申告の必要性は収入や控除によって異なり、年収103万円以下の場合は申告不要。年末調整済みでも特定の控除がある場合は申告が必要。

会社員の確定申告では、すべての所得を申告し、年末調整の控除漏れに注意が必要です。ふるさと納税の特例や、小額の還付金なら申告しない選択肢も考慮すべきです。

贈与税は、個人から財産を無償で贈与された際にかかる税金で、110万円未満は無税。受贈者が申告し、確定申告期間は翌年2月1日から3月15日。

令和7年1月から、確定申告書の控えに収受日付印が押されなくなります。提出日を確認するには別の方法が必要です。

家族の社会保険料や生命保険料を支払った場合、その金額も所得控除の対象になる。控除の計算や申告手続きに注意が必要。

医療費控除を利用すると、入院費や治療費が税金から控除されます。対象費用や計算方法、申告時の留意点を理解し、還付金シミュレーションを行うことが大切です。

宝くじの年間売上金額は8,088億円(※令和5年度)にも上り、普段宝くじを買わない人でも、年末ジャンボ宝くじだけは購入する人もいらっしゃるかもしれません。

新NISA制度では、株式の売却益に対する譲渡所得税は20.315%。売却損が無ければ申告不要だが、損益通算や繰越控除は申告が必要。NISA口座内の利益は非課税。

所得税の還付申告は1月から可能で、早期に申告すると還付処理が迅速になります。e-Tax利用で処理期間が短縮され、年明けの申告が推奨されます。

生活保護は困窮者支援だが、税金滞納は免除されず、収入があれば支払いが求められる。生活保護中は滞納処分が停止され、3年後には納税義務が消滅することもある。

プロスポーツ選手は成績による収入変動の影響で税金の支払いに苦労する。収入と納税のタイミングのズレや予定納税の存在が資金不足を引き起こす要因となり、慎重な資金管理が求められる。

e-Taxのメリットは、自宅から申告できること、計算ミスを防げること、早期還付が受けられることです。利用には事前手続きが必要です。

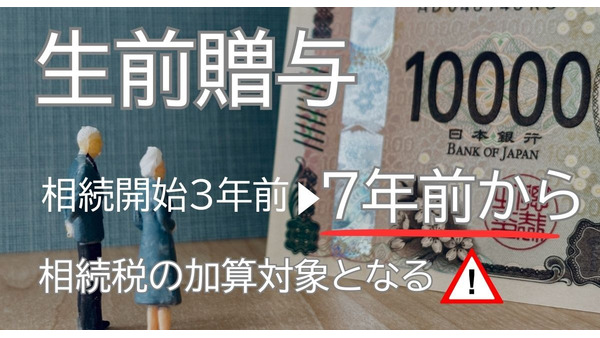

相続税は相続開始時に保有していた財産に課され、相続前に贈与を受けると加算対象となる。令和6年から加算対象期間が3年から7年に拡大され、注意が必要。基礎控除内なら影響を受けないが、法改正に注意が求められる。

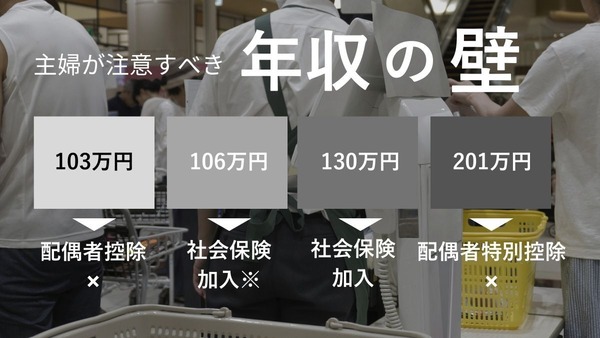

主婦(主夫)における「収入の壁」は、年収103万円や130万円などで、税金や保険料負担が変わるボーダーラインが存在します。これらの壁を超えると配偶者控除や社会保険加入が影響を受けます。

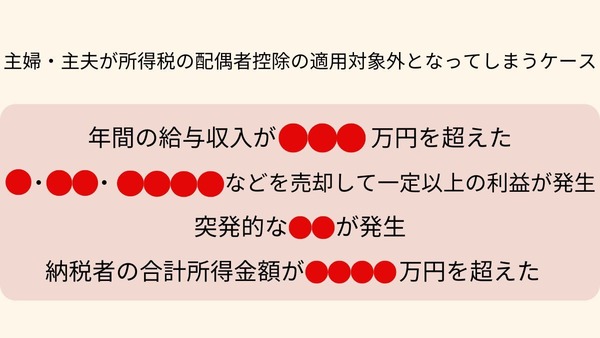

配偶者控除は、所得税で扶養配偶者に適用される控除。主婦(夫)が給与収入103万円超の場合など、適用外のケースがあるため注意が必要。

令和6年の衆議院選挙後、石破首相は金融所得課税強化を検討。金融所得課税は一律15%で、1億円超で負担率が低下する問題が指摘されており、これに対する増税議論が進行中。

相続税は相続財産に課され、不動産に替えることで評価額を下げることが可能です。特に「小規模宅地等の特例」により、最大80%減額できますが、リスクもあるため注意が必要です。

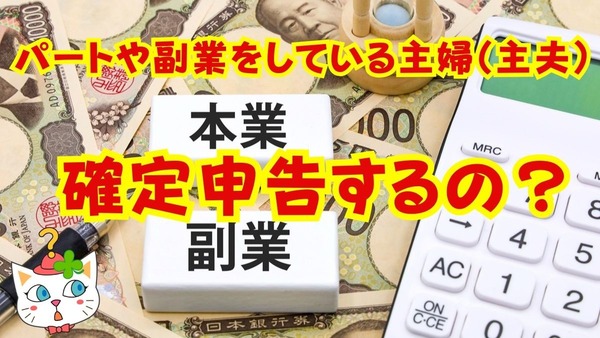

主婦(主夫)がパートや副業をしている場合、年収が103万円を超えると確定申告が必要になることがある。年末調整の有無や副業収入の金額に応じて申告の要否が変わる。

国民民主党が基礎控除を103万円から178万円に引き上げると、所得税の減税、扶養者の労働時間増加、労働者不足の解消が期待される。これにより多くの人々が節税恩恵を受ける可能性がある。

年末までに講じるべき所得税対策として、社会保険料控除や譲渡所得税の見込み損失の確定、医療費控除の計算方法を解説しています。特に、支払い年に基づく控除の重要性が強調されています。

ふるさと納税のワンストップ特例制度は、確定申告なしで控除が受けられるが、節税効果が翌年の住民税からの控除となり、所得税の還付は受けられない。申請期限は翌年1月10日。

e-Taxは確定申告を簡易化し、令和6年分からスマホ対応や電子証明書機能を強化します。初めて利用する人は事前に操作を試みるとミスが減ります。

会社員や年金受給者が節税する際、所得控除は重要だが、効果が薄いものも多い。適用税率や条件によって節税効果は異なり、無駄な支出を避けることが重要。

年末調整は税金の精算手続きで、会社員は通常これを通じて過不足を解消します。しかし、退職者や個人事業主は確定申告が必要。特に、初年度の住宅ローン控除は確定申告必須。副収入がある場合は申告の要否を確認することが重要です。

へそくりは一般に女性が多く貯め、贈与税や相続税の対象になることがあります。年間110万円までの贈与は非課税ですが、超えると申告が必要です。相続時にはへそくりも考慮されます。

相続不動産を売却すると譲渡所得税が課税され、所有期間に応じて税率が異なる。確定申告は売却年の翌年に行い、手続きを忘れると罰金が発生することもある。扶養に入っている人は注意が必要。

税務署では所得税や相続税の相談が可能だが、地方税は対象外。相談方法は電話と面接で、個別相談は予約が必要。確定申告期間は混雑し、相談会場も設けられる。予約は早めに行うべき。