主婦(夫)を扶養している夫(妻)は、所得税の配偶者控除を適用できますが、適否判定は毎年行わなければなりません。

主婦(主夫)がパートやアルバイトなどの収入を得ている場合、配偶者控除の適用対象外となる可能性もありますので、今回は配偶者控除を受けられないケースについて解説します。

所得税の配偶者控除って何?

所得税の配偶者控除は、扶養している配偶者がいる場合に適用できる所得控除です。

配偶者控除の対象になる配偶者の範囲

所得税の配偶者控除の対象となる配偶者(控除対象配偶者)は、対象年分の12月31日時点で次の要件に該当する人をいいます。

【控除対象配偶者に該当する人】

年間の合計所得金額が48万円以下であること

民法の規定による配偶者であること

納税者と生計を一にしていること

青色申告者の事業専従者として、年間を通じて一度も給与の支払を受けていないこと

白色申告者の事業専従者でないこと

合計所得金額は、給与所得や年金などの所得を合計した金額をいい、年間の収入がパートなどの給与収入が103万円以下に収まれば、合計所得金額は48万円以下となります。

配偶者控除の対象となるのは婚姻関係にある配偶者に限られ、内縁関係にある人は対象にはならないのでご注意ください。

結婚していたとしても、夫婦が別々で生活しているなど、生計を一にしていない場合も配偶者控除は適用できません。

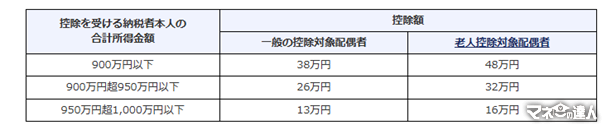

配偶者控除の控除額

配偶者控除の控除額は、納税者本人の合計所得金額以外に、控除対象配偶者の年齢によって変動します。

<配偶者控除の控除額>

画像元:No.1191配偶者控除|国税庁

配偶者の年齢が

70歳未満であれば「一般の控除対象配偶者」

70歳以上の場合は「老人控除対象配偶者」

の対象です。

配偶者控除の額は納税者の合計所得金額によって変動し、合計所得金額が900万円以下であれば、38万円または48万円の控除を受けられます。

配偶者控除と配偶者特別控除の違い

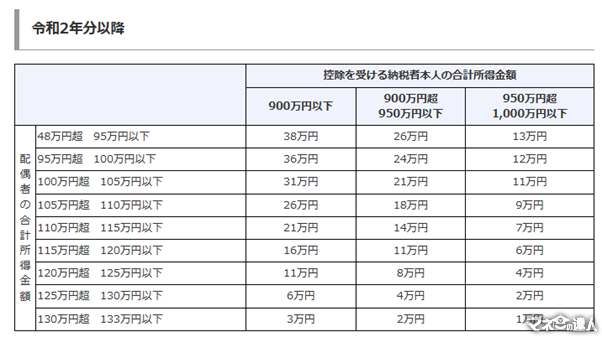

配偶者の所得金額が48万円を超える場合、配偶者控除は適用できませんが、配偶者特別控除については所得金額48万円超でも適用できる可能性があります。

配偶者特別控除は納税者本人だけでなく、配偶者の合計所得金額に応じて控除額が変動する特徴があります。

配偶者控除と配偶者特別控除の併用適用はできませんが、配偶者控除を受けられないときは配偶者特別控除の適否を確認してください。

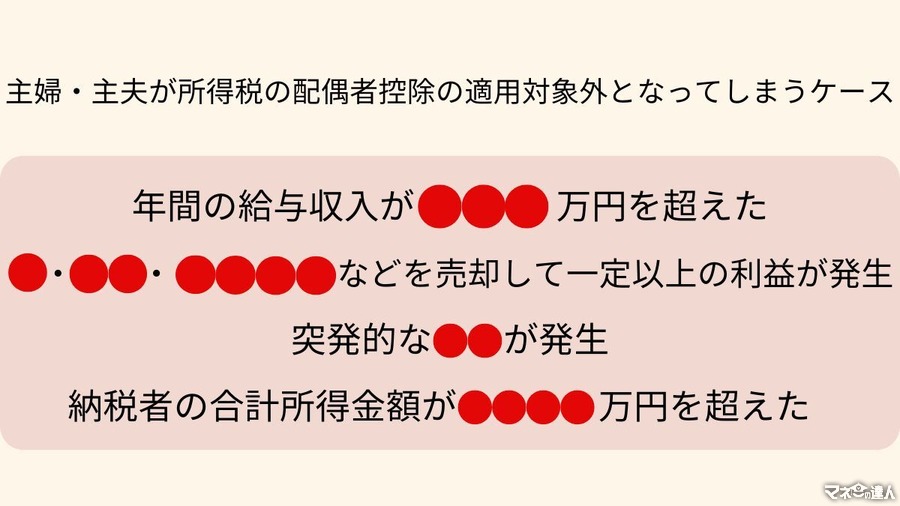

所得税の配偶者控除が適用できないケース

所得税の配偶者控除を適用できなくなるケースはいくつかあり、配偶者が控除対象配偶者の要件を満たしていても、配偶者控除が受けられない場合もあるので気を付けてください。

ケース(1) :年間の給与収入が103万円を超えた

配偶者控除は、配偶者の給与収入が103万円を超えた場合には適用できません。

1か月の収入が平均8.58万円以下であれば103万円を超えませんが、年末などの繁忙期にシフトを多く入れたことで、金額基準を超えてしまうケースもあるので注意してください。

最近話題となっている最低賃金の引き上げですが、勤務時間は昨年と同じでも、最低賃金の引き上げに伴い時給が上がったことで、年間の収入が増加していることも考えられます。

配偶者控除の適否は毎年判断しますので、今年の収入が103万円基準を超えた場合には、配偶者控除の対象外となってしまいます。

ケース(2) :株・FX・仮想通貨などを売却して一定以上の利益が発生した

合計所得金額は、その年に発生した所得金額をトータルしたものなので、給与収入以外に収入を得ている方は、それらの金額も合計する必要があります。

株の売却利益は譲渡所得、 FXおよび仮想通貨の売却利益は雑所得の対象となり、売却した資産の種類ごとに区分して所得金額を算出します。

パート・アルバイトの収入を103万円以内に調整したとしても、株式などを売却したことで合計所得金額が48万円を超えてしまった場合、配偶者控除の対象外となるので注意が必要です。

なお、NISA口座内の株式等を売却したことで生じた利益や、特定口座の源泉徴収口座内の株式等の売却利益のうち、確定申告をしないことを選択したものについては、配偶者控除の判定をする際の合計所得金額からは除かれます。

ケース(3) :突発的な収入が発生した

配偶者が突発的な収入を得た年は、その年だけ配偶者控除が受けられなくなることも考えられます。

たとえば、生命保険が満期になった際に支払われる満期保険金は一時所得の対象で、課税対象となる所得金額は下記の計算式で求めます。

一時所得の金額×1/2=課税対象所得

相続した不動産を売却したときは、不動産譲渡所得の対象となります。

譲渡所得は利益に対して課される税金ですが、相続した不動産は計算上の利益が算出されやすいので、臨時収入が生じた年は気を付けてください。

ケース(4) :納税者の合計所得金額が1,000万円を超えた

配偶者控除の適用要件は、昔は配偶者に対する項目しかありませんでしたが、平成30年分以後の所得税からは、納税者に対する適用要件も追加されました。

納税者の合計所得金額が900万円を超えると控除額が減ってしまい、1,000万円を超えた時点で、配偶者控除は適用できなくなります。

昇進等で夫(妻)の収入が増えるのは喜ばしいですが、配偶者控除の適否の観点では、控除が受けられなくなることも考えられます。

配偶者控除を適用できなくなった場合の対応

年末調整で配偶者控除を適用した後に、配偶者控除が要件できないことが判明した場合、確定申告で所得税の納税額を再計算する必要があります。

確定申告期間は対象年分の翌年2月16日から3月15日で、令和6年分の確定申告に関しては、曜日の関係で申告期間は令和7年2月17日(月)から3月17日(月)となっています。

103万円の壁は何かと話題ですが、執筆時点においては壁となる金額は103万円のままですので、配偶者控除を適用する際は、金額等の要件を今一度ご確認ください。