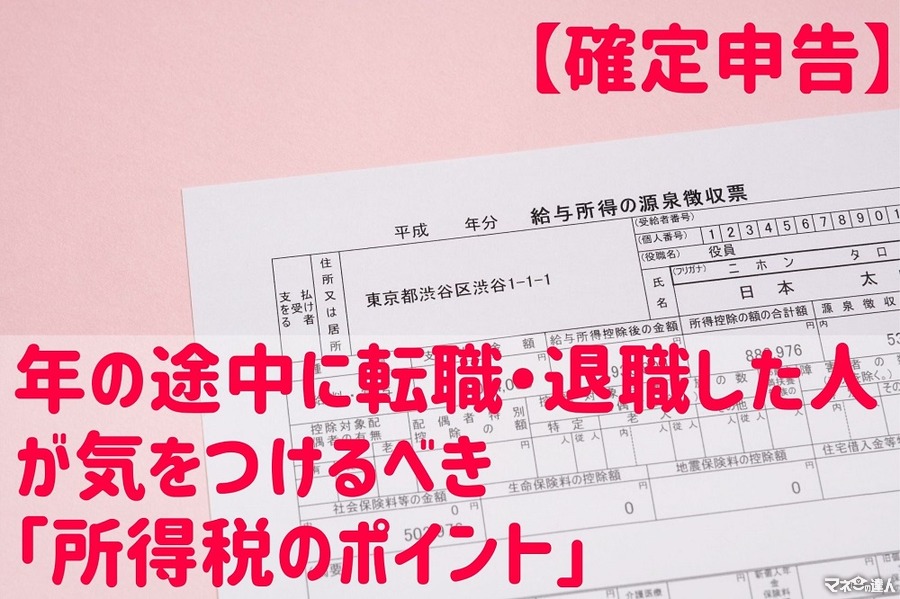

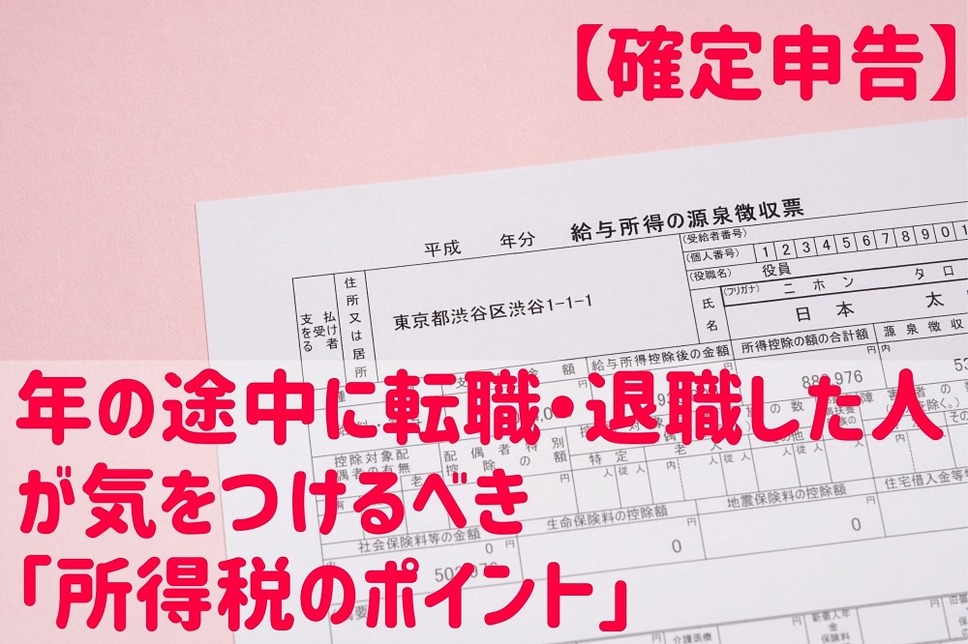

所得税は、1月1日から12月31日までの所得の合計金額に対して課される税金です。

年の途中で転職した人は、前職と現職の収入を合算して所得税を計算しなければなりません。

また、会社を辞めた際に得た退職金も所得税の対象ですので、転職・退職した際に確定申告が必要になるケースについて説明します。

目次

中途退職者は確定申告で還付金を得られる可能性

会社員の多くは、会社で年末調整をするため、基本的には確定申告をする必要がありません。

しかし、年の途中で退職した人は年末調整を受けられないため、確定申告で所得税を計算します。

年末調整をしていない場合には所得税を多めに支払っている可能性があり、確定申告で生命保険料控除などを適用すると所得税が還付されるケースもあります。

ただし、所得税が還付になるのは、先に納めた所得税がある場合です。

退職した会社から交付された源泉徴収票の「源泉徴収税額」が0円の場合には、先に納めた所得税はないため確定申告しても税金は還付されません(他に源泉徴収された所得がある場合を除く)。

転職した人は収入の合算が必要

2か所以上の会社から給与を得ている場合には確定申告をしなければなりませんが、転職した会社で前職の収入も含めて年末調整をしている場合には確定申告は不要です。

所得税は所得が高くなるほど税率が上がるため、前職と現職の給与金額を合計すると納税額が増えることもあります。

年末調整できなった方は、翌年2月16日から3月15日の確定申告期間中に手続きしてください。

申告期限を過ぎてしまうと本税のほかに加算税・延滞税の対象になりますので、期限内に申告・納税を済ませましょう。

退職金は原則確定申告不要

退職金は退職所得の対象で、退職した会社に勤めていた年数に応じて控除額が設けられています。

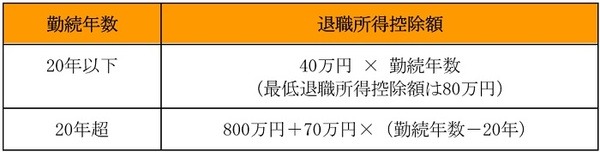

【退職所得控除額の計算式】

たとえば、10年間働いた会社を辞めた人の退職所得控除額は400万円なので、退職金が400万円以内であれば所得税は非課税です。

退職所得控除額を超える退職金を得た場合でも、会社に「退職所得の受給に関する申告書」を提出していれば確定申告は不要です。

「退職所得の受給に関する申告書」を提出していないと退職金から20.42%が源泉徴収されるので、確定申告で税金を精算します。

源泉徴収票は必ず保管しておく

確定申告をする際には源泉徴収票の金額を基に計算するので、毎月の給与明細書では確定申告の計算はできません。

また、確定申告で税金が還付になるか・納税になるかは人によって違いますので、今年会社を退職・転職した人は試算してみることをおすすめします。(執筆者:元税務署職員 平井 拓)