「自分で使える医療保険が多く欲しい」という人もいれば、「医療保険なんて不要だ」という人もいます。

それぞれに理由はあるようですが、中にはすこし勘違いしている人もいるようです。

今回は、実際に生命保険業務に携わっていたFPの視点から見た医療保険の使い方を検証し、必要な人・不要な人について説明します。

目次

医療保険が不要だとする2つの理由

医療保険を不要だという人の多くは、公的保障が充実していることを理由に挙げています。

日本では、国民皆保険制度のもと、原則すべての人が何らかの「健康保険」に加入しています。

そのおかげで、医療機関や薬局での窓口負担額は、実際の1~3割と大幅に軽減されています。

それでも医療費が大きくなってしまった場合は、高額療養費制度を申請することで、さらに負担額を減らすことができます。

【理由1】高額療養費制度があるから

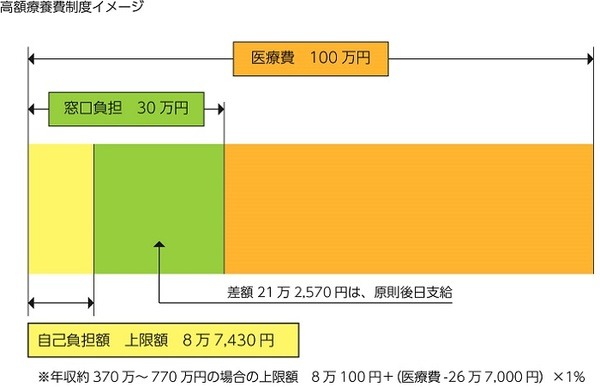

高額療養費制度は、医療費の家計負担軽減のための制度です。

ひと月の医療費負担が上限額を超えた場合に、その超えた部分が支給されるというしくみです。

上限金額は、世帯収入や年齢に応じて異なります。

年収約370~770万円の世帯で約8万円、年収約1,160万円を超える世帯でも約25万円程度の負担で済むようになっています。

【理由2】傷病手当があるから大丈夫

こちらも、健康保険制度のひとつです。

会社勤めの人が「業務以外の病気やケガ」による「療養のため労務不能」で、「4日以上」仕事を休んだ場合に支給されます。

ただし、最初の3日間は待機期間となり、支給対象日は4日目以降です。

1日あたりの支給額は、「給与の平均額 ÷ 30日 × 2/3」で、最長1年6か月まで受けられます。

制度の目的を正しく理解しておくことが重要

確かに、この2つの制度はいざというときに役立つ制度です。

しかし、残念ながら、医療保険とは目的がすこしだけ異なります。

高額療養費制度は、あくまでも医療費の軽減が目的である

負担の軽減、つまり、軽くても負担は残ります。

出費を補うものではありません。

また、「ひと月で上限金額を超えた場合」が対象です。

例えば、上限約8万円の世帯で、1月に入院して10万円の医療費がかかった場合は対象となりますが、1月末に入院して「1月請求分4万円+2月請求分6万円、合計10万円」の場合は対象外です。

最も重要な点は、高額療養費は、原則「後日支給」だという点です。

いったんは、高額な医療費を支払う必要があります。

窓口で上限額支払を適用させるためには、事前に認定証の交付を申請しておかなければなりません。

傷病手当金は療養中の給与確保である

傷病手当金は、会社を休んでいても給与が支払われている場合は支給されません。

つまり、給与確保の意味合いが強く、医療費負担を減らす効果を期待できるものではありません。

医療保険の給付金は、何に使ってもいい

医療保険は、医療費のためだけに備えるものではありません。

もちろん、「治療にかかる出費を補う」ためのものではありますが、その出費とは病院へ支払う医療費以外も含まれています。

医療保険は、受け取ったあとに「何に使ったのか」を問われることはありません。

例えば、どのような使い道があるのか、実際の使用例を元に紹介しましょう。

世帯主が入院した場合

一般的に、働き世代の世帯主は、あまり病院に行きません。

仕事が忙しくて行けないという事情もあるでしょうし、会社で定期的な健康診断をおこなっている安心感もあるでしょう。

その分、突発的な入院が多く、予定外の出費がかさみがちです。

入院のためのパジャマや生活用品購入

会社で倒れた場合など、病院についた時点で入院の用意はありません。

病状によっては「前開きのパジャマであること」など指定がある場合もあります。

自宅に適したものがない場合は、新たに購入することになります。

入院生活では、細かな生活雑貨も必要です。

家族と共用で自宅から持ち出せないものなども、購入しなければなりません。

こういった細々した費用が、意外とかかるものです。

見舞いに通う家族の交通費や食費

2020年は、新型コロナウィルス感染症の影響で病院への立ち入りが制限されていました。

しかし、今後の状況次第では、また以前のように緩和される可能性もあるため、過去の例として記しておきます。

世帯主が入院すると、多くの場合は配偶者や家族が病院に通って付き添います。

電車やバスなどの交通費や、自家用車のガソリン代などがかかります。

また、病院への滞在時間が長い場合は、食事も別途用意しなければなりません。

例えば、「交通費往復400円・昼食代1,000円」だとしても、10日の入院で1万4,000円の出費になるのです。

世帯主におすすめしたい医療保険プラン

入院日額:3,000円(ガン・生活習慣病特約付き)

入院一時金:15万円

手術給付金:外来 3万円・入院中12万円

ガン診断給付金・生活習慣病一時金:300万円~

世帯主の医療保険では、大きな病気に備えておくことが重要です。

日額保障よりも、ガン・生活習慣病などで給付金・一時金が増える特約をつけておくことを優先しましょう。

また、入院一時金は入院が始まった時点で支払対象となるため、入院初日でも請求することが可能です。

生命保険は、給付金請求手続きからすぐに支払われることが大きな利点です。

最も早いところでは、支払担当の事務員が直接契約者宅を訪問し、その場で手続きを済ませます。

手続き後数時間での着金が確認されています。

突然、勤務先や義実家からの見舞い客が訪れる可能性もあります。

体裁を整えておくためにも、先に一時金だけ受け取っておくことをおすすめします。

主婦・主夫が入院した場合

主婦・主夫の入院は、準備が大変です。

突発的な入院の場合は、状況に身を委ねるしかありませんが、事前にわかっている場合は入念に準備しておきましょう。

保育園や学童などの預け費用

子どもが小さい場合は、保育園・幼稚園の延長保育、学童保育などを頼む可能性があります。

預け先によって異なりますが、1日あたり数百円程度の追加費用がかかります。

外食費用

外食や出前、惣菜を購入する場合は、1日あたりの予算額を封筒に入れておくといいでしょう。

義実家・実家などに食事の支度を頼むときも、同様の工夫で心労軽減効果が期待できます。

義実家に頼むときは、お礼金も準備する

義実家に、子どもの世話や家事の一部を頼む場合は、お礼金を包んでしまうことがおすすめです。

「気持ち」に甘えるのではなく、「お礼金を渡して依頼」することで、入院中の心労を軽減させる効果もあります。

体調が悪いときには、よけいなことを考えないことが大切です。

主婦におすすめしたい医療保険プラン(主夫の場合は、世帯主プランを参照)

入院日額:5,000円(女性疾病特約付き)

入院一時金:10万円

手術給付金:外来5万円・入院中20万円

ガン診断給付金・生活習慣病一時金:150万円~

主婦の医療保険では、女性特有の疾病についての保障を手厚くし、異変を感じたときに治療しやすい環境を作っておくことが大切です。

余裕があれば、ガン診断給付金を追加してください。

主婦・主夫の場合は、退院後に自分で請求手続き等をおこなうことが多いと思います。

いったんは立て替える必要がありますが、その分余った給付金でささやかなご褒美を買える程度には備えておくことをおすすめします。

それでも医療保険が不要な人

医療保険は、さまざまな使い道があることをご紹介しました。

公的保障とは、利用目的が異なることも説明しました。

それでも、医療保険を必要としない人は、万一のときにも十分対応できるだけの貯蓄がある人です。

高額療養費制度や傷病手当金の支給には、一般的に2~3か月程度のタイムラグが生じます。

その間、医療費支払いを立て替えなければなりません。

また、傷病手当金の手続きタイミングによっては、1~2か月給与支払のない時期ができてしまいます。

そういった事態にも揺るがない貯蓄が必要です。

保険とは、家族のためのものである

生命保険とは、本人ではなく残された家族のための保障です。

医療保険は、本人が生存しているうちに受け取りますが、家族の生活を守るために使える点では同様です。

もちろん、生活を圧迫するほどの保険料をかける必要はありません。

万一のときに、家族に多くの我慢や苦労をさせずに済む程度の保障でかまいません。

医療保険の必要性について、考えてみてはいかがでしょうか。(執筆者:仲村 希)