令和3年2月15日(木)から令和2年分の確定申告が始まります。

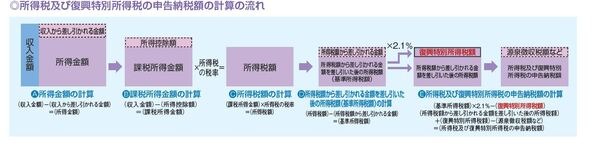

確定申告とは前年1月から12月までの収入から社会保険料などを引いて所得を確定し、所得に税率をかけて所得税を計算し、源泉徴収された税金や予定納税額などがある場合には過不足を精算する手続です。

例年期限は3月15日までですが、令和2年分も令和元年と同じく新型コロナの影響で4月15日まで確定申告期限が延長されます。

主に会社員(給与所得者)が医療費控除や住宅ローン控除の初回等に使うのが確定申告書Aで主に自営業者(事業所得者等)が使うのが確定申告書Bです。

証券関係の所得は申告分離課税として給与所得や事業所得とは別に計算します。

目次

収入と所得

確定申告は収入から控除を差し引き、課税所得を確定してから、所得税計算する手続きなので収入と所得の認識が大切です。

収入とは会社から入ってきた金額そのままをいい、所得は収入から給与所得控除や青色申告控除、社会保険料など必要な差し引きを行ってからの金額になります。

年末調整や確定申告、還付申告で基準となるのは「所得」です。

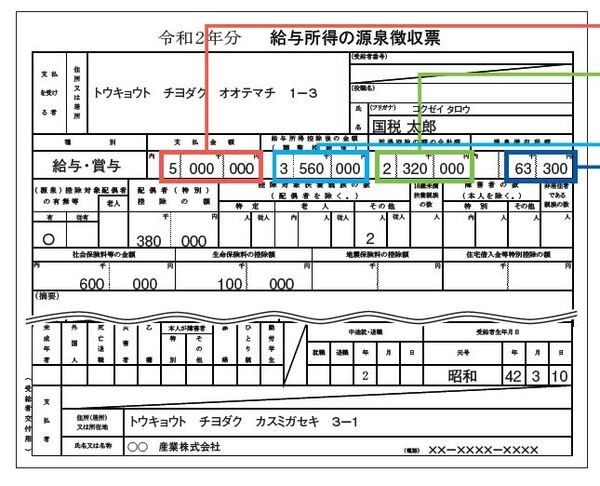

下記の源泉徴収票では、500万円が収入で356万円が給与所得になります。

新型コロナの影響でもらった給付金、助成金はどこまでが収入?

新型コロナ関連では、多くの種類の給付金・助成金などが支給されています。

確定申告のときに収入にカウントされるものとされないものがあるので確認してみましょう。

1. 確定申告時、収入としてカウントしない給付金・助成金

個人(事業主は除く)が受け取った新型コロナの影響による支援金、給付金はほとんど非課税なので、収入に含める必要はありません。

収入としてカウントしない給付金などを下記に挙げます。

・ 新型コロナウイルス感染症対応休業支援金・給付金(休業手当をもらえなかった人に対する雇用保険法の給付)

・ 特別定額給付金10万円(新型コロナ税特法による給付)

・ 子育て世帯への臨時特別給付金(新型コロナ税特法による給付)

・ 学生支援緊急給付金など学資として支給される金品(所得税法による給付)

・ 低所得のひとり親世帯への臨時特別給付金(心身または資産に対する損害について支給された見舞金など)

・ 新型コロナウイルス感染症対応従事者への慰労金(医療従事者、小売業従事者など)

・ 企業主導型ベビーシッター利用者支援事業の新型コロナ特例措置における割引券

・ 東京都のベビーシッター利用支援事業における助成課税

2. 事業所得(自営業者)、雑所得、一時所得として収入にカウントされるもの

国からの新型コロナに関する給付金でも事業者に支払われるものは、原則収入としてカウントされます。

事業所得にカウント

・ 持続化給付金(事業所得者向け)

・ 家賃支援給付金(家賃・地代の負担軽減が必要な中小企業や個人事業主向け)

・ 農林漁業者への経営継続補助金

・ 文化芸術・スポーツ活動の継続支援

・ 東京都の感染拡大防止協力金(飲食店等に支給されたもの)

・ 雇用調整助成金(休業手当を支払った事業主向け)

・ 小学校休業等対応助成金(労働者を雇用する事業主向け)

・ 小学校休業等対応支援金(委託を受ける個人事業主向け)

雑所得にカウント

・ 持続化給付金(雑所得で事業収入を確定申告していた事業者向け)

一時所得にカウント

・ 持続化給付金(給与所得で事業収入を確定申告していた事業者向け)

・ Go Toキャンペーン事業で受けた給付金

新型コロナ禍の確定申告(また還付申告)、その他、ここが気になる

では、新型コロナ禍での医療費控除、雑損控除、住宅ローン控除など所得控除がどうなるか確認してみましょう。

1. 医療費控除はどうなる

・ 大量に購入したマスクは残念ながら医療費控除にはなりません。

・ PCR検査代は医師がすすめたものは医療費控除になります。

自費の検査は陽性でコロナの治療をした場合は控除対象となり、陰性だった時のPCR検査代は対象外です。

・ オンライン診療は、診療費、システム利用料、薬品購入費は医療費控除になりますが、薬品配送料は対象外です。

・ 令和2年度から医療費は領収書でなく医療費明細書をつけることになりました。

2. 住宅ローン控除の適用要件はどうなる

住宅ローン控除は、住宅ローンを借りて住宅の取得等をした場合、住宅取得等の日から6か月以内に居住するなど一定の要件を満たしたときは、原則として毎年の住宅ローン残高の1%を10年間(令和2年12月31日までに取得なら13年間)所得税等から控除する制度です。

新型コロナの影響で増改築工事が延長したことなどにより、その住宅への入居が控除の適用要件である入居期限要件(取得の日から6か月以内)を満たさないこととなった場合でも、次の場合は住宅ローン控除適用を受けられます。

・ 住宅の取得をした日から5か月を経過する日、又または新型コロナ税特法の施行の日(令和2年4月30日)から2か月を経過する日のいずれか遅い日までに増改築などの契約を結んでいること

・ 増改築工事が終了後6か月以内に入居していること

・ 令和3年12月31日までに住宅に入居していること

3. 雑損控除は使えるのか

雑損控除とは災害または盗難もしくは横領によって、資産について損害を受けた場合等に受けることができる所得控除です。

本人またはその年の総所得等が38万円以下の生計同一の配偶者や親族の資産が自然災害、火災、盗難、害虫被害などで損害を受けた場合、雑損控除が使えます。

雑損控除は、「損害金額マイナス所得の10分の1」「災害関連支出マイナス5万円」どちらか多い額です。

新型コロナ関連で資産に損害を受けた場合なら、雑損控除の可能性はあると思いますが、ケースバイケースなので税務署または税理士に確認してみるといいでしょう。

確定申告に影響のある令和2年の法改正

令和2年は確定申告に影響のある改正がいくつもありました。

主な改正をご紹介します。

1. 基礎控除(全員に適用される控除)が上がりました

基礎控除(全員に適用される控除)が38万から48万円に上がりました。

しかし公的年金控除は70万から60万(65歳未満)、120万から110万(65歳以上)に下がり、給与所得控除も最低65万円から55万円に下がりました。

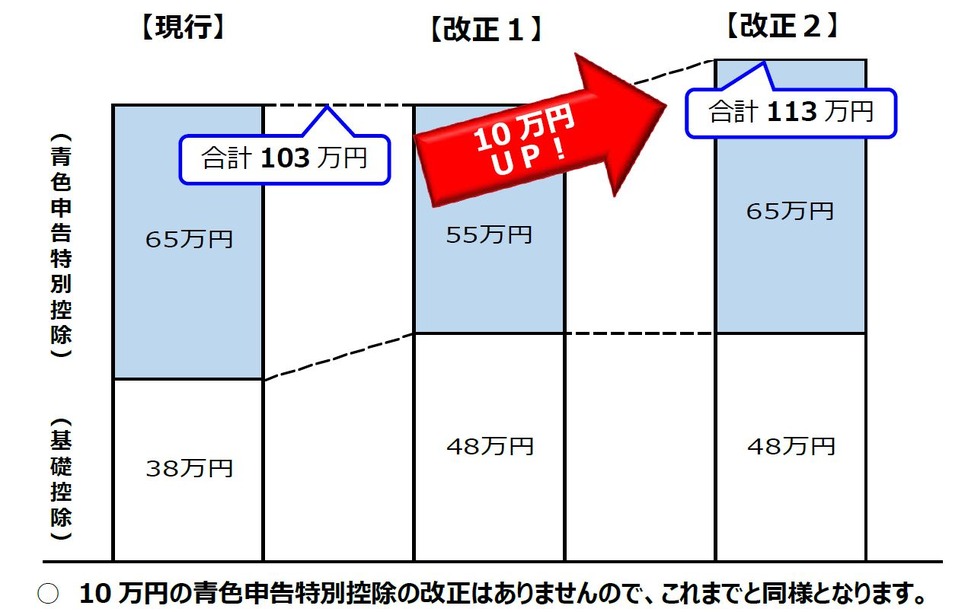

2. 青色申告控除は引き下げ、基礎控除は引き上げ

青色申告控除は65万円から55万円に引き下げられ、基礎控除は38万円から48万円に引き上げられました。(改正1)

e-Tax による申告(電子申告)または電子帳簿保存を行うと、引き続き65万円の青色申告特別控除が受けられます(改正2)

3. 所得2,400万円超えの人は、基礎控除が縮小されました

4. 年収850万円以上の給与所得者は控除が引き下げ

年収850万円以上の給与所得者は、給与所得控除が195万円に引き下げられました。

ただし、障害者や23歳未満の親族を扶養している人は所得金額調整控除を受けられます。

{給与収入(1,000万円超の場合は1,000万円)-850万円} × 10%=所得金額調整控除額

5. ひとり親控除創設

離婚、死亡、非婚シングルに関わらず、ひとり親控除(35万円)が創設されました。

所得500万円以下のひとり親が控除を受けることができます。

6. 公的年金等収入の控除額に上限

公的年金等収入が1,000万円超える方の控除額に上限が設けられました。

公的年金等以の所得金額が1,000万円超える方の控除額が引き下げられました。

7. チケット寄付金控除の創設

新型コロナの影響でイベント等(令和2年2月1日から令和2年12月31日までの間)が中止になった販売チケットの払い戻し請求を主催事業者にしなかった人は「チケット寄付金控除」として、税額控除を受けられる可能性があります。

参照:国税庁(pdf)

新型コロナ禍、自営業者の確定申告(確定申告書B)

会社員は、会社の年末調整で所得税が還付されたり、足りなければ支払ったりしています。

医療費控除、住宅ローン控除、上場株式売買、不動産収入、給与収入2,000万円超等でなければ確定申告はしませんが、自営業者は確定申告するのが原則です。

自営業者は売り上げから必要経費、青色申告(または白色申告)控除等を引いて事業所得が出たら、確定申告書Bで確定申告手続きしましょう。

青色申告の自営業者で損失が出た場合、翌年に繰越できる

自営業で損失がでた場合や税金を多く払い過ぎた場合は、青色申告の届け出をしてあれば、損失の翌年控除が3年使えます。

去年も今年も新型コロナの影響で損失が出た事業者も多いでしょう。

確定申告時は「損失申告用の確定申告書」が必要ですので、損失が出た場合は忘れずに届け出しておきましょう。

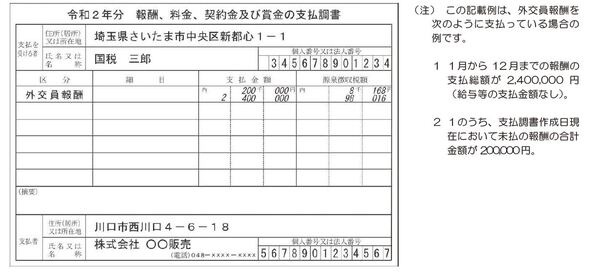

事業で受け取る報酬は10%の所得税が差し引かれて支払われていることかあります。

例えば事業収入200万円から経費50万円、青色申告控除55万円、基礎控除48万円、生命保険料控除5万、社会保険料控除26万円などを引くと課税所得は16万円(税率5%)ですので所得税は8,000円です。

差し引かれている源泉所得税は20万円なので差額の19万2,000円が還付されます。

青色申告の自営業者は、令和2年に損失でも令和元年の所得税を還付されることあり

また、青色申告であれば、令和2年度に新型コロナで損失を被り赤字でも、令和元年度で事業所得が黒字で所得税を支払った場合は、令和元年度に支払った所得税の還付を受ける手続きもできます。

確定申告期限(令和3年は4月15日)「純損失の金額の繰戻しによる所得税の還付請求書」を所轄の税務署長に提出する必要があります。

新型コロナに関連した「事業用資産に生じた災害による損失等」の取り扱い

新型コロナ関連で損失を受けた場合、災害により生じた損失等(翌年以後に繰り越される損失等)に該当する事例は以下の通りです。

・ 飲食業者等の食材(棚卸資産)の廃棄損

・ 感染者が確認されたことにより廃棄処分した器具備品等の除却損

・ 施設や備品などを消毒するために支出した費用

・ 感染発生の防止のため、配備するマスク、消毒液、空気洗浄機等の購入費用

・ イベント等の中止により、廃棄せざるを得なくなった商品等の廃棄損

新型コロナ関連損失でも災害により生じた損失等(翌年以後に繰り越される損失等)に該当しない事例もあります。

・ 客足が減少したことによる売上げ減少額

・ 休業期間中に支払う人件費

・ イベント等の中止により支払うキャンセル料、会場借上料、備品レンタル料

これらは、災害による損失で翌年以降に繰り越すことはできないので注意しましょう。

休業期間中の人件費なら、ハローワークで雇用調整助成金の手続きもまだ受け付けています。

確定申告・還付申告は混みあわない時期に行こう

1か所から給与をもらっている人(年末調整されている)の医療費控除や住宅ローン控除、寄付金控除等の手続きは還付申告なので2月15日から4月15日と言わず、他の時期でも手続きができます。

令和2年分については、令和2年1月1日から平成7年12月31日までの5年間申告することができます。

特に収入が給与所得1か所の方は、還付申告である可能性が高いので税務署が込み合う時期を避けて手続きすることもできます。

新型コロナで確定申告が遅れたときは個別延長の相談を

本来は税金を払わなければならないのに確定申告が遅れると「期限後申告」という扱いになり、確定申告等によって納める税金のほかに無申告加算税が課されます。

ただし、今年も新型コロナの影響で確定申告できないときは災害に遭ったときと同じように、納税者本人または担当税理士が新型コロナに係った場合などもの影響で確定申告が遅れたときも個別で延長を考慮してもらえますので、必ず税務署に相談しましょう。

ちなみに新型コロナの影響で令和元年分の確定申告がまだ終わってない事業者は、令和2年分確定申告と同時に提出できるそうです。

ただし、令和元年分確定申告が4月15日までに終わらない場合は、原則期限後申告になってしまいます。

もし、正当な事情があって遅れるなら、再度個別延長の相談を税務署にしてみましょう。(執筆者:社会保険労務士 拝野 洋子)