副業をやっているサラリーマンの中には、給与以外の所得が20万円以下で確定申告不要でも住民税の申告をすべき話を聞いた方もいらっしゃると思います。

これは確定申告義務と住民税の申告義務には、給与・年金所得者に関して一定の免除がある点は共通しているものの、完全に一致しているわけではないからです。

かつて「クロヨン」「トーゴーサン」など所得捕捉率の職業間格差を示す象徴的な言葉がありましたが、見方を変えれば捕捉が難しい所得ほど申告が求められることになり、特に住民税は少額でも求めている点に気をつけなければなりません。

目次

確定申告を行っていれば住民税申告義務なし

給与・公的年金以外の所得がある場合、確定申告を行う方が多いですが、確定申告を行っていれば住民税の申告を行ったとみなされますので、改めて住民税の申告を行う必要はありません。

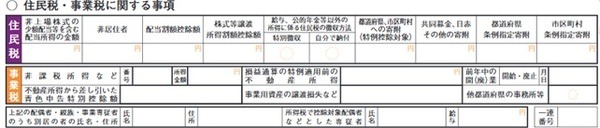

確定申告書には、住民税に関する事項を記載する欄もあり、副業サラリーマン・株式投資家やふるさと納税など寄附をしている方が特に気をつけたい欄です。

住民税申告不要制度の注意点

株式や債券、投資信託で運用している個人投資家の間で、住民税申告不要制度が知られるようになりました。

これは住民税が徴収された配当・利子・分配金(特定配当等)と特定株式等譲渡所得金額に関して、確定申告とは別に申告不要を選択して市区町村に申告するものです。

住民税は年末調整・確定申告の所得に基づいて課税されるのが原則で、地方税法で定められた例外が特定配当等と特定株式等譲渡所得金額です。

これらの配当等・譲渡は所得に対する住民税額である「所得割」として課税されないのが原則で、確定申告もしくは住民税申告で申告対象とした場合は、例外的に他の所得と同様に所得割課税されます。

住民税申告不要制度という名前なのに申告するという行為は、法令上は例外の例外で原則に戻ることを意味しています。

法令上の住民税申告義務

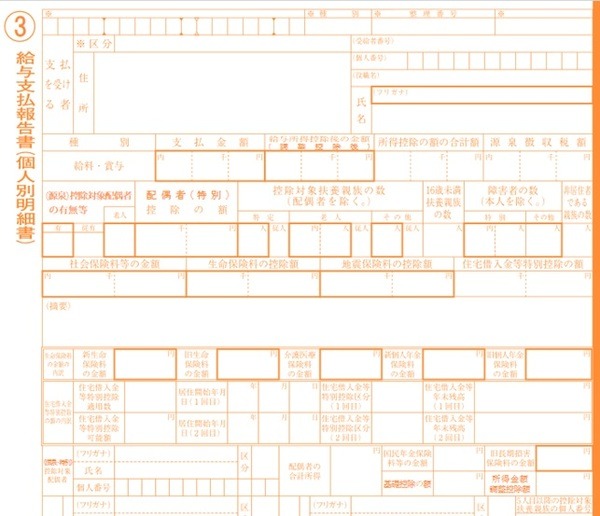

地方税法の規定では、住民税申告義務の例外として勤務先や年金支給団体から給与・公的年金等に関する支払報告書が提出されていることが定められていますが、この支払報告書は源泉徴収票に準じた書類です。

このため、年末調整で所得税の精算が終わるサラリーマンは住民税申告義務もない方が多いです。

扶養親族であれば申告不要の市区町村も

年末調整・確定申告・住民税申告で記載されている扶養親族であれば、所得が48万円以下であることを信用して申告不要としている市区町村もあります。

ただし国が定めた地方税法令上では申告義務の例外としているわけではなく、課税対象収入がゼロの場合も含めて、申告を求める市区町村もある点に注意してください。

地方税法上の申告義務を果たさなかったばかりに、救済制度を利用できなくなることも考えられますが、フリーランスの事例については次に説明します。

持続化給付金の添付・確認書類でもあった住民税申告書

新型コロナの影響で収入が落ち込んだ事業者に対して、令和2年5月1日から令和3年2月15日まで持続化給付金の申請を行うことができましたが、添付書類として確定申告書類に替えて住民税の申告書も認められていました。

ところで国会では、一部の野党が現金商売をしていて給付を受けられなかった案件について問題にしていました。

もっともこの話は、相次ぐ不正受給を受け追加的に事業実態について確認を行う書類についてであり、(a) 減収対象月における請求書の写し + 通帳の写し等 (b) 平成30年分確定申告書第一表の控 (c) 平成31年度住民税申告書の控いずれかを求められるようになりました。

確定申告義務のないフリーランスでも住民税申告義務はある

フリーランスについても、配当控除差引後の所得税額が生じていなければ、確定申告義務はありません。

しかし確定申告義務がない事業者でも、住民税申告義務は発生します。

確定申告書・住民税申告書いずれも用意できないのは、当時法令上の義務を果たしていない可能性はあります。

申告書の提出義務と住民税が課税されるかどうかとは別で、非課税になるかの判定資料としても申告は必要です。

住民税が非課税になる基準所得が48万円より低くなることもあるからです。

なお事業所得者・不動産所得者は青色決算書・収支内訳書の作成が必要なため、原則確定申告を求める市区町村もあります。

社会保障を受けるためにも住民税の申告を

持続化給付金は受けられなかったケースはコロナ禍の特殊事情にはなるのですが、コロナと関係ない社会保障でも、住民税の所得情報をベースに給付制限を設けているものもあります。

確定申告義務がなくとも住民税申告義務があるなら、住民税の申告をしておきましょう。

3月16日以降の申告で住民税課税が遅れる市区町村がある

令和2年分の確定申告期限は全国一律で令和3年4月15日まで延長されましたが、令和3年度の住民税申告期限に関しては、同様に4月15日まで延長すると明示している市区町村もあれば、延長の告知を行っていない市区町村もあります。

このため申告期限が3月15日までの市区町村と4月15日までの市区町村に分かれますが、申告者にとって実質的に影響があるのは、3月16日以降に申告すると住民税の課税や課税・非課税証明書の発行が6月に間に合うかです。

お住まいの市区町村がこの点についてアナウンスしているか確認しておきましょう。

アナウンスしている場合は3月16日以降の申告で6月分の納付が遅れるほか、課税・非課税証明書の提出を要件とされる制度の利用に支障が出ることも考えられます。

オンラインで住民税申告書作成できる市区町村も

所得税の確定申告であれば、電子送信で提出まで完了できるe-Taxがあり、Webブラウザ上で操作することも可能です。

しかし給与・公的年金等以外の所得に関する住民税の申告は、電子申告できません。

ただ市区町村によっては、Webブラウザ上で住民税申告書を作成し、窓口のほか郵送で書面提出を行うことは可能です。

・ 東京都練馬区の住民税申告書作成システム(J’s cloud)

例として、システムの違う市区町村を2カ所列挙しました。いずれも、住民税の試算を行うことも可能です。(執筆者:石谷 彰彦)