令和2年分の確定申告期限は延長され、令和3年4月15日で期限を迎えます(やむを得ない事情があれば、4月16日以降も個別に延長も可能)。

令和2年分は改正点が非常に多く、特に基礎控除・寡婦控除などの減税策に所得制限がつく改正が複数見受けられました。

またこれは今後適用される令和3年度税制改正(3月26日に改正法成立)になりますが、住宅ローン控除の改正で、50平米未満は1,000万円以下の所得制限が設けられます。

基準となる所得の確認が、損益通算が行われる場合や分離課税の所得がある場合には簡単ではなかったのですが、令和2年分で新設された項目で確認が可能です。

ただしこの項目は、国税庁ホームページ確定申告書等作成コーナーを使った場合に自動計算されることをおことわりしておきます。

目次

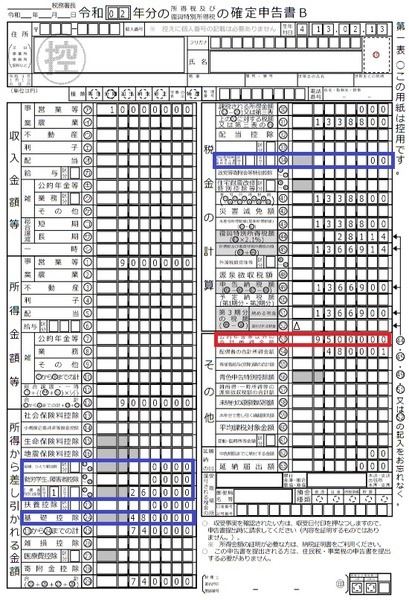

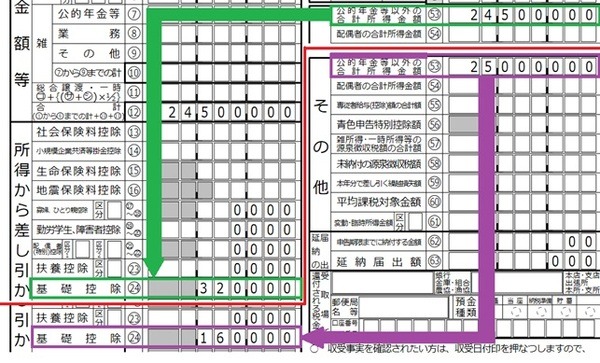

「公的年金等以外の合計所得金額」を確認する

住民税非課税の特典を受ける等の目的で所得ゼロの申告を行っている場合は別として、通常は確定申告書第一表の「公的年金等以外の合計所得金額」に数字が入っているはずです。

公的年金等に係る雑所得がなければ、サラリーマンの場合年末調整の基礎控除申告書で見積もった合計所得金額に一致するはずです。

「公的年金等以外の合計所得金額」欄のない頃に、合計所得金額の確認方法を解説しております。

分離課税の所得がある場合などは手間がかかる方法でしたが、この手間が省ける方が増えました。簡単に注意点について触れますと、事業や投資などで前年以前に生じた損失を控除する場合は、その控除前の合計となることに留意してください。

本来は年金受給者が記載し所得計算に生かすもの

公的年金等に係る雑所得がなければ、本来「公的年金等以外の合計所得金額」の記載義務はありません。ただ確定申告書作成コーナーでは、年金受給者以外でも出力される仕様になっています。

この欄が設けられたのは、公的年金等の必要経費にあたる控除額が、令和2年より公的年金等以外の合計所得金額が1,000万円を超えると10万円、2,000万円を超えると20万円縮小されるからです。

所得制限のある控除・税制優遇

所得制限のある所得控除や税額控除その他の税制優遇について、令和2年分以前から存在するものも含めてまとめます。

寡婦・ひとり親控除:500万円以下

寡婦・ひとり親控除は、合計所得金額500万円以下でないと受けられません。

令和元年分までは、同じく500万円以下の所得制限があった男性向けの寡夫控除と、扶養親族がいれば所得制限がなかった女性向けの寡婦控除がありました。

しかしこれらの控除は、未婚ひとり親が受けられなかった問題点のほか、女性なら所得500万円超でも受けられるケースがあるなど男女不平等の問題もありました。

このため未婚ひとり親も適用対象とするほかに、一律に500万円以下の所得制限が設けられ、ある意味では簡素化されました。

勤労学生控除:75万円以下

学校教育法に規定する大学・高専以下の学生は勤労学生控除を受けられますが、合計所得金額75万円以下、かつ給与・退職・事業・雑所得以外の所得が10万円以下という所得制限があります。

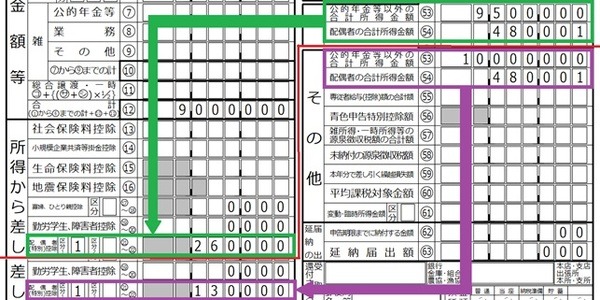

配偶者(特別)控除:1,000万円以下

配偶者(特別)控除は合計所得金額1,000万円以下でないと受けられず、また900万円を超えると控除額が縮小されます。

※画像のような確認方法は、公的年金等に係る雑所得がない場合に活用できます。

配偶者の合計所得金額については、配偶者特別控除(配偶者の合計所得金額48万円超133万円以下)を受けるのであれば表示されますが、配偶者控除を受ける場合は表示されません。

※上記控除額計算表は令和2年分 所得税及び復興特別所得税の確定申告の手引き 確定申告書B 用P19より抜粋

平成30年分からですが、配偶者特別控除については本人の合計所得金額と配偶者の合計所得金額、配偶者控除については本人の合計所得金額と配偶者の年齢によって金額が変わるという複雑な税制になりました。

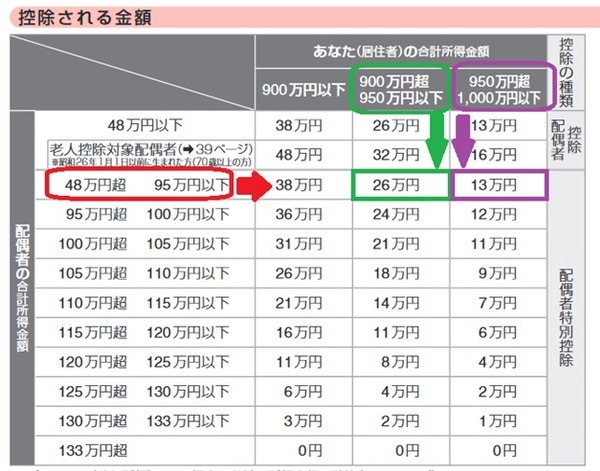

基礎控除:2,500万円以下

だれでも等しく38万円とされていた基礎控除が、令和2年分からは2,500万円以下の所得制限が設けられ、またこちらも2,400万円を超えると控除額が48万円から縮小されます。

合計所得金額2,400万円超2,450万円以下では基礎控除額32万円、合計所得金額2,450万円超2,500万円以下では基礎控除額16万円に縮小されます。

住宅ローン控除:3,000万円以下

住宅ローン控除は返済中の10年間または13年間にわたって受けられますが、合計所得金額3,000万円を超える年は受けられません。

令和2年分については令和元年分以前と変わりませんが、令和2年10月以降に居住床面積が40平米以上50平米未満の物件を取得し13年間控除の要件を満たした場合は、合計所得金額1,000万円超の年は住宅ローン控除が受けられません。

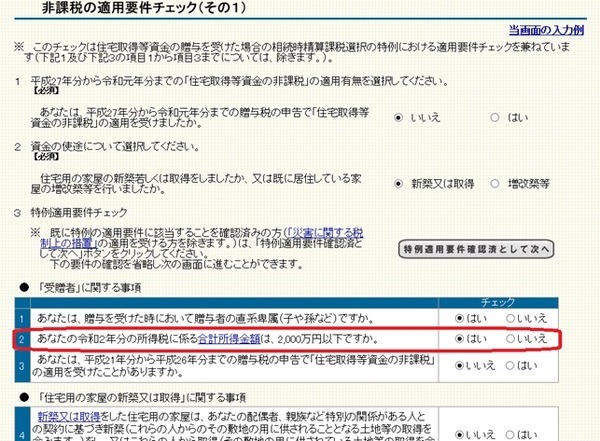

住宅取得等資金贈与の非課税特例:2,000万円以下

こちらは所得税でなく贈与税の減税特例になりますが、住宅取得資金の非課税特例は受贈者の合計所得金額が2,000万円以下でないと受けられません。

なお確定申告書等作成コーナーでは、合計所得金額2,000万円超となる所得税の確定申告書作成 → 贈与税の申告書作成(非課税適用)としても、所得情報は連動せずに作成できてしまうので注意が必要です。

教育資金や結婚・子育て資金贈与の非課税特例:1,000万円以下

同じ贈与税の非課税特例でも、税務署での申告でなく金融機関で手続きする教育資金や結婚・子育て資金贈与の非課税特例は、合計所得金額1,000万円以下が要件です。

なおこの合計所得金額は、信託契約日の前年における受贈者の合計所得金額です。したがって令和2年分の合計所得金額が左右するのは、贈与の信託契約を令和3年中に行う場合です。(執筆者:石谷 彰彦)