まもなく「住民税(課税)決定通知書」が届きますが、その内容についてしっかりと確認されたことはありますでしょうか。

今回は改正がさまざまありましたので、その内容についてお話したいと思います。

目次

住民税(課税)決定通知書とは

会社員や公務員なら5月もしくは6月の給与明細と一緒に、自営業等なら6月にお住いの市区町村から郵送されてくるのが「住民税(課税)決定通知書」です。

その名の通り、決定した住民税額を知らせる書類のことです。

住民税は後払いであるため、年末調整や確定申告で決定した昨年の所得情報をもとに計算して住民税額が決まります。

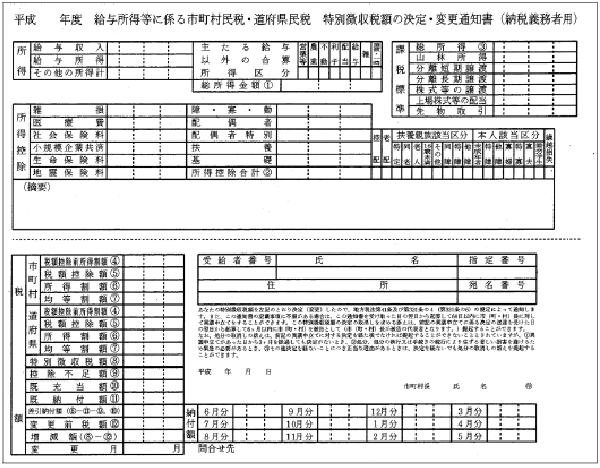

「住民税(課税)決定通知書」の雛形は下記のような書式です。

今年度から徴収される住民税はさまざまな改正の影響を受ける

今年度からの住民税に適用されるおもな改正点は下記の通りです。

(1) 基礎控除の改正

【改正前】一律33万円

【改正後】

合計所得金額が2,400万円以下は10万円引き上げ

合計所得金額が2,400万円超の場合には3段階で逓減

合計所得金額が2,500万円超の場合には適用外

(2) 給与所得控除額の改正

給与所得控除を10万円引き下げ

控除上限額を220万円から195万円に引き下げ

控除額上限が適用される給与等の収入額を1,000万円から850万円に

(3) 公的年金等控除の改正

公的年金等控除を10万円引き下げ

公的年金等の収入金額が1,000万円以上の控除額に195.5万円の上限を設定

公的年金等以外の所得金額が1,000万円を超える場合は控除額を引き下げ

(4) 扶養控除等の所得金額要件の見直し

給与所得控除・公的年金等控除から基礎控除への振替により、扶養親族等の合計所得金額要件も見直し

(5) その他の改正・創設

・ 所得金額調整控除の創設

・ ひとり親控除の創設および寡婦(夫)控除の改正

・ 調整控除の改正

・ 非課税の範囲の改正

・ 個人住民税の新たな非課税措置の創設

住民税の計算方法

住民税は、

で計算されます。

※1 前年の所得が一定以上だと一律で課税(非課税措置等あり)

※2 課税標準に税率を掛けて計算し税額控除を適用

均等割

均等割は、住民税における固定金額の部分であり、各人の所得等により変動することはありません。

現在はおおむね令和6年になるまで、

・ 道府県民税(都民税)部分:1,500円

合計5,000円

としているところがほとんどです。

所得割

所得割は、

で計算します。

課税標準額の算出過程で所得控除、税額算出の過程で税額控除があり、税率は都道府県民税4%(2%)、市区町村民税6%(8%)です。

※( )内は指定都市の場合

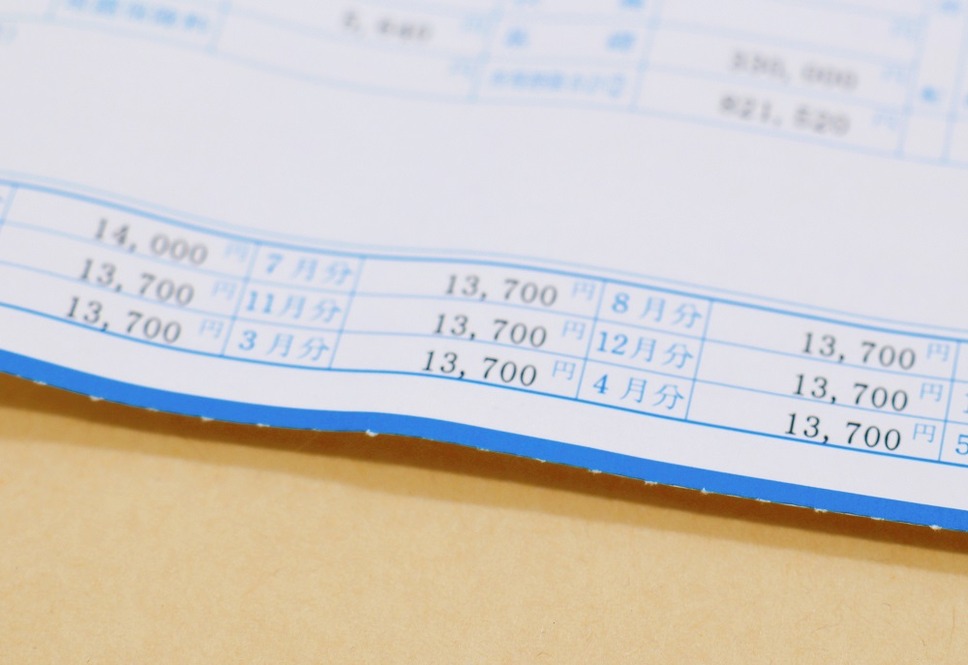

例年に比べて金額が増減する

今年度から徴収される住民税には上記で示しました改正点が適用されますので、例年と比べると金額に増減が発生する可能性が高くなります。

よい機会ですので、改正点がきちんと適用されているのかという確認も含めて内容を確認してみてください。(執筆者:CFP認定者、1級FP技能士 小木曽 浩司)