今年4月、「投資信託 トータルリターンを見ずして「損」「益」は語れない 知っておくべきポイントを解説」を本サイトに投稿しましたが、これについて今一度思い起こしてください。

「トータルリターン」は、投資信託の定番ですが、株式投資についても仕組みは少し異なるものの考え方は同じなので、これを株式投資にも当てはめて用いることが可能です。

本稿では、株式投資においても、実際の損益を把握するためこの仕組みを基に運用成績の計算の仕方などを紹介します。

目次

トータルリターンはサイフからお金を出し入れした結果と考える

投資信託、株式、債券などの金融商品に関わるキャピタルゲイン(例えば、売却価格と購入価格の差が収益)とインカムゲイン(利子、分配金、配当金などの収入)を合計した収益を投資コスト(購入金額やそれに関連する手数料等の費用)で割った値で、通常パーセンテージで表示します。

これは、アカデミックに説明した場合ですが、仕組み自体はいたって単純で、お金の「出」と「入り」を区分けして、その差額で損益を判断するだけのことです。

具体的には自分が購入するファンドのサイフからお金を出し入れすることをイメージすると理解できます。

投資信託を例にとれば、お金の出は「ファンドという金融商品を購入した」あるいは「販売手数料などを払った」「分配金を再投資した」など、これらは自分のサイフからお金が出ているので、「支出」です。

一方、お金の入りは、「時価評価額」「売却額」「分配金」等で、これらは自分のサイフにお金が入ってくるので「収入」です。

時価評価額については、実際、売却しなければ手元にないお金ですが、それを評価時点で売却したと仮定すると、その商品の時価評価額が売却額となります。

また、分配金のうち特別分配金は、元本の取崩し金に過ぎませんが、実際、特別分配金もサイフにお金が入ってくるので「収入」としてカウントします。

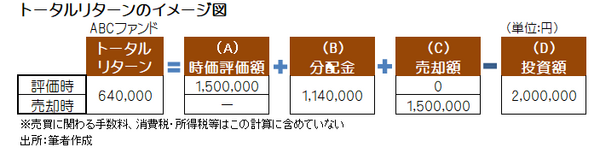

下の図表のとおり、その「入り」の合計と「出」の合計の差額が実際の「儲け」や「損」となります。

投資信託のトータルリターンの計算式は次のようになります。

売却時:(B) 分配金 + (C) 売却額 – (D) 投資額

株式投資の本当の儲けや損は?

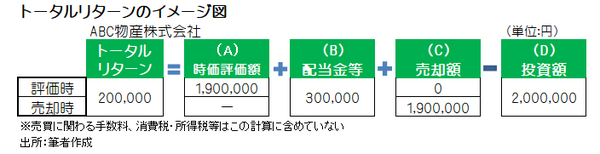

下の図表は、株式投資のトータルリターンの仕組みを表していますが、その仕組みは、投資信託と基本的に同じです。

ただし、投資信託においては、トータルリターンを証券会社や銀行などのホームページ等で閲覧可能ですが、株式投資は、それが存在しないので自ら計算して作成する必要があります。

下の図においては、売却時点で10万円の損失となっているもののトータルリターンでは20万円の利益がでています。

計算のしくみ

トータルリターンの計算式は

売却時:(B) 配当金等 + (C) 売却額 – (D)投資額

(A) 時価評価額

時価評価額は、評価時点の株価を指します。

この項目は「株価 × 保有株数」で計算し、その額を収入として(A) 時価評価額に含めます。

(B) 配当金等

この項目には、次のように配当金のほか株主優待品、貸株料などが含まれます。

配当金は、企業が得た利益の一部を株主に還元するお金で、保有株数に応じて株主に分配されます。

配当金を受取った場合には、その都度収入としてカウントします。

配当金(税引き後)の手取り額は、収入として (B) 配当金等に含めます。

配当金に掛かる税金は、支出項目ですが、源泉徴収によって直接自分のサイフから出ていないので、 この場合、(D) 投資額に含めません。

株主優待は、上場企業が保有株数や保有期間などに応じて自社の商品やサービス優待券・割引券、または商品券やカタログギフトなどを株主に贈る制度ですが、これらを消費または利用する場合には、相当額を収入として (B) 配当金等に含めます。

貸株料については、主にネット証券会社などが個人投資家が保有している株式を借りて機関投資家などに貸出し、その期間に応じて個人投資家に貸株金利を支払う仕組みです。

貸株を行っている場合には、該当銘柄の配当金や株式優待等も受取ることが可能です。

しかし、貸株料や配当金(正しくは配当金相当額)には、雑所得として総合課税の対象となるため、その金額や条件によっては確定申告が必要です。

ただし、例えばサラリーマンの場合、給与所得以外の所得が20万円以下で、一定の条件を満たせば、確定申告は原則不要です。

雑所得(貸株料および配当金相当額)に掛かる税金がある場合、受取額(税込み額)は、収入として (B) 配当金等に、税金分は支出として(D) 投資額にそれぞれ含めます。

ただ、所得税や住民税の計算は、配当金等を受取った時点では確定してないため次のように計算します。

・ 住民税は受取額に10%を乗じる簡便的な方法をとり、その額を支出として(D) 投資額に含めます。

(C) 売却額(譲渡額)

株式投資については、現物取引において株式の売りと買いの差額が損益となり、売却時に利益が出でれば、その部分にたいして20.315%(所得税・住民税・復興特別税)が譲渡所得として課税されます。

(1) 株式売却額 売却時:(売却時の株価 × 株数)- 取引手数料等(消費税込み)

(2) 株式取得額 取得時:(取得時の株価 × 株数)+ 取引手数料等(消費税込み)

株式売却時点の譲渡所得税の計算式

(3) 譲渡利益 (1) > (2) の場合 → 譲渡所得税:{( (1) – (2) ) × 0.20315}

(4) 譲渡損失 (1) (1) 株式売却額 – (3) 譲渡利益に対する譲渡所得税」

が収入として (C) 売却額の項目に計上します。

譲渡損の場合も、(1) 株式売却額は (C) 売却額の項目に計上します。

譲渡所得税は、支出項目ですが、一般的には源泉徴収によって直接自分のサイフから出ていないため、ここでは (D) 投資額に含めていません。

なお、取引手数料も本来、コストなので (D) 投資額に含めるべきですが、譲渡所得税(手数料を含めて計算)との整合性、および上述の理由によって、ここでは (D) 投資額ではなく (C) 売却額に含めています。

(D) 投資額

投資額には、新規・追加の購入額、および一部税金なども投資コストとして含みます。

新規購入額は、

(2) 株式取得額:(取得時の株価 × 株数)+ 取引手数料(消費税含む)

を支出としてこの項目に含めます。

ちなみに、株式の追加購入がある場合は、総平均法に準ずる方法で計算しますが、これを平均取得単価と呼んでいます。

また、評価時点でのトータルリターンを知る場合には、

(A) 時価評価額の項目は 評価時の 株価 × 株数です。

(B) 配当金等は上述のとおりの計算です

(D) 投資額の項目には、新規・追加の購入金額が記載されますが、比較を容易にするため、取引手数料を含めません。

トータルリターンは長期投資に向いている

この手法では、業績が好調で安定した配当金や株主優待などを毎期継続して株主に還元していることなどを前提条件とします。

この手法が長期投資(できれば10年以上)に適している理由は、たとえば毎年高配当が続いている場合、その分が収入としてトータルリターンのプラス要素となるからです。

仮に、今保有している銘柄が長期間にわたり塩漬け状態で株価が低迷していても、この手法を用いれば、たとえ利益に至らなくてもその損失額は思っていたより少なくなっているはずです。

運用成績の作成には、株式の売買取引、配当金の受取、評価損益などを発生の都度記録・計算しなければならないため手間を要します。

しかし、保有している株式の本当の「儲けや損」を知るためには、やはりトータルリターンを作成するしか方法がないのです。

※ここでは、特定口座、源泉徴収有りの株式をベースに説明しています。(執筆者:CFP、1級FP技能士 小林 仁志)