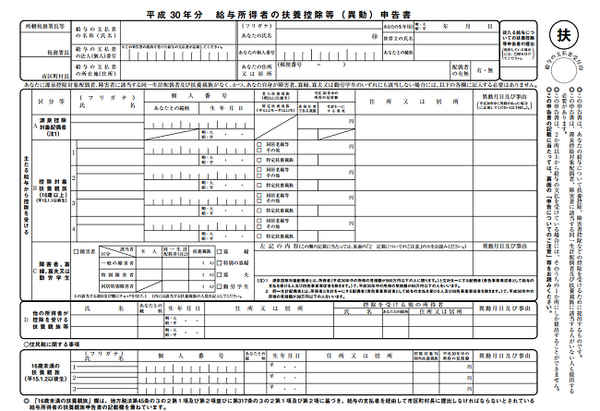

平成29年の年末調整で勤務先に提出する「平成30年分 扶養控除等(異動)申告書」には、「150万円の壁」がいよいよ反映されます。

これまで配偶者の年収が103万円を超えているために控除対象配偶者の欄に書いてこなかったが書けるようになるケース、逆にこれまで書いてきたのに書けなくなるケース両方あります。

目次

配偶者情報記入欄の変更

これまでは、給与年収103万円以下見込みになる場合に記載する「A 控除対象配偶者」欄がありましたが、今後は「A 源泉控除対象配偶者」欄に変更になります。

この2者は範囲が異なりますし、配偶者の所得だけでなく申告者本人の所得にも左右されますので、2つのケースをもとに注意点を見ていきます。

なお、配偶者以外の扶養家族を記入する「B 控除対象扶養親族」に関しては、従来通りの基準で記入してください。

ケース1:これまで書いていたが、書けなくなるケース

例えば来年、平成30年の見込み額として

妻:給与年収100万円

のケースを考えます。給与所得以外の所得はないものとします。

平成29年分以前は、妻の情報を「控除対象配偶者」欄に書けていたケースですが、平成30年分以降は「源泉控除対象配偶者」欄に書けなくなるケースです。これは夫の年収(所得)が原因です。

配偶者を源泉控除対象配偶者欄に書ける要件の1つとして、申告者の給与年収見込みが1,120万円以下(合計所得金額の要件では900万円以下)というものがあります。

申告者の所得制限はこれまでに無かった要件ですので、注意が必要です。

なお従来の控除対象配偶者は「同一生計配偶者」となり、児童手当等の所得制限では扶養親族等の対象になります。

ケース2:これまで書けなかったが、書けるようになるケース

こちらは例えば

妻:給与年収145万円

のケースを考えます。

妻は「103万円の壁」を超えていたため、これまでは控除対象配偶者欄に記入することはできませんでした。

「150万円の壁」を超えておらず、夫も所得制限の範囲内なので、源泉控除対象配偶者欄には記入することができます。

なお従来の控除対象配偶者欄と同様に、マイナンバーを記載する欄もあります。

源泉控除対象配偶者欄に記入する意義

源泉控除対象配偶者欄、従来の控除対象配偶者欄に記入するのは、申告者の所得から38万円(住民税では33万円)の控除を行う目的ももちろんありますが、毎月もらう給与の手取りにも影響してきます。

給与から差し引かれる源泉所得税は、扶養親族等の数に影響されます。この数が1人変わった時の増減幅は月収によりますが、多い人で月7,000円程度増減します。

配偶者が障害者の場合に関しては従来通り

障害者控除の話になりますが、本人だけでなく、扶養親族などが障害者であっても活用することができます。

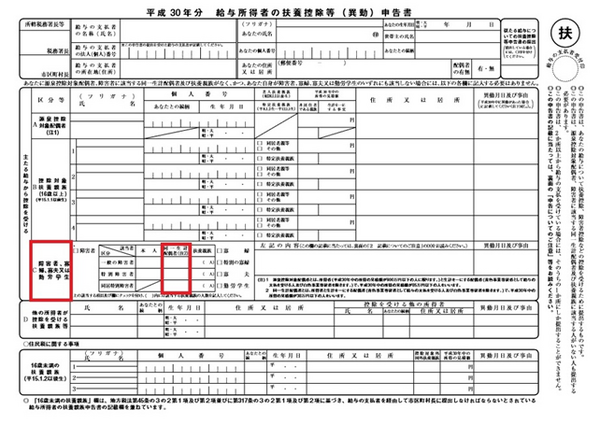

扶養控除等申告書「C 障害者、寡婦、寡夫又は勤労学生」欄における「控除対象配偶者」の箇所は、「同一生計配偶者」に変わりました。

平成29年以前の控除対象配偶者と、平成30年以降の同一生計配偶者は同じものです。

申告者の給与年収が1,120万円超の見込みであっても、給与年収見込み103万円以下の配偶者が障害者控除の要件になる障害状態であれば、C欄にチェックをつけることはでき障害者控除を活用できます。

逆に配偶者の年収見込みが103万円を超えると、配偶者特別控除を活用できたとしても従来通り障害者控除の対象外ですので、この点は源泉控除対象配偶者の話とは区別しておく必要があります。(執筆者:石谷 彰彦)