「103万円の壁」ほど有名ではありませんが、「141万円の壁」という言葉を聞いたことがある方もいるはずです。

配偶者の給与年収が103万円を超えても141万円までは、配偶者特別控除を活用でき大黒柱の所得から3~38万円を控除できると言うものです。

年末調整で配偶者特別控除を活用する際には、専用の申告書を記載する必要があります。

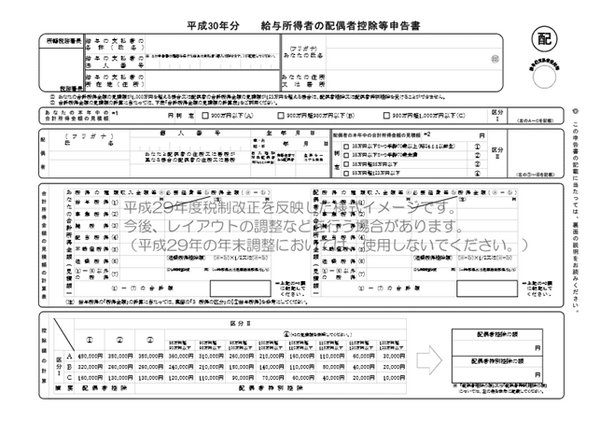

平成30年以降は配偶者特別控除の対象者拡大(いわゆる「150万円の壁」が関係)により、発展させた様式の申告書の記載が必要になります。

目次

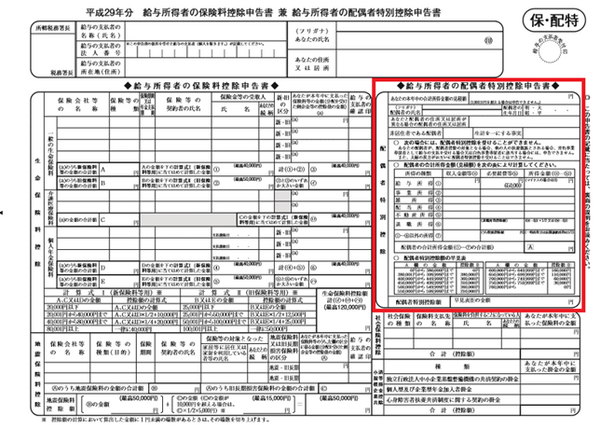

保険料控除申告書の右側にある

保険料控除申告書として有名な上記の書式は、「保険料控除申告書 兼 配偶者特別控除申告書」となっており、右側に配偶者特別控除の計算欄があります。

配偶者特別控除の活用にあたっては、申告者本人の所得制限があり合計所得金額1,000万円を超えると利用できません。

給与収入だけであれば、年収1,220万円以下であれば所得制限の範囲内です。

年末調整を受ける職場1カ所だけから給与を得ているのであれば、記入しなくても勤務先が自動判定してくれる場合もありますが、副業を行っている等で不動産所得・雑所得などその他の所得がある場合は、見積もりでもよいので足し合わせて記入する必要があります。

また配偶者の所得欄に関しても、給与所得以外の見積額を記入する欄があり、合計所得金額がいくらになるかを記載します。

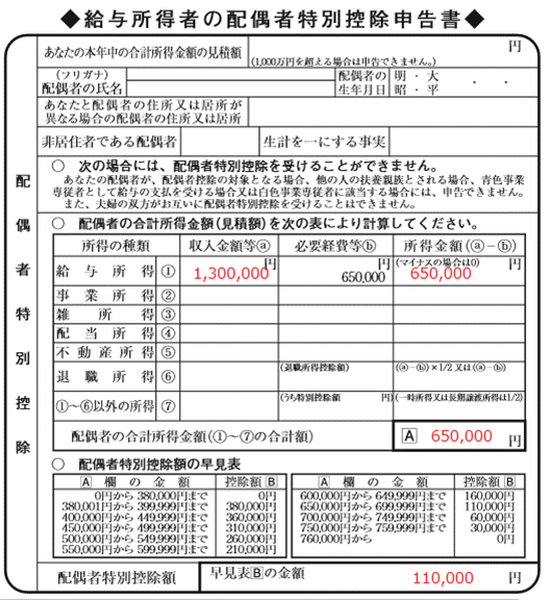

上記の記載例(配偶者の所得計算と配偶者特別控除額に絞っています)は、申告者本人が勤務先1カ所から給与年収600万円を得ており(所得制限にはひっかかっていない)、配偶者は平成29年の給与収入が130万円のケースで、夫婦とも給与以外の所得はないものとしています。

合計所得金額が65万円のため、配偶者特別控除額は早見表から11万円と計算できます。合計所得金額が76万円以上にならなければ、配偶者特別控除が活用できます。

給与以外の所得がある場合は確定申告も考える

給与以外の所得がある場合に関しては、申告者・配偶者いずれにしろ見積額で計算することは困難なことも想定されます。

マイナンバーで扶養の情報も把握される時代ですので、年末調整で間違った配偶者特別控除の活用をするぐらいであれば、年明けに行う確定申告で正確に行うことも考えましょう。

配偶者の所得は給与しかないが、申告者本人の所得が見積もれない場合は、申告者本人が確定申告を行います。

配偶者の所得だけもしくは配偶者・申告者両方の所得が見積もれない場合は、配偶者と申告者両方が確定申告を行うことになります。

なお給与以外の所得に上場株式の配当がある場合、上場株の損失と相殺したいなどで確定申告の対象とする時は別として、申告不要制度を活用するのであれば、配当所得は合計所得金額に含めなくてもかまいません。

給与以外の所得がこのような配当だけであれば、年末調整で配偶者特別控除を活用してもかまわないでしょう。

平成30年以降は配偶者控除の活用でも所得見積もりが必要

今回説明した配偶者特別控除申告書は、平成29年分までの話になります。

平成30年以降は配偶者控除・配偶者特別控除の制度が変わり、またどちらにも申告者本人の所得制限ができるため、保険料控除申告書とは切り離して「配偶者控除等申告書」が新設される予定です。

まだ申告書がイメージの段階なので簡単に触れますが、配偶者控除適用の判定にも使用するので、平成29年まで配偶者特別控除でなく配偶者控除を活用している場合でも、記入するものになります。

そしてこれまで配偶者特別控除申告書の書き方で説明したような形で、申告者・配偶者の合計所得金額の見積もりが細かく求められる予定です。

平成30年以降は、配偶者の合計所得金額が123万円(給与年収で言えば201万円)以下であれば配偶者特別控除を活用できます。

所得見積もりが難しいようであれば、配偶者特別控除だけでなく配偶者控除適用にあたっても、確定申告で行ったほうが正確になると考えられます。

なお政府税制調査会がオンラインでできる年末調整のしくみを考えており、平成30年内は無理に思えますが、これができると年末調整で所得の見積もりももう少しわかりやすくできる可能性はあります。(執筆者:石谷 彰彦)