平成21年の改正で、上場株の配当所得も上場株式の売買による損失と相殺できるようになりました。通常相殺できる損失があれば、相殺するのが得だという判断になりがちです。

しかし上場株配当の申告にあたっては、損失と相殺する形の申告分離課税の他、給与所得などと合算して所得税・住民税の計算をする総合課税の2パターン選択できます。

損失があったとしても、所得税においては総合課税を選択するほうが得するケースがあることも知っておいてください。

目次

所得税率5%~10%に該当する課税所得の低い方

上場株の配当は、もらう段階で15%の所得税、0.315%(15%×2.1%)の復興特別所得税、5%の住民税が徴収されています。

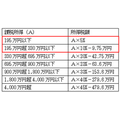

確定申告で配当所得を総合課税により計算し直す場合、総合課税の所得税率は5%~45%と課税所得によって増減します。

※このほかに所得税額×2.1%の復興特別所得税もかかります。

総合課税の場合、さらに所得税が下がる配当控除が活用できます。

配当控除を考慮すると、所得税率10%の場合は配当所得にかかる税率は実質0%、所得税率5%の場合に至ってはマイナス5%の税率となります。

これは配当控除の額が、配当所得×10%であるからです。

総合課税により実質0%の場合は譲渡損失と相殺せずとも全額還付、マイナス税率の場合は給与や年金など他の所得から所得税が源泉徴収されていれば、その所得税からも還付金が出ます。

特定口座内で損失と相殺されても総合課税は選択できる

源泉徴収ありの特定口座では、配当の受け入れも可能です。

配当を受け入れた場合、損失があると証券会社のほうで損益通算を行い、所得税や住民税の還付も行ってくれます。

一旦損益通算を行った配当所得に関して総合課税で計算し直すことも可能であり、そのことで還付金を増やせる場合もあります。

例えば、平成29年分の特定口座年間取引報告書に記載された金額が

・譲渡損失:4万円

・配当所得:8万円

の場合、相殺後の配当所得4万円に対して、復興特別所得税込みの所得税6,126円・住民税2,000円が徴収されています。

上記の所得を除いて課税総所得金額170万円(給与年収約400万円相当額)の場合、所得税率は5%のため配当所得8万円を総合課税で計算し直すと、配当にかかる所得税は8万円×5%―配当控除8,000円=△4,000円とマイナスになります。

配当所得から徴収されている6,126円だけでなく、給与所得から源泉徴収されている税額のうち4,000円強(復興特別所得税込み)も還付の対象となります。

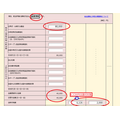

1. 給与所得の源泉徴収票より、配当所得の申告により還付される「源泉徴収税額」

2. 配当所得の課税方法は総合課税を選択し、特定口座年間取引報告書の内容を入力する

※平成29年分確定申告書等作成コーナーの画面:平成28年分以前とはレイアウトが変更されています。

3. 特定口座年間取引報告書の転記画面 (18)納付税額は(17)差引金額に対し15.315%+5%

4. 配当控除の計算画面 上場株配当の場合「投資法人の投資口」を0円とし「計算」ボタンを押す

確定申告書等作成コーナーでは、「配当所得の課税方法の選択」欄で一旦「申告分離課税」を選択して計算結果を出した後に「総合課税」を選び直すことで、両方式における所得税額を比較することが可能です。

住民税の申告では総合課税で行わないこと

配当所得の課税方法に関して、所得税では総合課税で得になるケースであっても、住民税では申告分離課税や申告不要制度より得になるということはありません。

総合課税の住民税率は10%で、住民税の配当控除は配当所得×2.8%、つまり配当に対し7.2%の住民税がかかるわけで、源泉徴収される5%の住民税より明らかに高くなるからです。

配当所得の課税方法を所得税と住民税で別々にする場合は、確定申告と住民税申告の両方の手続きが必要です。

上記の計算事例では、住民税申告において配当所得の課税方法を「申告分離課税」とすればよいのですが、3年前までの繰越損失と相殺するようなケースでは繰越損失の管理が煩雑になるため、申告不要制度を活用することも考えましょう。(執筆者:石谷 彰彦)