家計簿を付けるのは何のため?

それは給与や年金として受け取る「お金」とモノやサービスに対して支払う「お金」の流れを知り、これから先の家計の見直しや改善などを判断・実行するためと言えます。

たとえば、「今月の家計収支は赤字で原因は外食が増えた事と夫のスーツ代」だったことから、来月は「外食を減らそう」「スーツ代は予算化して貯蓄しているので予定通りの支出」など、これは家計簿を付けていればこその利点でもあります。

家計簿は、付け方や記帳項目に特にルールがありません。

またツールとしてはノートに手書きした家計簿、EXCELなどで作成した家計簿の他、市販の家計簿やPCソフト、有料・無料のスマホアプリなど様々です。

家計簿付けを習慣化して、ライフプランの目標設定や見直しもしているキッチリ派の人はさておいて、ここでは、「家計簿を付けてはみたが手間が掛かって面倒、続かず途中で挫折」或いは「家計簿はまったく付けたことがない」そういったズボラ派の人向けに家計簿に代わるやり方を紹介します。

目次

「付ける」から「見る」家計簿?

家計簿を付けたことのない人でも預貯金通帳の残高くらいは定期的にチェックしているはずです。

つまり通帳を家計簿の代わりに活用する方法です。

お手持ちの預貯金通帳・Web預貯金通帳を見てください。

通帳には、「入出金の日付」「支払い金額」「預かり金額」「摘要またはお取引内容」「差引残高」などの項目があります。

通帳と家計簿はもちろんイコールではありません。

ただし、どちらにも「収入」と「支出」、「預貯金残高」あるいは「収支残高」があり、ある意味機能的には同じです。

当り前のことですが、通帳は家計簿のように食料品や衣類等に関わる費目が表示されている訳ではありません。

カードで支払った場合でも、家計簿では利用した日付で記帳することが一般的と思います。

一方、通帳ではカード決済日の翌月か翌々月が口座からの引き落とし日です。

この点では通帳の方がむしろ実際のお金の動きに合っていると言えます。

家計簿により近いかたちで活用するためには、いくつかの決まりやポイントがあります。

ここでは「簡単なやり方」と「少し詳細なやり方」の二通りの方法について以下に紹介してみます。

簡単なやり方

(1) カットオフ(締切日)のタイミングを決めておく

たとえば「サラリーマンの場合は給料日」「自営業などの場合は月末」というように1ヶ月単位で計算します。

また、預貯金通帳の口座が複数あればそれらを合算します。

(2) レシート類は必ず保管する

買い物をした時に受け取るレシート、クレジット伝票、利用明細書等は専用の封筒などに必ず保管しておきます。

できれば後で見返すことが必要になった場合を考え、分かりやすいやり方で整理しておくと便利です。

保存期間は、医療費控除に関わる領収書やその他公共料金や税金に関する書類などの保管期限が5年間、それ以外のものは2年間を目安に保管します。

なぜ保管するのか?

・見直しや改善の必要があった時などにレシート類の費目などを遡って検証する

・支払に関するトラブルがあった場合の対応材料となる

・法律などで決まっている、例えば医療費控除に関わる確定申告において、医療費処方代等のレシート類の保管期間が5年間と義務付けられている 等々…

(3) 預貯金通帳に表れない項目もしっかりチェックする

通帳に表れない項目は次の通りですがこれらの項目を拾い上げ、貯蓄残高を含め該当する項目を加算し金融資産がいくらあるかを定期的に確認します。

これをしないと本当の家計の状況が分からないからです。

・定期預貯金

・サイフに入っているお金

・タンス預金やヘソ繰

・株・債券・投資信託などの運用資産残高

・給与天引きされる財形貯蓄等の社内積立金、従業員持株会の自社株購入額など

・加入している保険で積立型保険があれば解約返戻金、等々…

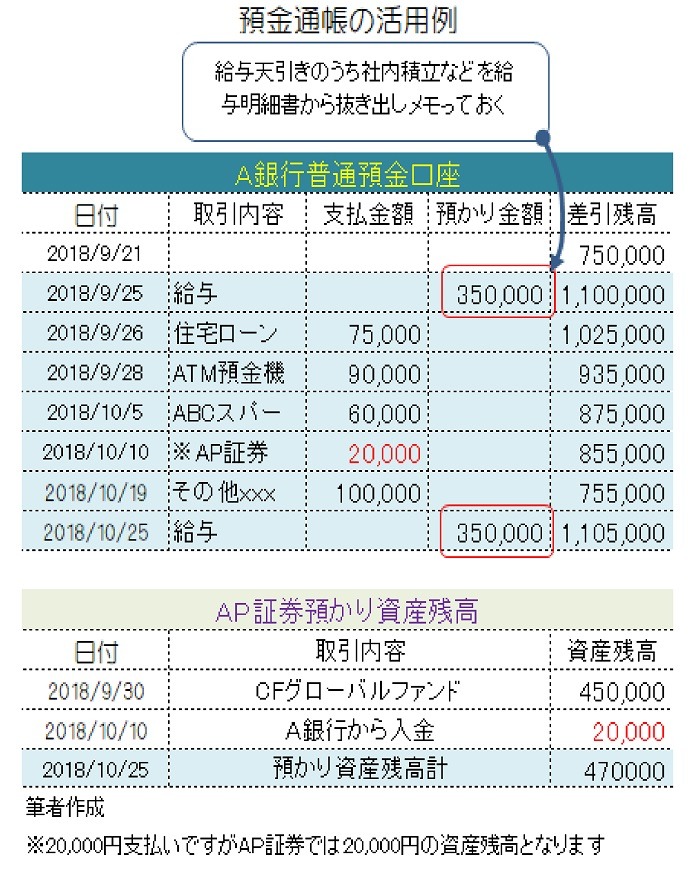

次の表から1か月間の家計収支と金融資産残高が分かります。

預金口座上の家計収支は110万円-110万5,000円で5,000円の赤字ですが、実際の家計収支は2万円-5,000円で1万5,000円の黒字となっています。

これは、AP証券で積立投資を行っており、これが資産残として記帳されています。

また金融資産合計は110万5,000円+47万円で157万5,000円となります。

なお、ここでは下表に記載されている以外の項目はなく、また保有する不動産や車等の資産は含めていません。

少し詳細なやり方

これは、上記(1)~(3)にプラスしたやり方がこの方法です。

(4) 通帳はできれば1つの銀行口座にまとめておくと便利です

これは給与振込口座のある銀行をメインバンクとして利用する方法です。

ここにすべての家計収入・家計支出を集約させます。

サイフが2つある場合はどうする?

特に夫婦共働きの場合は給与振込口座が2つになるので手間はかかりますが通帳を合算します。

更に通帳(例えば電子決済の口座等)が複数あり一つにまとめられない場合は、上と同様にそれぞれの通帳を合算します。

(5) できるだけキャッシュレス化を図る

キャッシュレス化は口座振替やクレジットカード等による現金以外の決済をすることで、以下の様におおよそ3つに区分されます。

・銀行やVISA、JCB等のクレジット会社等が扱っているデビッドカード(利用と同時に口座から引き落される)

・クレジットカード等(利用後に口座から引き落される)

特典としては、利用毎にポイントが付くものが多く、たとえば、ほぼすべての食品が3%値引きになるスーパーのクレジットカードもあります。

クレジットカードのうち、ショッピングカードは一般的にクレジット決済付きで年会費も無料がほとんどです。

キャッシュレス化は世界の流れですが、わが国の場合、先進諸国と比べ大分遅れていると言われています。

その是非はともかく、今後は現金での決済が確実に減少して行くことが予測されています。

そのためにはプリペイドカード・デビットカード・クレジットカード等をそれぞれの用途に合わせ上手に利用して家計管理に繋げていくことも必要となってきます。

たとえば、基本生活費のうち、食費については、食材の購入が一番多く記録を付けるのも大変です。

そのため良く利用するスーパーのクレジット決済付ショッピングカードを作り支払はなるべくそのカードに統一し当口座から引き落とします。

水道光熱費などの公共料金の支払いは直接口座引き落とす、或いは食材購入とは別のクレジットカードで決済し当口座から引き落とします。

衣類・家具・備品等の日用雑貨費については、良く利用する専門店やデパートなどのクレジットカードを利用します。

通帳は家計簿のような完璧なものは期待できません。

しかしこの活用は家計簿をまったく付けていない人にとって少なくとも家計全体の資産額や毎月の収支額および収支が黒字か赤字かを知りうる一つのツールになることは間違いありません。(執筆者:小林 仁志)