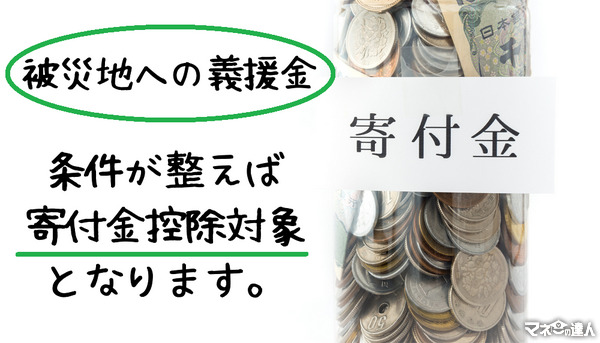

日本は毎年のように台風や地震で被災する地域があり、その際に義援金をお出しすることもあると思います。

被災地への義援金は、条件が整えば寄付金控除対象となりますので、所得税を節税することが可能です。

義援金も、寄附金控除を適用できる方が被災地に多く支援できますので、寄附金控除の条件と、手続き方法についてご説明します。

※「寄附」と「寄付」は同じ意味ですが、法律上の「きふ」は「寄附」の漢字を使用します。本記事では「きふ」を「寄附」と表示いたします。

目次

寄附金控除の対象は国が認めた寄附先に限定される

寄附金控除を適用するためには、寄附控除の対象のなる団体へ寄附をする必要があります。

対象となる団体は、国・地方公共団体以外や、公益財団法人や公益社団法人など公益性の高い法人への寄附が、寄附金控除の対象です。

主な寄付金控除の対象先

・ 日本赤十字社

・ 認定NPO法人

・ 学校法人

被災地へ寄附をする場合には、被災した市区町村や日本赤十字社、被災した地域にある寄付金控除対象法人へ寄附をすると、寄附金控除が適用できます。

寄附金控除を適用するには証明書が必要

対象団体へ寄附をしただけでは、寄附金控除は適用にはなりません。

寄附金控除を適用するためには、所得税の確定申告の手続きが必要です。

提出する確定申告書には、寄附をしたことを証明する書類の添付します。

寄附の証明書とは、寄附を受けた団体が寄附を受けた際に受領証(領収書)として発行するものです。

ですので、寄附金の受領証は必ず受け取り、その際に寄附先の団体に寄付金控除対象の団体かを確認しましょう。

寄附金控除の計算と節税になる金額について

寄附金控除は、配偶者控除や扶養控除と同じ所得控除の1つで、寄附した金額から寄付金控除対象の金額を計算します。

寄附金控除の計算式

※寄附金の合計額は、その年の総所得金額等の40%相当額が限度

所得金額の40%以上寄附することはほとんどありませんので、寄附金額から2,000円差し引いた金額が、寄附金控除額です。

また、所得税は、課税される所得金額に応じて税率が異なるので、節税できる所得税額も変わります。

例えば、課税される所得金額が500万円だった場合、税率は20%なので、寄附金控除金額が10万円であれば2万円が節税できる計算です。

募金団体への寄附は国・地方公共団体に義援金が渡ることが条件

被災地への義援金であっても、寄附先の団体によって、寄付金控除の適用ができません。

コンビニに置いてある募金箱やネット募金などは、寄附金控除の対象法人ではありませんので、寄附金控除の対象外となります。

また、寄附金控除の申告をする場合、寄附した際の受領証は必ず受け取ってください。

日本赤十字社など、普段から寄附金を募っている団体は手続きがスムーズに進みますので、義援金を送る場合には、送金先を確認して寄附をしましょう。(執筆者:平井 拓)