60歳~64歳の間で厚生年金を受給できる世代は年々減少していきます。

60歳~64歳の間で厚生年金を受給できる方で、かつ長い期間同じ会社に勤務している方には加算がつく場合があり、それに付随して要件を満たしていれば他の手当も加算されます。

それは一体どのような制度なのかを確認してみましょう。

目次

「長期加入者の特例(44年特例)」とは

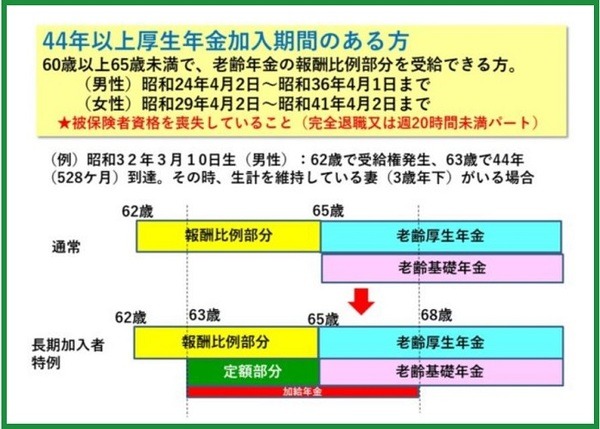

「長期加入者の特例(44年特例)」とは、60歳から64歳に受給する「特別支給の老齢厚生年金」の受け取れる金額が上乗せされる特例のことです。

「厚生年金」に44年加入した場合に「報酬比例部分」の支給開始年齢に達していれば、「定額部分」もあわせて受給できます。

「特別支給の老齢厚生年金」とは、65歳よりも早く「老齢厚生年金」を受給できる制度のことですが、「定額部分」と「報酬比例部分」に分けられ、

「報酬比例部分」の支給開始は段階的に60歳から65歳へと引き上げられます。

「長期加入者の特例(44年特例)」は次の条件を満たした場合に、「定額部分」を「報酬比例部分」とあわせて受給できます。

「長期加入者特例(44年特例)」の対象

「長期加入者の特例(44年特例)」の対象は、

(2) 権利を取得した時に被保険者資格を喪失している

(3) 厚生年金の被保険者期間が44年以上ある

この3つの条件を満たしている方です。

「長期加入者の特例(44年特例)」のメリット

「報酬比例部分」に「定額部分」(約78万円)が加算して支給されるというメリットがあります。

詳しくは次の計算式を参考にしてください。

計算式

「定額部分」と「報酬比例部分」の計算式は次の通りです。

【定額部分】

※1. 生年月日に応じた率(定額単価)については「定額部分の単価 (pdf)」を参照

※2. 昭和21年4月2日以後生まれは480月を上限とします。

なお、定額部分は上限の被保険者期間を超えた場合、上限の被保険者期間で計算することになりますが、報酬比例部分は上限の定めがないので加入された被保険者期間に応じて年金額は計算されます。

よって、仮に44年の被保険者期間の場合、昭和21年4月2日以後生まれの方については被保険者期間が480月を上限とするため、

となります。

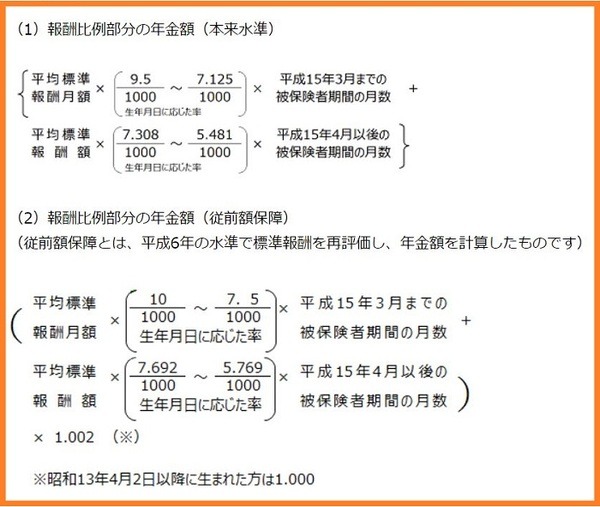

【報酬比例部分】

【平均標準報酬月額】

平成15年3月までの被保険者期間の各月の標準報酬月額の総額を、平成15年3月までの被保険者期間の月数で除して得た額です。

【平均標準報酬額】

平成15年4月以後の被保険者期間の各月の標準報酬月額と標準賞与額の総額を、平成15年4月以後の被保険者期間の月数で除して得た額です。

これらの計算にあたり、過去の標準報酬月額と標準賞与額には、最近の賃金水準や物価水準で再評価するために「再評価率」を乗じます。

「44年特例」に該当し、権利を取得した当時に65歳未満の生計維持関係にある配偶者がいる場合には、ご自身が65歳到達前であっても加給年金(約40万円)も加算されます。

対象にならない場合

「44年特例」は長期にわたって勤めてきたことに対する功労報償的な意味合いがあります。

しかし、合算して44年という場合には対象にはなりません。

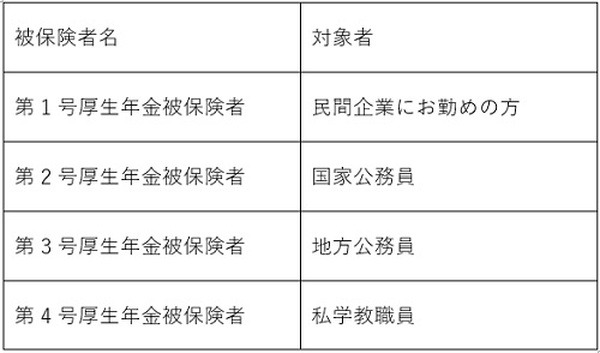

まず、

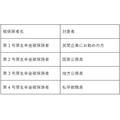

「厚生年金」には被保険者の種類が4種類

あります。

たとえば、「第1号厚生年金被保険者」にあたる民間企業と「第4号厚生年金被保険者」にあたる私学教職員の期間を合算して44年では不該当だということです。

また、「44年特例」の対象は、60歳~64歳の間で「老齢厚生年金」の報酬比例部分を受給できる方であるため、

民間企業にお勤めの女性は昭和41年4月1日以前生まれ

の方が対象ということになります。

実務上の留意点

「報酬比例部分」「定額部分」さらには「加給年金」まで支給されるとなると、「報酬比例部分」のみしか支給されない場合よりも受給額が相当に高くなります。

そこで、定年前に失業手当と年金を比較して高いほうを選択(失業手当を受給する場合は年金が停止されます)するという場合もあることでしょう。

しかし、「44年特例」に該当する場合には、多くのケースで年金のほうが高くなると考えられます。

失業手当と年金との関係についてはこちらの記事をご覧ください。

継続して働く場合には「44年特例」の対象外

引き続き働く場合には「44年特例」の対象とはなりません。

44年以上継続して「働いている状態」では恩恵を受けられないということです。

すなわち、資格喪失(退職)をする必要があるということです(退職へと誘引する趣旨ではありません)。

65歳以後に「44年特例」はない

また、65歳以後も対象になると誤認されることがありますが、65歳以後には「44年特例」はありません。

端的には、あくまでも60~64歳の間で「老齢厚生年金」の報酬比例部分を受給できる方が対象だということです。

「44年特例」に固執するあまり、「44年特例」の要件に該当することを確認したうえで退職してそれ以上は働かないという考えも誤りとまでは言えません。

「老齢厚生年金」は長く働くほど増える仕組み

しかし、「老齢基礎年金」と異なり、「老齢厚生年金」の報酬比例部分には満額という概念がありません。

であるのに対して、

です。そして、増えた分の年金は終身にわたって支給されるという性質もあります。

自身の年金記録を確認

「44年特例」はいずれ対象者が存在しなくなります。

レアケースと言えばレアケースですが、該当している(また、あと少しで該当していた)ことに気付かずに、選択できるはずであった選択肢を除いた中でのご決断には多少の後悔が生まれてしまうことでしょう。

自身の年金記録をご確認のうえでセカンドライフに向けて考える材料にしてください。(執筆者:社会保険労務士 蓑田 真吾)