75歳以上の後期高齢者の医療費自己負担割合は原則1割ですが、75歳以上の方でも現役並みの所得者については、自己負担割合が3割に引き上がります。

「現役並みの所得者」の基準は少し複雑ですので、後期高齢者の医療費自己負担割合の判断基準について解説します。

目次

現役並み所得者の判断基準

後期高齢者の現役並み所得者に該当する基準は、

・ 同世帯に属する他の被保険者

です。

「住民税が課税される所得」とは、所得控除を差し引いた後の所得額です。

また現役並み所得者の判定は、所得額だけでなく収入額も判断基準となっています。

収入額とは

・ 自営業の売上や、

・ 年金受給者の額面上の年金収入などをいい、

・ 株式を売買している人は売却金額が収入額

です。

所得税の配偶者控除や扶養控除などを適用する場合、基本的に所得金額のみが基準ですが、後期高齢者の医療費自己負担割合の判定は、収入額も関係してきますのでご注意ください。

世帯における後期高齢者の人数に応じた金額基準

現役並み所得者の判定は、後期高齢者の人数などにより金額基準が異なります。

同一世帯に後期高齢者が1人の場合

後期高齢者が世帯に1人だけの場合、被保険者の所得額が145万円未満であれば医療費自己負担割合は1割です。

所得額が145万円以上の方は収入を確認する必要があり、収入額が383万円以上になると自己負担割合は3割になります。

所得額145万円以上、収入額383万円未満の方については原則3割負担ですが、申請手続きを行うことで1割負担に変更できます。

同一世帯に被保険者が1人の場合の金額基準

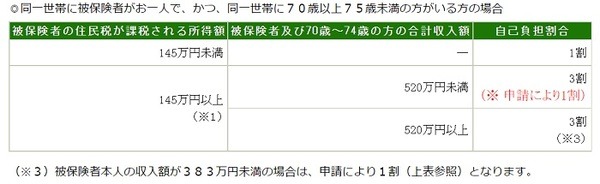

同一世帯に被保険者が1人と70歳以上75歳未満の人がいる方の場合

同一世帯に被保険者が1人であり、かつ同一世帯に70歳以上75歳未満の人がいる場合、計算が少し複雑です。

所得額は被保険者の金額のみで判断しますが、収入額については被保険者と70歳以上75歳未満の人の合計収入額で判断します。

所得額145万円以上で合計収入額520万円以上の場合、原則は3割負担ですが、申請手続きをすることで1割負担に変更できます。

また所得額が145万円以上合計収入額が520万円であっても、被保険者のみの収入額が383万円未満になる場合は、申請により自己負担割合を1割にすることも可能です。

同一世帯に被保険者が1人、かつ70歳以上75歳未満の同一世帯者がいる場合の金額基準

同一世帯に被保険者が2人以上いる場合

同一世帯に被保険者が2人以上いる場合、

・ 収入額は合計額で判断

します。

後期高齢者が2人のケースでは、最初に各人の所得額が145万円以上になるか確認します。

1人でも所得額が145万円以上だった場合、医療費自己負担割合は原則3割負担となりますが、2人の合計収入額が520万円の場合、申請手続きをすることで1割負担に変更することも可能です。

同一世帯に被保険者が2人以上いる場合の金額基準

株式の売却損失の申告をする人は要注意

上場株式の売買で損失が発生する人は、確定申告手続きをすることで損失を最大3年間繰り越す制度を利用できます。

ただ確定申告を行うと、株式の売却金額が医療費自己負担割合の収入額判定に含まれますので、あえて株式の損失を申告しない選択肢もあります。

なお確定申告で株式の申告をした場合でも、個人住民税で申告不要制度を選択することで、株式の収入金額等を自己負担割合の判定から除くことも可能です。

ただ個人住民税の申告不要制度を適用するためには、確定申告とは別に個人住民税の申告手続きが別途必要ですので気を付けてください。(執筆者:元税務署職員 平井 拓)