金利や利息などは、よく見聞きする金融用語です。

これらに関連する用語は、この他にも数多くあります。

たとえば、利子、利回り、利率、年率、年利などですが、ここでは、主に預金やローンなどを利用する顧客の視点で、用語の意味や仕組みおよび種類について実例を挙げて紹介します。

目次

金利には大きく分けて2つの意味があります

金利とは、英語辞典で調べると、大きく分けて2つの用語が出てきます。

1つは、「Cost of Money」という用語です。

これは、お金に関わるコストを意味し、金額で表示されます。

つまり、これは、お金の貸し・借りに関わる利用料のことで、貸借期間に応じてその金額も異なります。

利息と利子の違いは?

お金を預ける際は、貸し賃としてその利用料を顧客が受取ります。

一方お金を借りる際は借り賃としてその利用料を顧客が支払います。

金利は、顧客が受取る貸し賃のことを「利息」、また顧客が支払う借り賃のことを「利子」、など、それぞれ使い分けされているようですが、しかし、ゆうちょ銀行の貯金や源泉徴収の対象となる利子所得などは利子と表示されています。

また、住宅ローンの返済については「利息」という用語が使われています。

このように、利息と利子は同じ意味で使われることが多いためその違いは基本的にありません。

もう1つは「Interest rate」という用語です。

これは、預金やローンなどの金額(元金)に応じて支払う利息・利子の割合を意味し、パーセンテージ(%)で表示されます。

金利は、利率の他、年利、年率などの呼び名がある通り、通常1年の期間が基準となります。

その期間が1年未満の金利を短期金利、1年以上の金利を長期金利として区別しています。

利息や利子に関連した単利・複利の違いは?

銀行・ゆうちょ銀行・信用金庫などが取り扱っている預貯金などの利息や利子の計算方法には、単利と複利の2種類があり、その方法も異なります。

まず、単利は、元金だけに利息がつく計算方法で、この方法で計算する金融商品には、主に大口定期、定期預金、定期貯金、預入期間が3年未満のスーパー定期預金など、預貯金以外の金融商品では、国債や社債などの債券も含まれます。

これに対し、複利は、元金と利息の合計に利息がつく計算方法で、主に定額貯金、変動金利定期預金、預入期間が3年以上のスーパー定期預金など、預貯金以外では、分配金を再投資する場合の投資信託も含まれます。

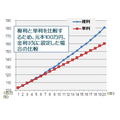

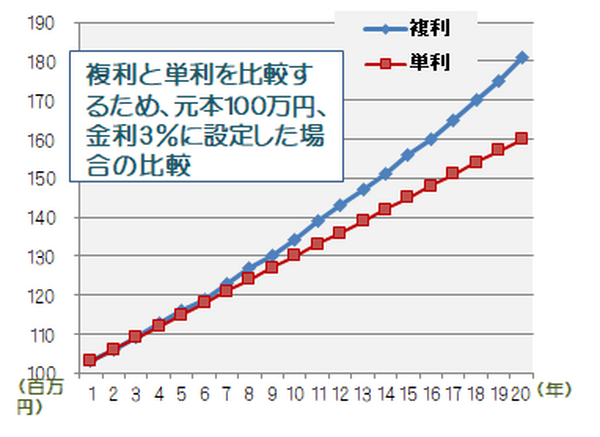

複利については、単利と比較して、お金の預入期間または運用期間が長いほど有利です。

更に、複利は、例えば、1か月毎に利息計算をするなど、利息の計算回数が多い程有利です。

余談ですが、複利計算上、10年間運用すれば元金が倍になる金利は7.2%です。

これは、72の法則と呼ばれ、筆者の寄稿した記事にも複数回登場していますが、覚えておくと便利です。

金利に関連した表面金利と実質金利とは?

まず、表面金利とは、一般的に金融機関が公表している基準金利(店頭金利)に金利優遇割引を差引いた金利を指し、パーセンテージ(%)で表示されています。

表面金利という表示は、金融機関のパンフレットやホームページ上等では見当たらないのが一般的です。

ほとんどの場合はこの金利を指しています。

また、金利には貸し手側の金融機関で発生するコストもあります。

これらのコストも含めた金額との割合を一般的に実質金利といいます。

これらのコストは、住宅ローンを例に取れば、融資事務手数料、契約書の印紙代、ローン保証料、団体信用保険料などの諸費用を含めた金額との割合のことで、パーセンテージ(%)で表示されています。

ただ、これら諸費用の負担方法は、費用項目毎に、一括前払いや金利上乗せ等が混在しています。

そのため、実質金利の計算は少し複雑で面倒です。

実質金利の表示について、表面金利と同様金融機関のパンフレットやホームページ上などでは、見当たりません。

したがって、住宅ローン金利を検討する際には、金融機関に確認するか、又は住宅ローン専門のWebサイト上でも比較することが可能です。

金利の主な種類

金利という用語には、種類や用途などによっていろいろな呼び方があります。

その代表的なものは、日本銀行や金融機関などが設定している4つが挙げられます。

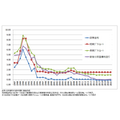

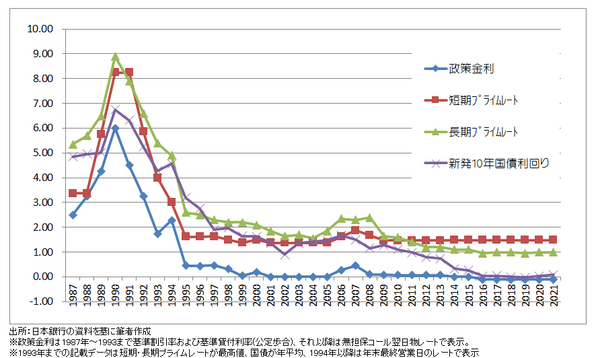

1:ほぼ30年間ゼロに近い水準の政策金利

この金利は、わが国の中央銀行である日本銀行が、金融自由化以降、銀行、保険会社、証券会社などの金融機関に融資する際に定めた金利のことで、この金利を政策金利としています。

この金利は、無担保コール翌日物金利と呼ばれ、金融機関同士で短期資金の貸し借りを行う市場(コール市場と呼ばれます)において無担保でお金を借り翌日に返済する条件のレートのことをいいます。

2:住宅ローンの変動金利の基準とされる短期プライムレート

これは、銀行が優良企業向けに貸出す際に適用する優遇金利で、貸出期間が1年未満の金利のこといいます。

3:長期プライムレート

これは、銀行が優良企業向けに貸出す際に適用する優遇金利で、貸出期間が1年以上の金利のこといいます。

4:長期金利の指標や住宅ローンの固定金利に影響する新発10年国債利回り

国債については、国が発行する債券のことで、財源の確保や税収の不足を補うために発行されます。

これは、新規に発行される償還期間が10年の国債のことで10年間の債券に適用される利回りのことです。

「利回り」と名のついたものは数多くある

利回りという用語は、金利とは少し意味合いが異なります。

これは、国債・社債、株式配当などのほか、賃貸用不動産の投資効率を評価する際にも使われています。

利回りは、通常、1年当りの収益率を表しており、年平均利回りとも呼ばれています。

その計算式は、満期時点の受取利息の合計を預入年数で割り、1年当りの収益額を求め、その額を預け入れ元金(再投資も含めた金額)で割って年平均利回りを求めます。

債券の利回りは4種類ある

この利回りには、所有期間ごとに、応募者利回り、最終利回り、所有期間利回り、直接利回りの4種類があります。

たとえば、応募者利回りについては、新規に発行された債券を購入し、債券を満期償還まで保有した場合の利回りのことを指します。

株式配当利回りは未実現収益!

これは、1株当たりの年間配当金額を現時点の株価で割った指標です。

たとえば、年間の配当金が1株当たり10円で、株価が500円とした場合、配当利回りは2%となります。

教育・住宅取得費・老後資金などの資金プランを立てる際、ほとんどの場合、金利が関わってきます。

より良い条件でお金を貸し借りするために、金利の特徴や仕組みを知っておいて損はありません。(執筆者:CFP、1級FP技能士 小林 仁志)