売買したい銘柄の株価が割高か割安か、上昇傾向か下降傾向か、会社の経営状況や業界動向はどうかなど気になるところです。

テクニカル分析は、過去の株価の動きを分析し、株価が上昇傾向なのか下降傾向なのか、買われすぎなのか売られすぎなのかを判断します。

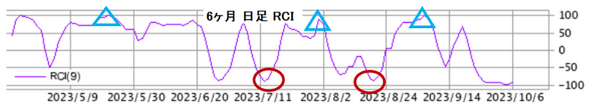

代表的なテクニカル分析指標について解説します。

目次

1 テクニカル分析

過去の株価データを解析し株価の方向性や、株の売り買いタイミングをチャートなどで予測します。

【トレンド系】と【オシレーター系】があります。

【トレンド系】:株価が上昇傾向か、下降傾向かを予測

ローソク足 移動平均 ボリンジャーバンド 一目均衡表 等

【オシレーター系】:価格変動を解析し、「買われすぎ」や「売られすぎ」を見て相場の強弱を判断します。

MACD ストキャスティックス RSI モメンタム コモディティチャネルインデックス サイコロジカル・ライン RCI 等

【トレンド系】

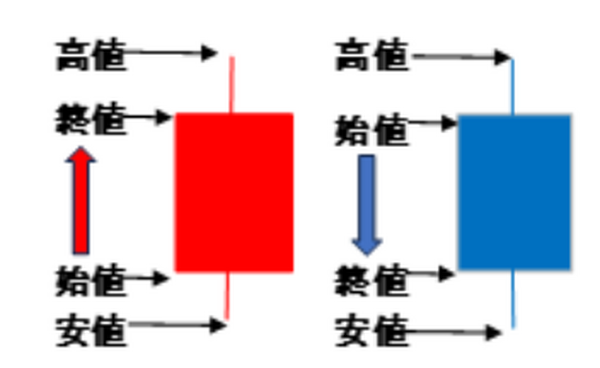

ローソク足:株価1日の動き(始値、高値、安値、終値)をローソクの様な下記の図であらわします。

1800年代後半、大阪・堂島の米取引で使っていたのが起源と言われています。

移動平均線:過去n日の終値の平均をあらわしますが、単純移動平均線と加重移動平均線が一般的です。

単純移動平均線:5日単純移動平均線=(5日前終値+4日前 … +1日前終値)÷5

加重移動平均線:5日加重移動平均線=(5日前終値×1+4日前終値×2 … +1日前終値×5)÷15

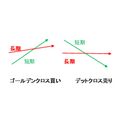

上昇トレンド:株価が移動平均線の上部にある。移動平均線が上向き。

下降トレンド:株価が移動平均線の下部にある。移動平均線が下向き。

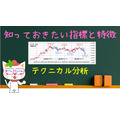

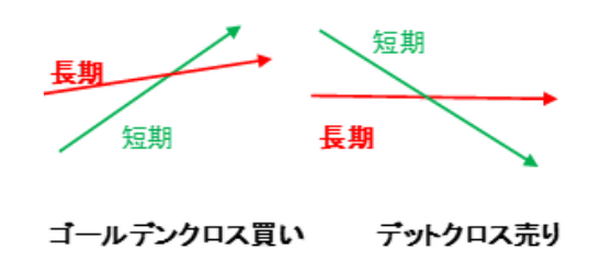

「ゴールデンクロス買い」 短期の移動平均線が長期の移動平均線を上に抜ける。

「デットクロス売り」 短期の移動平均線が長期の移動平均線を下に抜ける。

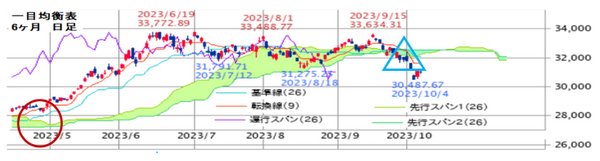

注)チャートは日経平均2023年10月6日終値、6ヶ月日足、5日 10日 25日 加重移動平均「SBI証券データ」を筆者が加工しています。

売買の判定方法は一般的な内容を解説していますが、必ずしも正解とは限りません。

ダマシと言われる落とし穴もありますので注意してください。

ボリンジャーバンド:移動平均線を中心に標準偏差(σ)線を記入したチャートです。

株価の分布が正規分布に従う場合、どのような水準に位置しているのかが分かります。

正規分布では、±1σの間にある確率は68.3%、±2σの間にある確率95.4%、±3σの間にある確率は99.7%です。

【逆張り的な考え方】 … 「±2σを超えるのは、確率的に4.5%と低く反転は近い」と考え+2σを上に抜けると買われ過ぎ、-2σを下に抜けると売られ過ぎと判断します。

「適正水準よりも大きく下降したときに買って、反発したところで売る」といった相場の大きな流れに逆らって売買します。

【順張り的な考え方】 … 逆張りと逆で 「トレンドは続く」という考え方から±1σや±2σラインの範囲内で株価が継続しやすいと判断します。

「上昇すれば買い、下落すれば売る」といった相場の流れに従って売買します。

一目均衡表:「ローソク足」と「5つの線」であらわします。 一目山人(ペンネーム)が1936年に発表

基準線 26日間の最高値と最安値の中心値、中期トレンド

転換線 9日間の最高値と最安値の中心値、短期トレンド

先行スパン1 基準線と転換線の中心値を、26日先にずらして記入

先行スパン2 52日間の最高値と最安値の中心値を、26日先にずらして記入

先行スパン1と先行スパン2に囲まれた部分が「雲」

遅行スパン 当日の終値を26日後ろにずらして記入。「遅行線」は当日価格と26日前価格を比較。

(1) 転換線>基準線、転換線が上に抜けると上昇トレンド 転換線<基準線、基準線が下に抜けると下降トレンド

(2) ローソク足が「雲」より上部にあれば上昇トレンド ローソク足が「雲」より下部にあれば下降トレンド

(3) 遅行スパンが26日前の株価よりも上部:上昇トレンド 26日前の株価よりも下部:下降トレンド

株価を上に抜けると上昇トレンドへ転換サイン 株価を下に抜けると下降トレンドへ転換サイン

「三役好転」 (1) (2) (3) 上昇トレンドがそろった場合、強い買いシグナル

「三役逆転」 (1) (2) (3) 下降トレンドへ動いた場合は売りシグナル

【オシレーター系】

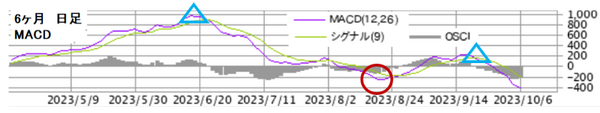

MACD:Moving Average Convergence and Divergence 移動平均の収束と発散 レンジ:±生データ

「MACD」と「シグナル」2つのラインと、「OSCI」ヒストグラム(MACD線とシグナルの差)であらわします。

株価のトレンドと売買タイミングの両方が同時に分かります。

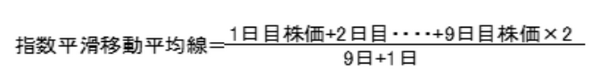

【指数平滑移動平均線】(EMA:Exponentially Smoothed moving Average)

個々の価格データへの加重を「指数関数的」に減少させます。

最近の値を重視し2倍して平均値を計算します。

MACD線 = 12日指数平滑移動平均線(EMA) - 26日指数平滑移動平均線(EMA)

シグナル = MACDの9日指数平滑移動平均線(EMA)

ヒストグラム(OSCI) = MACD線 - シグナル

MACDは二本の移動平均線の差で、

がポイントです。

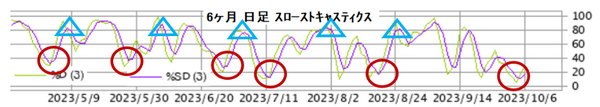

ストキャスティックス:Stochastics確率論 振れ幅利用 レンジ:0-100

RSI同様「買われ過ぎ」「売られ過ぎ」を調べて相場の強弱を判断。

「ファーストストキャスティックス」と「ローストキャスティクス」がありますが「、ファーストストキャスティックス」の動きは素早く反応しダマシも多く、スローの方が動きは滑らかで実用的です。

グラフは「スローストキャスティクス」

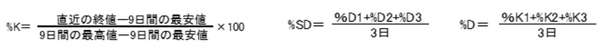

「ファーストストキャスティックス」は「%K」と「%D」で形成、「スローストキャスティクス」は「%D」と「%SD」で形成します。

「%K」は9日間の最高値と最安値から直近の終値がどの位置にあるかを計算します。

「%D」は「%K」の3日単純移動平均、「%SD」は「%D」の3日単純移動平均

ゴールデンクロスで買い: 0~20%で下から上に抜け

デッドクロスで売り: 80~100%で上から下に抜け

30%以下になると売られ過ぎ70%以上になると買われ過ぎ

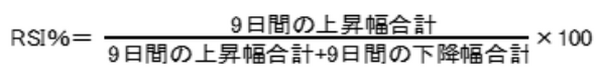

RSI : Relative Strength Index 相対強度指数 振れ幅利用 レンジ:0-100

70%以上になると買われ過ぎ、30%以下になると売られ過ぎ

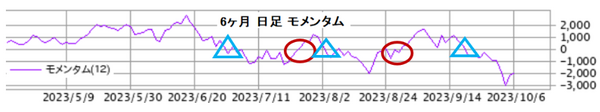

モメンタム: Momentum 勢い レンジ:±差

終値から12日前の終値を引く。

現在と過去の価格差をグラフ化して相場に勢いがあるかどうかを判断

ゼロを上に抜ければ買いサイン。ゼロを下に抜ければ売りサイン。

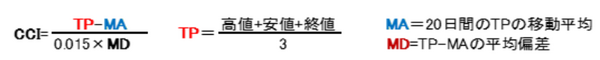

コモディティチャネルインデックス CCI : Commodity Channel Index 商品チャンネル指数

レンジ:上下限なし

「相場には一定の周期、値動きは一定の周期がある」と考え、株価が「ボリンジャーバンド」の「1σ」に対し、どのような位置にあるかをあらわしています。

最初は商品取引で使われていましたが、株などの分析にも広く使われています。

考案者J.W.ワイルダー氏は n=14ですが、下記のグラフはn=20

±100%が「±1σ」、±200%が「±2σ」に相当しますのでボリジャーバンドと同様の考え方で「順張り、逆張り」をします。

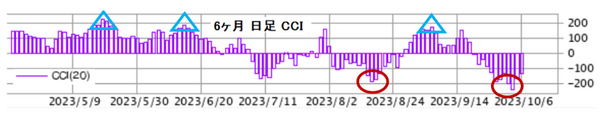

サイコロジカル・ライン:何勝何敗か 通常12日 相撲の星取表 レンジ:0-100

75%以上は上昇しすぎ、25%以下は下降しすぎ

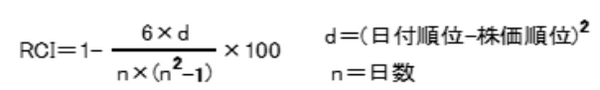

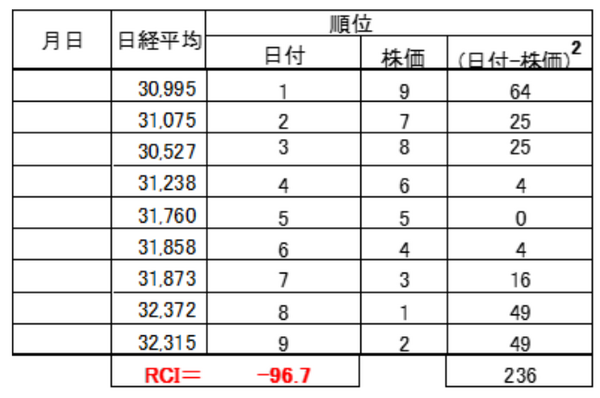

RCI:Rank Correlation Index 「順位相関係数」 レンジ:-100~100

日付と価格、それぞれの順位で相関関係を計算、相場の傾向と強弱をみます。

買われ過ぎ80~100、売られ過ぎ-80~-100

2 テクニカル分析まとめ

・ 「ローソク足」や「移動平均線」はよく目にする指標です。

その他代表的なテクニカル分析も、概要や判定方法、計算方法について知っておくと便利で意外な気づきがあります。

・ テクニカル分析はそれぞれ計算方法(標準偏差σ、移動平均、振れ幅、順位相関など)が異なりますので、組み合わせて使うのもいいと思います。

・ テクニカル分析は過去のデータから株価の動きを予測するもので、必ずしも正解とは限りません。

ダマシと言われる落とし穴もありますので注意してください。売買については個人責任でお願いします。(執筆者:1級FP技能士 淺井 敏次)