税金の還付を受けるための確定申告として医療費控除を受けるということは広く知られていますが、株式の配当金を確定申告して源泉税の還付を受けられるということは意外と知られていません。

簡単に言いますと、株式の配当金を総合課税を選択して申告すると配当控除を受けることができ、その結果税負担率が源泉税率を下回る場合には税金の還付を受けられるということです。平成25年分については課税総所得金額が330万円以下の方が対象になります。

事例で解説 確定申告による還付

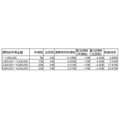

上場株式の配当金と給与収入のあるサラリーマンの方を例に説明します。平成25年では課税総所得金額の区分に応じて税負担率は次のようになります。

注)所得税と住民税の課税総所得金額は異なるため、おおよその目安となります。

ここで課税総所得金額とは給与所得金額(給与収入額から給与所得控除額を控除した額)と配当所得金額の合計額から所得控除額を控除した金額となります。例えば給与収入が500万円(給与所得控除額は154万円)、配当所得が10万円、所得控除額の合計額が100万円の場合、課税総所得金額は下記のようになります。

256万円を上の表に当てはめると税負担率は7.2%です。つまり配当所得を申告すると10万円×7.2%=7,200円の税金がかかることになります。一方、配当金を受け取るときに10.147%(所得税7%、住民税3%、復興特別所得税0.147%)の税金10,147円が控除されています。

確定申告することでこの差額の10,147円-7,200円=2,947円が還付されることになります。(この例の場合は所得税・復興特別所得税が還付、住民税は納付となりますが、還付の方が2,947円多くなるということです。ただし、実際には端数処理等により多少差異が生じます。)

また、平成26年からは源泉徴収税率が20.315%になりましたので還付税額がさらに増えることになります。(平成27年に申告する平成26年分からとなります。)還付の対象となる方も課税総所得金額が695万円以下の方まで拡大されることになります。

還付申告(確定申告)の注意点

一方、注意点として次のようなことがあります。平成25年分について課税総所得金額が330万円超の方は総合課税で確定申告をしてしまいますと逆に納付となってしまいますので注意してください。

さらに、特定口座(源泉徴収を選択)内にある配当については申告するかしないかの選択を特定口座(源泉徴収を選択)ごとにすることになります。そのほか、確定申告することで他の方の扶養の要件から外れる場合があること、国民健康保険料の増額になる場合があることにも注意が必要です。

また、一定の要件に当てはまる証券投資信託の収益の分配金にも配当控除の適用はありますが、上場株式の配当金よりもその控除率が下がりますので、確定申告の有利判定は上記と異なってきます。ご注意ください。注意点の詳細につきましては税理士や税務署にご確認ください。

医療費控除と比べると少しハードルは高いですが、一度申告方法を覚えれば毎年還付を受けられますので、対象となる方は一度挑戦してみてはいかがでしょうか。(執筆者:犬山 忠宏)