前回は、セルフメディケーション税制について詳しく説明しました。

今回は、効率よく後悔しない確定申告するためのポイントを解説します。

厚生労働省では、2017年9月に「セルフメディケーション税制に関するQ&A」のなかで、このようなQ&Aを掲載しています。

例えば、所得税を払っている共働き夫婦に、医療費とセルフメディケーション税制に該当する費用がある場合、それぞれを申告できるということです。

もちろん、申告する医療費とスイッチOTC医薬品の購入費用を同時に控除はできません。それでも、うまく活用すれば節税になりそうです。

目次

医療費控除

1.対象となる医療費の要件

(1) 申告者本人本人と生計を一にする配偶者やその他の親族(同居・別居・扶養は問わない)のために支払った医療費であること。

(2) その年の1月1日から12月31日までの間に支払った医療費であること(未払いの医療費は、現実に支払った年の医療費控除の対象となる。)

2.対象となる医療費の内容

(1) 医師又は歯科医師による診療又は治療

(2) 治療又は療養に必要な医薬品の購入費

(3) 病院、診療所、介護老人保健施設、介護療養型医療施設、指定介護老人福祉施設、指定地域密着型介護老人福祉施設又は助産所へ収容されるための人的役務提供の費用

(4) あん摩・マッサージ・指圧師、はり師、きゅう師、柔道整復師による施術費

(5) 保健師、看護師、准看護師又は特に依頼した人による療養上の世話にかかった費用

(6) 助産師による分べんの介助にかかった費用

(7) 介護福祉士等による一定の喀痰吸引及び経管栄養などにかかった費用

(8) 介護保険制度の下で提供された一定の施設・居宅サービスの自己負担額

(9) 妊娠と診断されてからの定期検診や検査などの費用、妊娠と診断されてからの定期検診や検査などの費用、通院費用

バスや電車など公共交通機関での交通費を含めることができます。領収書がない場合がほとんどです。

・ どこの病院の受診

・ 交通費をいくら払った

のかを記録しておきましょう。

確定申告の明細書に記載する際は、通院のためにかかった交通費として合計金額を記載すれば問題ありません。

3.対象とならない医療費の内容

(1)健康診断、美容整形など病気の治療以外の手術、入院中の差額ベッド代、通院のための自家用自動車のガソリン代や駐車料金などは対象になりません。

(2)疲れを癒したり、体調を整えるといった治療に直接関係のないものは含まれません。

(3)風邪をひいた場合の風邪薬などの購入代金は医療費ですが、ビタミン剤などの病気の予防や健康増進のために用いられる医薬品の購入代金は医療費となりません。

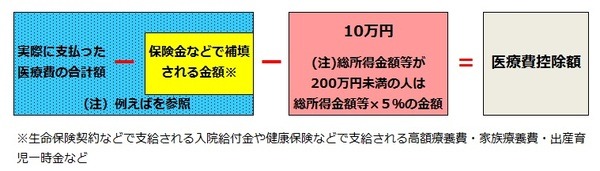

4.医療費控除額の計算式 (最高で200万円)

注意点

保険金などで補填される金額は、その給付の目的となった医療費の金額を限度として差し引きますので、引ききれない金額が生じた場合であっても他の医療費からは差し引きません。

例えば、すい臓の手術を受け入院費用に12万円(限度額適用)、インプラント治療に15万円の治療費をそれぞれ支払い、生命保険からの入院給付金20万円受け取った。

この場合の医療費控除額の計算では、

ですが、上記に「他の医療費からは差し引かない」とあるので0円です。

実際に総所得金額等を当てはめて計算してみましょう

・ 200万円以上の例

総所得金額等が300万円の人の場合、医療費控除額は5万円です。

昨年の所得税(10%)5,000円が戻ってきます。今年の住民税(10%)5,000円が節約できます。

・ 200万円未満の例

総所得金額等が100万円の人の場合、医療費控除額は10万円です。

昨年の所得税(5%)5,000円が戻ってきます。今年の住民税(10%)1万円が節約できます。

計算の都合上、

・ 総所得金額等=課税所得金額

・ 復興特別所得税

は含みません。

所得の低い人の方が、効果が大きい

お気づきですか?

所得の低い人の方が、効果が大きくなりました。

ということがわかります。

総所得金額と所得税率については、あとで説明します。

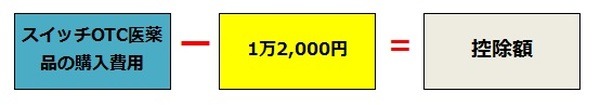

セルフメディケーション税制

図のように所得税率によって節税効果が変わります。

参考記事:「医療費控除(病院) vs セルフメディケーション税制(OTC医薬品)」どっちがお得? どっちを選べばいいの?」

医療費控除とセルフメディケーション税制を最大に活かす

効率のよい申告を考えましょう。

・ 医療費 20万円(うちスイッチOTC医薬品の購入費 5万円)

・ 夫=総所得金額など330万円

・ 妻=総所得金額など100万円

(1) 夫=医療費控除 妻=控除なし

20万円-10万円=10万円

所得税(20%)… 2万円

住民税(10%)… 1万円

合計3万円の節税効果です。

(2) 夫=医療費控除 妻=セルフメディケーション税制

15万円-10万円=5万円

5万円-1万2,000円=3万8,000円

所得税… 1万円+1,900円=1万6,900円

住民税… 5,000円+3,800円=8,800円

合計2万5,700円の節税効果です。

(3) 夫=控除なし 妻=医療費控除

20万円-5万円=15万円

所得税(5%)… 7,500円

住民税(10%)… 1万5,000円、

合計2万2,500円の節税効果です。

(4) 夫=セルフメディケーション税制 妻=医療費控除

5万円-1万2,000円=3万8,000円、15万円-5万円=10万円

所得税… 7,600円+5,000円=1万2,600円

住民税… 3,800円+1万円=1万3,800円、

合計2万6,400円の節税効果です。

以上のような4通りの申告ができました。

総所得金額などと所得税率を知り、医療費控除とセルフメディケーション税制の効率のよい申告を選択しましょう。

実際に総所得金額などと所得税率は、給与所得だけの場合、源泉徴収票を利用すれば簡単に知ることができます。

源泉徴収票で総所得金額・所得税率を確認する

1. 給与所得金額

「

年末調整等のための給与所得控除後の給与等の金額の表(pdf)」

2. 課税所得金額

3. 所得税額の計算

いわゆる税込年収500万円の人でも、給与所得控除額や扶養控除など所得控除額を差し引くと、課税所得は、124万円とわずか1/4、税額は5%でした。

このように、課税所得まで見てみないと、実際の節税効果はわからないということが、理解していただけるでしょうか?

確定申告の際の注意点

(1) 医療費控除の申告

「医療費控除の明細書(pdf)」(国税庁HP)を作成し、確定申告書に添付するので、領収書は5年間自宅保管になりました。

医療保険者から交付を受けた「医療費通知」がある場合は、「医療費通知」を添付することによって医療費控除の明細書の記載を省略や領収書の保管することができます。

「医療費通知」とは、医療保険者が発行する医療費の額などを通知する書類です。

次の事項の記載があるもの(後期高齢者医療広域連合から発行された書類の場合は を除く。)及びインターネットを利用して医療保険者から通知を受けた医療費通知情報でその医療保険者の電子署名及びその電子署名に係る電子証明書が付されたものをいいます。

1. 被保険者等の氏名

2. 療養を受けた年月

3. 療養を受けた者

4. 療養を受けた病院、診療所、薬局等の名称

5. 被保険者等が支払った医療費の額

6. 保険者等の名称

(2) セルフメディケーション税制の申告

「セルフメディケーション税制の明細書(pdf)」(国税庁HP)を作成し、確定申告書に添付する。また、「健康の保持増進及び疾病の予防に関する取組を行ったことを明らかにする書類」も確定申告書に添付します。

(3)「健康の保持増進及び疾病の予防に関する取組を行ったことを明らかにする書類」は、申告する年度に申告者本人が実施したものです。

領収書・健康診断書など添付する書類の実施日を必ず事前に確認しておきましょう。

(4)控除の申告は5年を遡って行うことが可能です。

(5)控除の対象となるスイッチOTC医薬品の購入費用は、実際に支払った税込み後の価格が控除の対象です。

(6)ドラッグストアの割引セールで購入したスイッチOTC医薬品の購入費用は、割引後の価格が控除額とです。

今年は挑戦しませんか

昨年スタートしたセルフメディケーション税制と同時に、申告方法も領収書を添付しなくても、それぞれ明細書を添付することでできるようになりました。

「医療費控除の明細書」は、エクセルで入力できるソフトが「国税庁の確定申告書等作成コーナー(pdf)」からダウンロードできます。

今年からでも初めて見てはいかがでしょうか?

医療費控除を申告するかどうかは未定でも、医療費の節約と健康管理に役立つかもしれません。(執筆者:京極 佐和野)