配当所得・譲渡所得に関して、申告することになりますが、上場株や上場投資信託を巡る取引に関しては、後述するものに対しては申告対象を選択することができます。

損失があって所得税が還付になりそうな場合は申告するのが常套手段ですが、申告することで所得制限にひっかからないか注意が必要です。

不動産の譲渡所得に関しては申告せざるを得ないものですが、こちらもその年だけ所得制限をオーバーすることが多いため以下の点に注意してください。

目次

上場株の配当と譲渡(源泉徴収済)の申告は任意

所得税15.315%、住民税5%が源泉徴収される上場株の配当は、すでに税金を納めていますので確定申告の対象から外すことは可能です。

銘柄ごとに申告対象にしたり申告対象外にしたりすることができます。

同じ理屈で、特定口座の取引による譲渡所得も、所得税や住民税が源泉徴収されているのであれば申告の対象から外せます。

こちらも口座ごとに申告対象を選択できます。

なお特定口座で配当を受け入れている場合に、譲渡では損失が生じているような場合は、譲渡損失と配当をワンセットで申告するか、申告しないかのどちらかです。

これが譲渡所得プラスであれば、譲渡所得と配当のどちらかだけ申告することも可能です。

繰越控除後の所得に基づいて雑損・医療費控除を計算

医療費控除は10万円超で活用できるという数字が有名ですが、総所得金額等 × 5%のほうが低ければ10万円を切ります。

この総所得金額等は各種所得の合計にあたり、譲渡所得・配当所得のような分離課税の所得も含みますが、過去の繰越損失を相殺した後の所得合計です。

なお不動産の譲渡所得で特別控除(居住用財産の3,000万円控除など)がある場合は、特別控除前の金額で合計します。

※給与年収250万円で、譲渡所得を70万円で申告した場合の医療費控除の計算

※給与年収250万円で、譲渡所得を申告不要とした場合の医療費控除の計算

自然災害・盗難に遭った場合に利用できる雑損控除においても、足切額となる基準の1つが総所得金額等 × 10%となっております。

繰越控除なしの所得で決まる扶養・住宅ローン控除

扶養範囲内に納めるために、譲渡所得・配当所得を申告しないという方法があります。

合計所得金額38万円以下という条件がありますが、合計所得金額は過去の繰越損失を相殺せず、同じ年度の所得・損失のみを合計します。

不動産の譲渡所得はこちらも特別控除前で合計しますので、不動産譲渡で税金がかからないにも関わらず扶養を外れるといったケースはよくあります。

例えば

譲渡所得A社口座 :30万円(所得税4万5,945円・住民税1万5,000円)

譲渡所得B社口座 :20万円(所得税3万630円・住民税1万円)

平成26年分の繰越損失 :30万円()は源泉徴収税額

の場合、全てを申告すると総所得金額等は24万円となり基礎控除(所得税38万円・住民税33万円)の範囲に収まるため、所得税・住民税は全額還付されますが、合計所得金額は54万円となります。

配偶者は配偶者特別控除の対象ですが、それ以外の親族は扶養を外れます。

B社口座を申告対象から外すのであれば合計所得金額は34万円となるため、扶養の範囲内となります。

さらに合計所得金額38万円超76万円未満の配偶者を扶養対象として申告する(配偶者特別控除を活用する)側にも、合計所得金額1,000万円以下の方と制限があります。

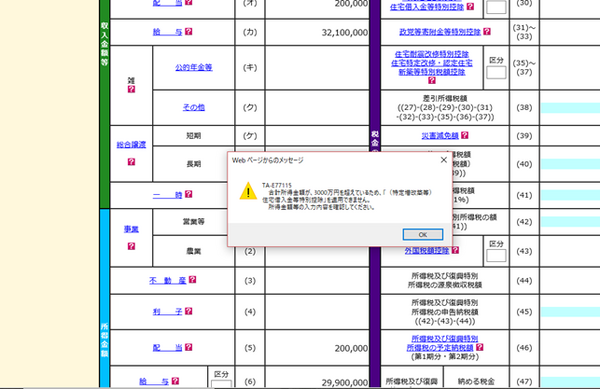

また住宅ローン控除は、合計所得金額3,000万円を超えると受けられなくなります。

所得税額を最大40万円引き下げられることもあり、申告したばかりに大きく損をすることもありますので注意が必要です。

※配当を申告しなければ住宅ローン控除が受けられるケース

寡婦(夫)控除を受ける場合

いわゆるひとり親等が受けられる寡婦(夫)控除は、控除を受ける本人と同一生計の子供のそれぞれに所得要件がありますが、前者は合計所得金額500万円以下、後者は総所得金額等38万円以下と2つの異なる所得合計の概念を用いています。

同一生計の子供が上記計算例のような所得状況であり、全て申告したとしても総所得金額等38万円以下の要件は満たします。

その他社会保障制度への影響

確定申告の所得制限・所得要件への主な要件は以上ですが、申告することで国民健康保険料・介護保険料など上昇させ、社会保障制度において不利になります。

ただし確定申告では申告対象としつつ、別途住民税の申告も行ってここでは申告不要とすることでこの問題は回避できます。(執筆者:石谷 彰彦)