日本人の寿命が延び、「長生きリスク」という言葉も聞くようになりました。

同時に「老後破産」という言葉も耳にします。

老後は何をきっかけに破産に追い込まれやすいのでしょうか?

目次

1. まずは十分な貯金があるか

定年後に必要なお金は3,000万とも1億とも言われています。

普通に生活する分には、仮に90歳まで生きるとして、毎月の生活費 + 年間の特別支出(お年玉、家電、自動車保険、一括払いの支払い、旅費など)に、10年単位のかかるお金(車の買い替え、住宅の修繕や、高齢者住宅への入居金、孫のお祝いなど)を合わせて計算してみるといいでしょう。

持ち家の場合、生活費20万で年240万、年間の特別支出20万、10年単位でかかるお金を年単位で換算すれば40万として、年間で300万です。

それを90歳(もしくは生きると仮定する年齢)から、今の自分の年齢もしくは定年時の年齢を引いてみます。

60歳に定年として、30年×300万は9,000万となりますが、実際にためておくべきお金は、そこから退職金ともらえる年金を引いた額となります。

2. 年金の受給額や受給時期は一定ではないと知っておくことも大事

皆さん、年金は何歳からもらおうと思っていますか?

私たちの代は65歳からしかもらえないと思っている方もいるかと思いますが、実は年金制度には繰り上げ受給、繰り下げ受給、というものがあります。

繰り上げ受給の場合

60歳からもらうことも可能です。繰り上げ受給の場合は1か月あたり0.5%減額されます。

つまり60歳から受給した場合は、60か月の合計30%の減額です。この額が一生涯の年金額となります。

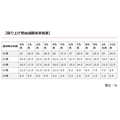

ちなみに通常受給の65歳と比較して、受給額の合計が累計額に60歳から繰り上げ受給の場合では74歳、62歳の場合は78歳で、80歳には累計額は65歳で通常受給した方が上回ります。

(支給開始年齢別累計早見表)

繰り下げ受給の場合

逆に、繰り下げの場合1か月あたり0.7%加算され、最高5年の60か月繰り下げると42%の増額になります。

この場合も80歳を超えると逆転現象が起き、85歳以上では完全に累計額が逆転します。

また、厚生年金受給資格者はこれに加えて報酬比例部分の年金を早く受け取ることができる場合もありますね。

自己資金の少ない方は、早くから年金を受給することで自己資金を減らさない工夫ができるでしょう。

逆に、自己資金をある程度ためることのできた方は年金の受給を遅らせることで、ますますゆとりが産まれると言えます。

3. 想定外の出来事で予定が狂わないためにできること

健康に備える

まず、一番の想定外は、自身もしくは配偶者、または家族の病気でしょう。

病気にならないこと、そのための健康な身体づくりが結局一番の節約と言えるかもしれません。

また、親の介護の必要性によって予定していた生活が狂うということもあるかもしれません。

これに関して言えば、早くから家族・親族で家計や健康面での情報を共有し、どのような場合にどのような体制を取るのかを早くから話し合っておくことがコスト面からも重要になってきます。

例えば、親や自身の認知症の症状が進んでしまって、家計の管理ができずに貧困化へ向かってしまうというのはやるせない話です。

自分や家族の健康こそローコストの基盤ですので、健康への投資として、食や運動、精神的充足へ目を向けておくのも、大事な備えと言えます。

事故に備える

また、家族の不祥事による賠償もリスクになりうることもあります。

人のものを壊してしまった、人にケガをさせてしまった場合など、不慮不測の事態で賠償責任が生じてしまうことは大きなリスクと言えるでしょう。

これら関しては、健康保険をはじめ、個人賠償保険や傷害保険、場合によってはがん保険などがリスク回避の手助けになる場合もあります。

手持ちの費用がない時は、最低限の保険をかけておくことで、破産などのリスクを防ぐこともできます。

個人賠償保険について言えば、自動車保険につけることもできますが、自動では付かない場合も多いです。

また、昔の都道府県民共済などでは、100万円程度の賠償補償しかついていない場合もあります。

年2,000円程度で1億の個人賠償保険に加入できますので、もしもに備えて加入は大いにおすすめと言えます。

個人賠償保険は、同居家族をカバーできる保険ですが、注意すべきは子どもが成人して、進学や就職になる場合です。

子どもに支払い能力のないうちは、保険でもしもの事態をカバーしておくことも大事です。

保険の必要を感じたら、できれば早めに準備しましょう。

正確なお金の把握と同時に想定外への備えが大事

長生きリスク・老後破産への備えというと、「お金の備え」を考える人も多いと思いますが、病気や事故といった思わぬ事態で大きくお金の計画が狂ってしまうことにも備えるべきです。

そのためには、自身・家族の健康への配慮や投資、そして保険での備えというのも大切なポイントとなります。

小さな備えで、大きなリスクをカバーできることですので、ぜひ視野に入れておいてくださいね。(執筆者:小柳 結生)