目次

JXTGの株価は現在PBR1倍割れ

PBR(時価総額/純資産)が1倍を下回っている株を割安とみる投資家は少なくない。

メディアでも、PBR1倍割れの銘柄を「割安株」と表現するケースをよく目にする。

割安と聞くと確かに買ってみたくなる気持ちが湧いてきそうではあるが、中には買うのを避けた方がいい銘柄も多くある。

石油元売り国内首位のJXTGホールディングスも、そのうちの一つとみている。

JXTGのPBRは現在約0.7倍と、1倍を下回っている状態だ。

しかし私は、今の水準がおおむね「適正」だと思っている。

要するに、本質的には割安ではないと考えている。

その理由を、ここ数年で急速に注目を集めつつある「ESG投資」に絡めて、以下で説明したい。

ESG投資のEがポイント

まず、ESG投資とはEnvironment(環境)、Social(社会)、Governance(企業統治)の3つの英単語の頭文字を組み合わせた用語だ。

これは、投資先を吟味するうえで企業の環境・社会・企業統治の3要素に対する取り組み姿勢も評価の軸として考慮しようとする投資手法のことを指す。

JXTGの株価について考えるうえでは、この中の環境(以下、E)が重要なポイントとなってくる。

Eと関連の強い「座礁資産」

JXTGとEの関係を投資家目線で考えるには、「座礁資産」という会計用語を絡めるととても理解しやすい。

座礁資産とは、産業や社会の潮流が変わることで価値が低下する資産のことを指す。

現在では、石油・石炭といった化石燃料に関連した資産について議論する際によく用いられる。

なぜなら化石燃料は、シェールガスなどの新たな資源や太陽光などの再生可能エネルギーの台頭によって、需要の大幅な縮小が予想されるためだ。

炭素排出に関連した税制度など、法律面での整備なども影響すると思われる。

そのため、石油の精製設備なども含めて化石燃料に関連した資産は「座礁資産化」が急速に進んでいる。

JXTGの株価は座礁資産の価値下落を織り込んでいる

JXTGが保有する精製設備の価値の低下は、「減損損失」という投資家にとってなじみ深い言葉となって表面化する。

そしてこういった資産はビジネスモデル上、資産に占める割合も大きい。

結果として、減損によって価値が切り下げられた際の純資産へのインパクトも非常に大きくなってしまう。

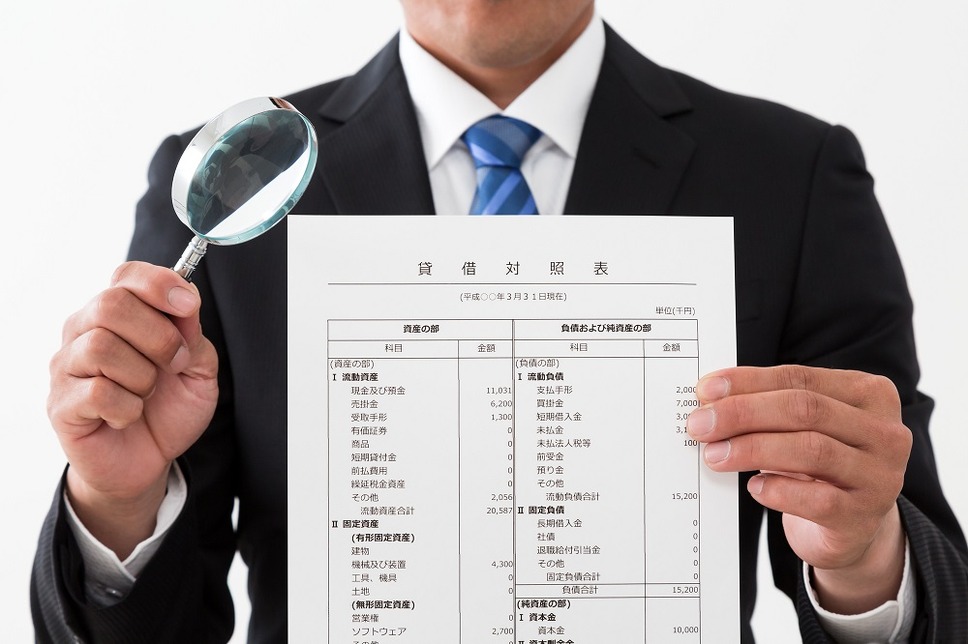

JXTGの直近の貸借対照表を見ると、有形固定資産は3兆4000億円。

棚卸資産の1兆9000億円も加算すると、ざっくり5兆円強となる。

純資産3兆2000億円と、時価総額2兆円の差額は1兆2000億円。

棚卸資産の評価損計上と固定資産の減損により座礁資産の価値が2割切り下げられただけで、その差は埋まる。

目下で急速に進む脱炭素社会への流れを見るに、わずか2割の切り下げでは済まないとも思える。

こうした「E」の観点から見て、JXTGの株はやはり本質的に割安ではないと考えている。(執筆者:高橋 清志)