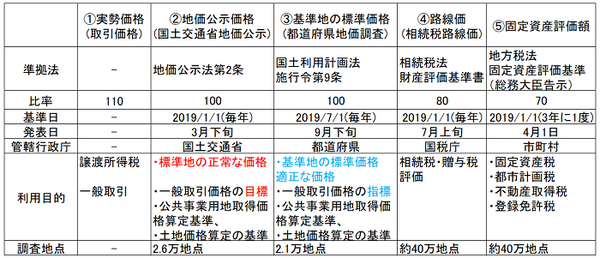

土地の価格には

2. 地価公示価格(国土交通省地価公示)

3. 基準値の標準価格(都道府県地価調査)

4. 路線価(相続税路線価)

5. 固定資産税評価額

などがあります。

これらは何が違い、どのような使われ方をしているのでしょうか?

目次

1. 実勢価格

実際に取引される価格ですが、全く同一の土地は存在しません。

市場で売買されると考えられる不動産価格を指します。(地価公示価格の110%目安)

2. 地価公示価格(国土交通省地価公示)

国土交通省が、地価公示法第2条に基づき発表する土地価格です。

国土交通省の土地鑑定委員会が毎年1月1日基準日で標準地の価格等を調査し、3月に正常な価格を公示します。

「一般の土地取引価格に対する目標」、「公共事業用地の取得価格算定の基準」、「土地価格算定の基準」が目的です。(地価公示価格100%)

対象の標準地は2.6万地点ですが、2004年の3.2万地点をピークに年々減っています。

地価公示価格と都道府県地価調査は、土地総合情報システム(国土交通省)で閲覧できます。

3. 基準値価格(都道府県地価調査)

都道府県知事が、国土利用計画法施行令第9条に基づき行う調査で、毎年7月1日を基準日として基準地を調査し、9月に地価を公表します。(地価公示価格の100%目安)

「一般の土地取引価格に対する指標」、「公共事業用地の取得価格算定の基準」、「土地価格算定の基準」が目的です。(地価公示価格の100%)

対象の標準地は2.1万地点です。

地価公示と地価調査は同一地点を調査している場合もありますし、両者とも東京都財務局のホームページで閲覧できます。

4. 路線価(相続税路線価)

国税庁が、相続税法に基づいて実施発表する土地価格を指します。

相続税や贈与税の計算の際に使用する価格です。(地価公示価格の80%目安)

路線価は道路面に対して価格が付けられ、路線に面する宅地の価格(単価)はすべて同じという考え方です。

個々の敷地における価格はその形状などに応じて補正し、調査地点(標準宅地)の数は約40万地点と多く、基準日は毎年1月1日ですが、公表は7月上旬です。

表示単位は千円で「200」なら20万円を意味します。

算出方法は地価公示価格や基準地の標準価格と同じです。

路線価には「相続税路線価」と「固定資産税路線価」の2種類ありますが、一般的には「路線価」といえば「相続税路線価」を指します。

各都道府県の路線価は、国税庁のサイトで閲覧できます。

5. 固定資産税評価額

市区町村が、固定資産税や都市計画税の計算根拠として発表する土地価格です。(地価公示価格の70%目安)

固定資産税は、毎年1月1日現在、土地、家屋を所有している人がその固定資産の価格をもとに算出された税額を納める税金です。

都市計画税は、市街化区域内の土地・家屋のみが課税対象で、都市計画事業・土地区間整理事業の費用に充てることを目的とした税金です。

道路建設や、上下水道整備などに使われます。

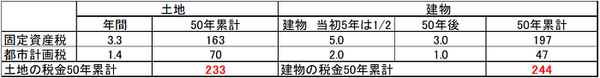

固定資産税の税率は1.4%、都市計画税の税率は0.3%です。

全国地価マップでは、全国の地価評価を記載しています。

2つの条件でシミュレーション

どれだけの税金を支払うことになるのか、2つの条件でシミュレーションしてみましょう。

・ 実勢価格… 2,000万円の土地

・ 住宅120平方メートル… 2,000万円

・ 90歳没

・ 50年保有

1. 本人が購入

【購入時】

税金・登記費用(印紙税、登録免許税、登記手数料、不動産取得税、固定資産税)30~50万円

【不動産取得税】

宅地:固定資産評価額 × 1/2 × 3% 住宅用建物の軽減措置 (固定資産評価額 – 控除額) × 3%

控除額:平成9年4月1日以降新築の場合1,200万円控除

【毎年かかる税金】

固定資産税:固定資産税評価額 × 1 .4% (地価公示価格 × 0.7)土地 × 1/6、建物(当初5年間は× 1/2)

都市計画税:固定資産税評価額 × 0.3% (土地は200平方メートル以下で1/3、建物は固定資産税と同じ)

【ローン減税での還付金があるとして】

3万 × 10年 + 2万 × 3年 = 36万円

【 本人自宅を子供へ相続】

相続税率は10%からありますが、15%かかると仮定

土地評価額2,000万 × 0.8 + 家屋評価額2,000万 × 0.2 = 2,000万… × 0.15(税率)=300万円

【登録や相続登記でかかる費用】

・ 登録免許税 評価額 × 0.4% = 6.4万円

・ 固定資産評価証明書の交付手数料 400円

・ 戸籍謄本の交付手数料 500円

2. 親からの相続で実勢2,000万円の土地、固定資産評価額400万円の住宅を相続

・ 相続税 + 登録税 = 約300万円

・ 相続後30年保有 空き家がある場合と、土地だけにした場合

住宅付き:土地固定資産… 1/6で4.7万 + 建物4万 = 8.7万 × 30 = 261万円

土地だけ:土地固定資産… 19.8万 × 30= 594万円

全国で空き家は13.6%ありますが、ほぼ半数は相続した家です。

「空家等対策の推進に関する特別措置法」で空き家課税強化の動きがありますが、住居付きの方がかなりお得になります。

・ 相続不動産を売却した場合

譲渡益に譲渡所得税がかかります。

譲渡利益は、実勢価格を使用して計算します。

保有後5年以内では譲渡利益の約40%、5年を超える保有で約20%の譲渡所得税がかかりますが、下記の特例もあります。

譲渡益が出た場合でも、一定の条件を満たせば減額になります。

特例1

相続から3年経過後の年末までに売却なら譲渡所得から3,000万円控除、直前まで被相続人が1人で住んでいること、2023年12月まで。

特例2

居住用財産を譲渡した場合:自分が住んでいた住宅(マイホーム)を譲渡した場合には、「3,000万円の特別控除」、「買換えの特例」が使えます。

相続した土地・家を売却した時にかかる税金は、

・ 特例使用できる 0円

・ 特例使用できない

取得価格不明なら… 2,000 × 0.95 × 0.2 ≒ 380万円

取得価格2,000万円なら… ほぼ0円

となります。

不動産に関連する税金まとめ

購入時

税金・登記費用(印紙税、登録免許税、登記手数料、不動産取得税、固定資産税)30~50万円

毎年かかる税金(50年として)

・ 土地 233万円

・ 建物 244万円

ローン減税の還付(自用 13年)

3万円 × 10年 + 2万円 × 3年=36万円

本人自宅を子供へ相続

・ 相続税 300万円

・ 登録免許税 6.4万円

親からの相続

・ 相続税+登録税 = 約300万円

・ 相続後30年保有(空き家がある場合と、土地だけにした場合)

住宅付きの場合:土地固定資産 1/6へ4.7万 + 建物 4万 = 8.7万… × 30 = 261万円

土地だけの場合:土地固定資産 19.8万… × 30 = 594万円

相続不動産を売却した場合

特例使用できれば… 0円

取得価格2,000万円なら… ほぼ0円

取得価格不明なら… 2,000 × 0.95 × 0.2 ≒ 380万円

総合計 500万円~2,000万円

不動産保有は税金負担も長期で考える

土地の評価額はそれぞれの目的別に決められていて「一物五価」と言ったり、都道府県発表の基準地価を除いて「一物四価」と言ったりします。

発表する行政庁が違い、準拠する法律が異なることから、1つの不動産に対していくつもの公的な価格がつきます。

4,000万円で購入した土地付き住宅や、親からの相続不動産は資産ですが、場合によれば税金負担は約500万円から2,000万円まで可能性があります。

節税方法も考えながら不動産保有を考えていきましょう。(執筆者:淺井 敏次)