在宅でフリーランスや内職をしている人は、確定申告で

「パートだと給与所得控除があったのに…」

と思った人もいるでしょう。

実は在宅ワーカーにも、給与所得控除と同等の所得控除に使える制度があるのです。

詳しく見ていきましょう。

目次

家内労働者等の必要経費の特例とは

事業所得または雑所得の計算方法は、「収入(売上)-経費」ですね。

しかし仕事や職種によっては、ほとんど経費が発生しない場合もあります。

在宅ライターである筆者も、電気代と通信費とクラウドソーシングの利用手数料くらいしか経費にできません。

例えばパートで働く人には、基礎控除38万円(令和2年分以降は48万円、以下同)に加えて給与所得控除65万円(令和2年分以降は55万円、以下同)の「みなし経費」があります。

在宅フリーランスにも基礎控除38万円は同様に適用されますが、実際の経費が年間65万円以上になる場合は少ないでしょう。

雇用かフリーランスかで所得の計算が不公平になるのはおかしな話です。

そこで、在宅フリーランスや内職者にも給与所得控除と同じ65万円までを「みなし経費」として認める制度があります。

それが租税特別措置法第27条「家内労働者等の必要経費の特例」です。(令和2年分以降は55万円、以下同)

「家内労働者等」に当てはまるのはどんな職業か

「家内労働者等の必要経費の特例」の適用者は「家内労働者等」と定められています。

具体的にはどんな職業なのでしょうか。

・ 保険外交員、新聞等の集金人、水道・電力会社の検針員、ヤクルトレディ

・ 特定の会社等から委託されている個人事業主

・ Webデザイナーやライターなど特定の会社から下請している人

・ その他「特定の人」に対して「継続的」に「人的役務(サービス)の提供」を行うことを業務とする人

個人事業主では、事業所(お店)の有無で区別される場合もあります。

例えば自宅でピアノ教室を開くと「家内労働者等」に当てはまりませんが、フリーのピアノ講師として楽器店に併設の音楽教室に教えに行く場合は「家内労働者等」に当てはまります。

「経費の計算」事業所得または雑所得のみの場合

「家内労働者等の必要経費の特例」を利用した場合、経費の計算はどのようになるのでしょうか。具体例をあげて説明します。

在宅Webライターの実際経費 10万円※

家内労働者等の必要経費の特例 65万円※

※経費は実際経費と必要経費の特例65万円の「どちらか多い方」を選択します。

実際経費10万円+必要経費の特例65万円ではないので、注意が必要です。

年間売上100万円-必要経費の特例65万円=35万円

よって事業所得(または雑所得)は35万円です。

さらに基礎控除38万円があるので、

事業所得(または雑所得)35万円-基礎控除38万円=0円

となり、所得金額0円なので所得税も0円になります。

これを実際経費で計算すると

となり、所得金額52万円に対して所得税が発生します。

「経費の計算」給与収入+副業の収入がある場合

会社員で給与収入がある人が副業をしている場合や、パートと在宅ワークを両方やっている場合はどうなるのでしょうか。

実は「家内労働者等の必要経費の特例」と「給与所得控除」は併用できません。

なので給与がある人は給与所得控除65万円が適用になり、在宅で副業をしていても「家内労働者等の必要経費の特例」は使えません。

ただし、給与が65万円以下の場合は、給与から給与所得控除65万円を差し引いた残額と、事業所得(または雑所得)の実際経費を比べてどちらか高い方が事業所得(または雑所得)の経費として扱われます。

在宅Webライターの年間売上 50万円

在宅Webライターの実際経費 10万円

パートの給与収入50万円-給与所得控除65万円=残額15万円

在宅Webライターの実際経費10万円 < 給与所得控除の残額15万円

在宅Webライターの年間売上50万円-給与所得控除の残額15万円=35万円

よって事業所得(または雑所得)は35万円です。

さらに基礎控除38万円があるので、

事業所得(または雑所得)35万円-基礎控除38万円=0円

となり、所得金額0円なので所得税も0円になります。

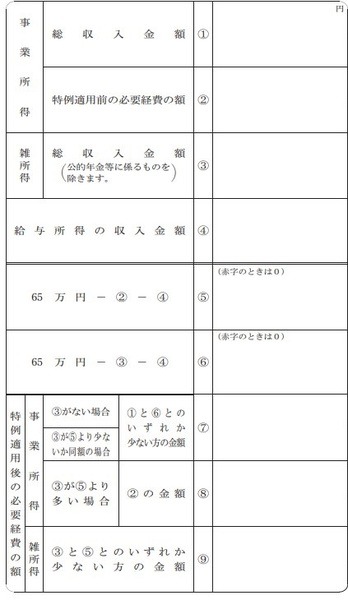

このように給与所得と事業所得(または雑所得)の両方がある場合は、国税庁の計算書を使うと簡単に計算できます。

国税庁「家内労働者等の事業所得等の所得計算の特例の適用を受ける場合の必要経費の額の計算書

青色申告特別控除と併用するとみなし経費が130万円に

どちらも「みなし経費」の制度である「家内労働者等の必要経費の特例」と「給与所得控除」は併用できません。

ですが、個人事業主の「青色申告特別控除」との併用は可能です。(参考元:国税庁タックスアンサー 青色申告特別控除)

青色申告特別控除は控除額が65万円と10万円の二種類があり(令和2年分以降は65万・55万・10万)、複式簿記による帳簿管理や貸借対照表および損益計算書の作成といった条件を満たすと65万円の青色申告特別控除が利用できます。

よって、独立開業して在宅フリーランスなどで働いている人は「家内労働者等の必要経費の特例」と「青色申告特別控除」で最大130万円のみなし経費が計上できるのです。(執筆者:2級FP技能士 久慈 桃子)

お詫びと訂正3月24日:「家内労働者等の必要経費の特例とは」段落に以下一文を追記

(令和2年分以降は55万円、以下同)