新型コロナ緊急経済対策に基づく国民年金保険料免除については、(1)で解説しました。

臨時特例は直近の状況が審査対象となるので、通常の免除は、前年の所得(確定申告結果など)に基づいて行われます。毎年7月以降に申請できます。

なお今回解説する所得制限は、令和2年度の所得制限です。令和3年度以降は税制改正に伴い、変更が予想されます。

目次

対象となる所得

総合課税の所得に加え、分離課税の所得の一部が算定対象となりますが、過去の損失の扱いが全額免除と一部免除で異なります。確定申告書で見ていきます。

総合課税の所得(第一表)

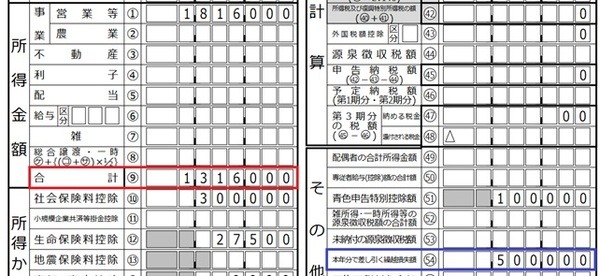

総合課税の所得合計額は第一表・所得金額欄の合計(9)が原則ですが、本年分で差し引く繰越損失額(54)がある場合、全額免除においては(9)+(54)が対象です。

例えば総合課税の所得が事業所得のみ181.6万円、本年分で差し引いた繰越損失額が50万円で所得金額合計131.6万円の場合、全額免除では181.6万円と計算され、一部免除では131.6万円と計算されます。

分離課税の所得(第三表)

分離課税の所得がある場合、第三表の所得のうち一部を加算しますが、こちらも繰越損失額・特別控除額に注意する必要があります。

退職所得・株式等の譲渡・配当等は加算しません。短期・長期譲渡所得金額は特別控除額差引前で加算します。

先物取引は加算の対象ですが、全額免除では繰越損失は差し引かず、一部免除では差し引きます。

長期譲渡所得金額が特別控除額を差し引いて150万円、先物取引等に係る雑所得等が200万円で繰越損失額150万円がある場合を考えます。

全額免除では、事業所得181.6万円+長期譲渡所得150万円+先物取引等に係る雑所得等200万円=531.6万円と計算されます。

一方一部免除では、総所得金額131.6万円+長期譲渡所得150万円+先物取引等に係る課税雑所得等50万円=331.6万円と計算されます。

全額免除の所得制限

全額免除の要件ですが、所得合計額が35万円(扶養親族等の数+1)+22万円以下であることが求められます。

扶養親族等は、扶養控除対象の親族だけでなく、16歳未満扶養親族・同一生計配偶者(控除対象配偶者)が該当します。同一生計配偶者・控除対象配偶者は合計所得金額38万円(給与年収103万円)以下の配偶者が該当します。

扶養親族等の数が16歳未満・同居老親2人の場合は、531.6万円>35万円×3+22万円=127万円となるため該当しません。

一部免除の所得制限

一部免除の場合は、所得合計額が下記の金額以下であることが求められます。

A+扶養親族等控除額+社会保険料控除額等

Aは4分の3免除:78万円、半額免除:118万円、4分の1免除:158万円

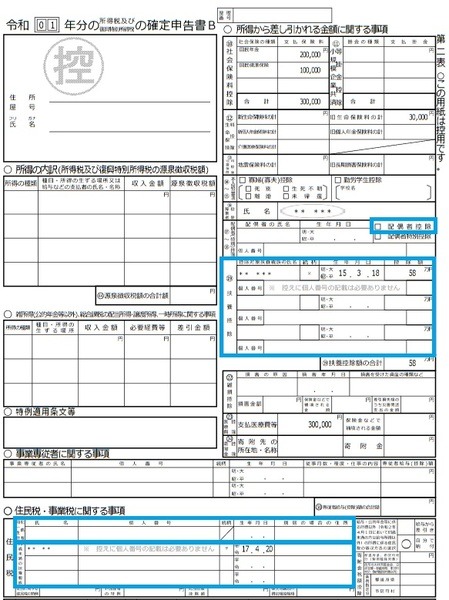

扶養親族等控除額と社会保険料控除額等は、確定申告書で該当する部分を示しましたが、確定申告書の控除額と異なる場合もありますので、ご注意ください。

確定申告書の控除額と異なるのは、扶養控除で同居老親に該当する場合が48万円、16歳以上19歳未満が63万円、控除対象外の16歳未満が38万円となる点で、さらに障害者控除のうち同居特別障害者は40万円です。

確定申告書第一表の「所得から差し引かれる金額」欄の事例で言えば、16歳未満の子が1人いるとして、扶養控除額48万円+16歳未満扶養親族38万円+医療費控除額20万円+社会保険料控除額30万円+障害者控除額40万円=176万円と計算されます。

今回取り上げた事例では331.6万円<158万円+176万円のため、4分の1免除の基準を満たします。

また確定申告を行っておらず源泉徴収票を参照する場合は、扶養親族等控除額+社会保険料控除額等は下記の控除額を足し合わせます。

・配偶者(特別)控除額:

概ね記載額の通りだが、配偶者特別控除の場合は最大5万円下がる場合あり

・扶養控除額:原則として扶養親族の人数 × 38万円

ただし「老人」欄の人数に対しては48万円、「特定」欄の人数に対しては63万円

16~18歳の扶養親族に対しても人数 × 63万円

・社会保険料控除額:記載額の通り

・障害者控除の額:

本人が障害者「特別」欄 × 40万円 または「その他」欄 × 27万円+障害者の数(本人を除く)「特別」欄人数 × 40万円+「その他」人数欄 × 27万円

・寡婦・寡夫・勤労学生控除額:27万円(ただし寡婦「特別」欄なら35万円)

免除を反映した受給額

なお免除した割合と免除期間に応じて、将来もらえる老齢基礎年金は下記のようになります。

満額 × 納付月数(※)÷ 480月

※納付月数=通常納付分の納付月数 × 8/8+4分の1免除の月数 × 7/8+半額免除の月数 × 6/8 + 4分の3免除の月数 × 5/8 +全額免除の月数 × 4/8 (平成21年4月分以降の納付に対して)

以上(執筆者:石谷 彰彦)