アルバイトとして働いていた方が賞与の支払いを求め、また契約社員として働いていた方が退職金の支払いを求め、それぞれの元勤務先を訴えておりました。

同一の仕事をしている場合には、その雇用形態にかかわらず、同一水準の賃金を支払う「同一労働同一賃金」を、大企業は2020年4月から順守する必要があります。

また資本金の額や常時使用する従業員の人数などが、一定以下の中小企業については、2021年4月から順守する必要があります。

目次

特に非正規社員が退職金を受け取るのは至難の業

こういった背景があったため最高裁判所は、契約社員やアルバイトなどの非正規社員が有利になる判決を、出すだろうと予想しておりました。

しかし2020年10月13日に最高裁判所は、賞与や退職金が支払われなかったのは、不合理な格差ではないという、非正規社員にとって不利な判決を出しました。

また高等裁判所が出した判決では、賞与は正社員基準の60%、退職金は正社員基準の25%の支払いが認められていたので、逆転敗訴という結果になりました。

このような内容の判決を見ていたら、非正規社員が特に退職金を受け取るのは、やはり大変なことだと思いました。

正社員に支払われる退職金は減少傾向にある

厚生労働省が5年ごとに発表している、「退職給付(一時金・年金)の支給実態」によると、35年以上勤務した45歳以上の定年退職者に対する退職給付額の平均は、次のようになっております。

2008年の調査結果

大学卒(管理・事務・技術職)の金額:2,491万円

高校卒(管理・事務・技術職)の金額:2,238万円

高校卒(現業職)の金額:2,021万円

参照:厚生労働省

2018年の調査結果

大学卒(管理・事務・技術職)の金額:2,173万円

高校卒(管理・事務・技術職)の金額:1,954万円

高校卒(現業職)の金額:1,629万円

参照:厚生労働省(pdf)

この2つの調査結果を比較してみると、退職金は10年の間に、かなり減っているとわかります。

また退職金制度がない企業が増えているので、正社員であっても以前のようには、退職金を受け取れなくなっているようです。

退職金だけでなく公的年金も減少している

退職金以上に減額や、制度の持続性が心配なのは、公的年金(国民年金、厚生年金保険)ではないかと思います。

公的年金の財政を健全化するには、現役世代から徴収する保険料を引き上げするか、年金受給者に支給する公的年金を減額するかの、いずれかを実施する必要があります。

ただ前者の保険料の引き上げは、2004年から毎年一定率(額)ずつ実施され、国民年金は2017年4月、厚生年金保険は2017年9月に、当初から定めていた上限に達したので、実施するのが難しくなっております。

マクロ経済スライドで公的年金を減額

そのため今後は後者の公的年金の減額を、「マクロ経済スライド」という仕組みで実施していくのが、既定路線になっています。

直近では2019年度に0.5%、2020年度に0.1%という減額が実施されたので、一気にまとめて減らすのではなく、少しずつ期間をかけて減らしていくようです。

年金財政検証でも公的年金の減額は続く

なお厚生労働省は5年に1度のペースで、公的年金の定期健康診断にあたる、年金財政検証を実施しております。

2019年に実施された最新の年金財政検証では、公的年金の減額が終わる時期として、2046年度や2058年度という目安が示されました。

そうなると今後30年から40年くらいは、公的年金の減額が続いていきます。

不足分を補うiDeCoや小規模企業共済

退職金と公的年金の減額が続いていくので、自分で退職金や年金を作って、不足分を補う必要があります。

ただ退職金と年金を別々の制度で準備すると、それぞれの制度を管理する手間と時間がかかります。

「一次金」か「分割」かの選択

また定年退職を迎えた段階で、すぐに受け取れる退職金と、長期に渡って受け取れる年金の、どちらを望むのかが、現時点ではわからないという問題があります。

例えば住宅をリフォームしたい、または海外旅行をしたいなどの理由により、まとまったお金を必要としているのなら、すぐに受け取れる退職金を望むと思います。

一方で公的年金の受給額が想像よりも少なかったので、少しずつ資産を取り崩し、生活費の不足を補っていきたいのなら、長期に渡って受け取れる年金を望むと思います。

そのため退職金と年金を同時に準備でき、かつ定年退職を迎えた段階の状況に合わせて、退職金と年金のどちらで受給するのかを、柔軟に選択できる制度が良いです。

こういった要件を満たす制度としては、20歳以上60歳未満の公的年金の加入者であれば、国民年金の保険料の免除者など一部を除き、2017年から誰でも加入できる、iDeCo(個人型の確定拠出年金)があります。

なぜ要件を満たすのかというと、60歳以降になると受給できるiDeCoの老齢給付金は、「一時金(退職金)」、「分割(年金)」、「一時金と分割の併用」の中から、受給方法を選択できるからです。

小規模企業共済も

なお小規模企業の役員や、個人事業主のための退職金制度として、中小企業基盤整備機構が運営する小規模企業共済があります。

この制度は廃業時などに受給できる共済金の受給方法を、上記の3つの中から選択できるため、iDeCoと同じように要件を満たします。

またこれらの制度に拠出した掛金は、年末調整や確定申告の際に、「小規模企業共済等掛金控除」として、給与所得などから差し引けるため、加入前より所得税や住民税の負担が、軽くなるという共通点があります。

退職所得控除額は20年を超えると計算式が変わる

iDeCoの老齢給付金を分割で受給した場合、これに課税される所得税や住民税を算出する際は、受給額から「公的年金等控除額」を差し引けます。

一方でiDeCoの老齢給付金を一時金で受給した場合、これに課税される所得税や住民税を算出する際は、受給額から「退職所得控除額」を差し引けます。

これらを差し引いた段階で、所得がゼロになった場合には、所得税や住民税は課税されません。

そのため分割と一時金を併用し、公的年金等控除額と退職所得控除額をうまく活用した方が良いですが、実際には約9割の方が一時金を選択しているようです。

一時金を選択する方が所得税や住民税を、できるだけ課税されないようにするには、20年を超えるまで掛金の積立を続けることだと思います。

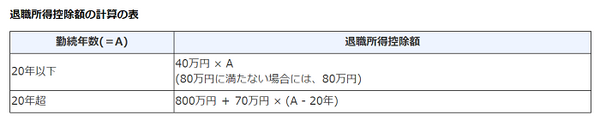

その理由として一時金から差し引ける退職所得控除額は、次のように掛金の積立期間が20年を超えると、20年以下より金額が増えるからです。

掛金の積立期間が20年を超えるとお得になる

小規模企業共済に加入している方が、廃業時などに受給できる一時金の共済金から差し引ける退職所得控除額も、この加入期間が20年を超えると、20年以下より金額が増えます。

退職金を受け取れない正社員、非正規社員、個人事業主であれば、このように算出した退職所得控除額のすべてを、老齢給付金や共済金から差し引けるため、お得になると思います。

またiDeCoの掛金を運用する商品として、株式が組み入れられた投資信託を選んだ場合、積立期間が長くなるほど、元本割れしにくくなるため、積立期間が20年を超えると、運用面でもお得になる可能性があります。(執筆者:社会保険労務士 木村 公司)