令和2年の年末調整・確定申告で新たに登場した給与所得者向けの控除として「所得金額調整控除」があります。

確定申告においては、年収850万円超サラリーマン向け・年金所得者向けの2種類あることに注意してください。

確定申告書作成コーナーで申告を行う際には、所得金額調整控除特有の操作を求められることがあります。

年収2,000万円を超えて確定申告義務がある方はこの所得金額調整控除を申告する余地があり、適用できるのであれば申告しないと税額が高くなるので、ぜひおさえておいてください。

目次

給与所得・年金所得両方を有する場合は例年の入力通り

「給与所得と年金所得の双方を有する者に対する所得金額調整控除」に関しては、給与所得・公的年金等の両方の源泉徴収票を例年通り転記することで、控除額が自動計算されます。

年末調整済+医療費・寄附・住借は簡単

年収850万円超のサラリーマン向け「子ども・特別障害者等を有する者等の所得金額調整控除」に関しては、まず年末調整で一旦申告しているケースを取り上げます。

作成コーナーで所得税の確定申告を行う際に、最初の段階で申告者の状況をYes・No形式で尋ねられます。

収入は給与のみ・源泉徴収票1枚・年末調整済み(所得金額調整控除含む)で、医療費控除・ふるさと納税・住宅ローン控除といったサラリーマンの減税手段としてよくあるものだけを申告する場合は、確定申告段階での設定は簡単です。

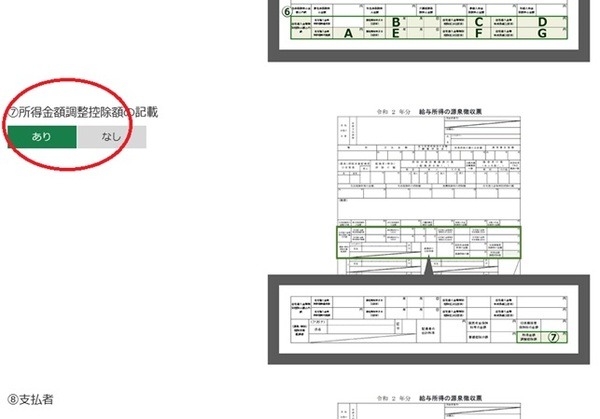

源泉徴収票の内容を入力する際、「所得金額調整控除額」に15万円以下の金額が入っていることを確認の上で、所得金額調整控除額の記載「あり」を選択するだけです。

通常は障害者控除・扶養控除の申告で完結

これまで説明した条件に当てはまらないケースでは、所得金額調整控除の要件に当てはまる方の入力を求められます。要件としては

1. 23歳未満の扶養親族がいる

2. 本人が特別障害者

3. 所得48万円以下の同一生計配偶者や扶養親族が特別障害者

となっているため、障害者控除や扶養控除の内容を例年通り入力することで所得金額調整控除が受けられることが多いです。

ただしこの控除を受けられたかたの確認に関しては、スマホ申告では画面を戻すことも考えてください。

まず給与所得の源泉徴収票を転記する際に、年末調整で特別障害者または扶養親族と共に所得金額調整控除を申告しているのであれば、所得金額調整控除額の記載「あり」を選択し、障害者控除や扶養控除の内容を入力します。

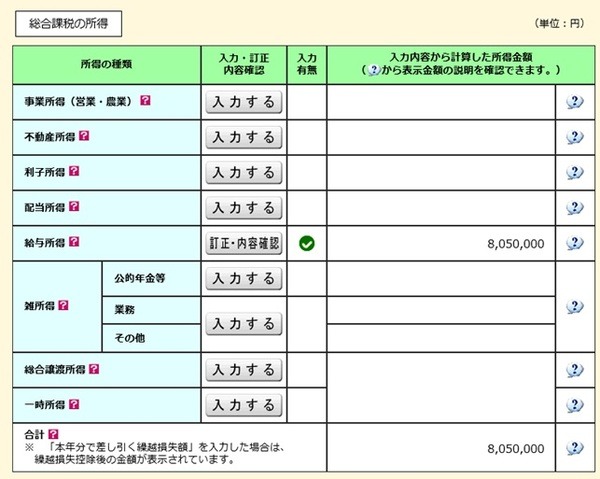

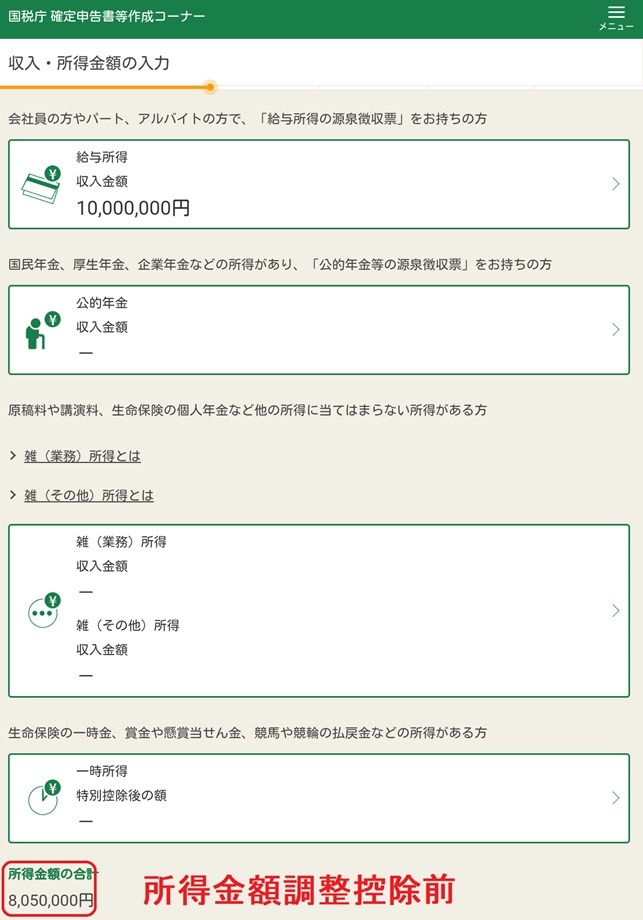

確定申告で初めて所得金額調整控除を申告するのであれば、所得金額調整控除額の記載「なし」で源泉徴収票を転記するのですが、総合課税の所得欄には所得金額調整控除のない所得金額が計算されます。

※給与所得など各種所得の表示画面はPC版・スマホ版で表示内容が異なるので両方示していますが、変わらない画面は以下PC版のみです。

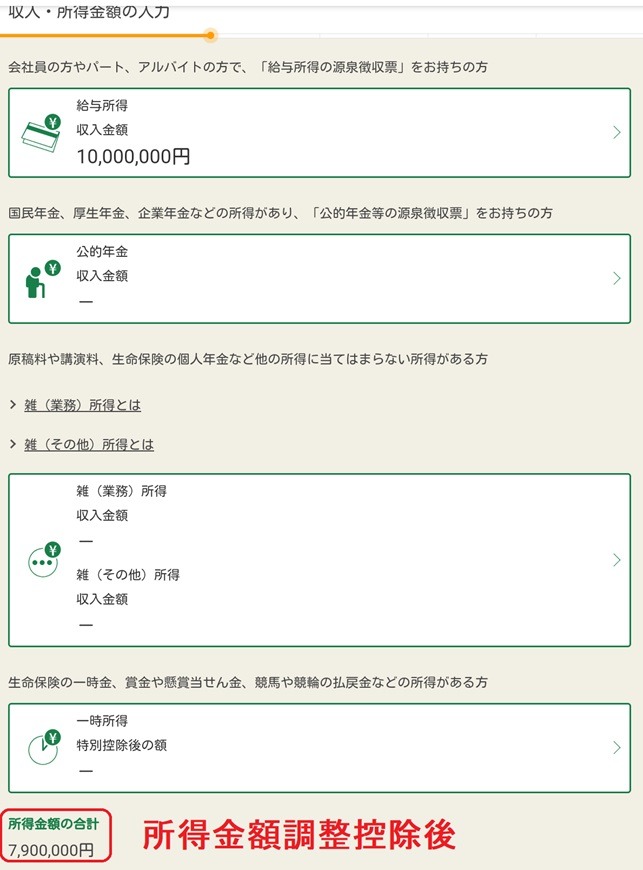

例えば年収1,000万円であれば、給与所得控除額195万円だけを差し引いた後の所得金額は805万円です。

ただ障害者控除や扶養控除を入力し、所得金額調整控除を受けられる旨のメッセージが表示されれば、計算終了後の「所得金額等」には15万円差し引かれた790万円が算出されます。

なおスマホ申告では、障害者控除・扶養控除入力後に所得金額の合計が表示された画面に戻らないと790万円の数字は確認できません。

扶養親族が特別障害者であれば扶養控除で設定

この点は令和元年分の作成コーナーでも共通しているのですが、本人ではなく配偶者や扶養親族が特別障害者に該当する場合は、配偶者控除または扶養控除の画面から入って、親族の氏名等入力画面で特別障害者である旨選択します。

配偶者の扶養に入っている子供の入力

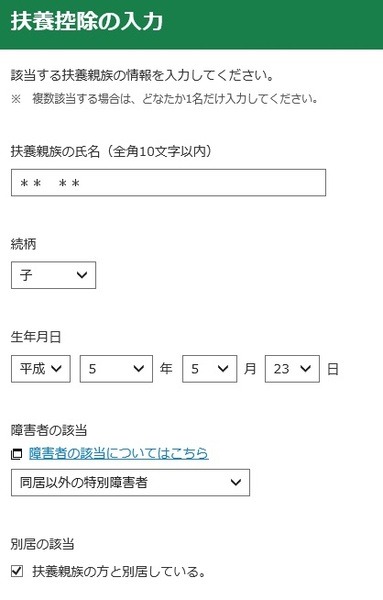

ここからが所得金額調整控除特有の操作になるのですが、例えば23歳未満の子供が夫の扶養に入っているような場合でも、所得金額調整控除は申告できます。

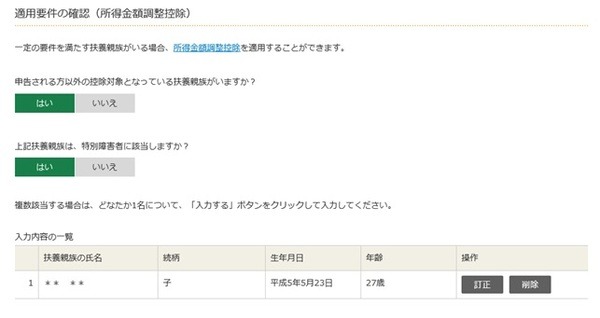

適用要件の確認で、

申告される方以外の控除対象となっている扶養親族がいますか? → はい

上記扶養親族は、特別障害者に該当しますか? → いいえ

上記扶養親族は、23歳未満ですか? → はい

と選び、子の情報を入力してください。

「扶養控除の入力」となっていますが、この書き方は気にしないで入力を進めてください。特別障害者に該当しますか?で「はい」を選んだ場合も同様に入力しますが、「障害者の該当」を忘れずに選択してください。

なお上記画像の例では「同居以外の特別障害者」を選択していますが、同居の場合は「同居特別障害者」を選択してください。

扶養控除の欄に、「申告される方以外の扶養親族についてのみ入力されています。」と表示されていれば所得金額調整控除が入力されています。

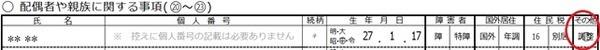

このような形で申告すると、出力されるPDFにおいて確定申告書第二表の「配偶者や親族に関する事項」その他の「調整」に〇がされます。

扶養控除や障害者控除を申告する形で所得金額調整控除を受けるのであれば、調整に〇はつきません。(執筆者:石谷 彰彦)