コロナ禍で本業の収入が落ちてしまい、年々解禁が進んできた副業で補ったというケースも見られるようです。

副業の所得が20万円を超えると、確定申告義務が発生します。ところで令和2年分の確定申告書作成コーナーを使って申告する場合、令和元年までと違った入力箇所もあります。

副業に関する申告方法が少し変わったことに関しては、なぜ変わったかを理解しておくと良いです。

目次

副業の所得分類

副業は令和2年から新設された「業務に係る雑所得」に該当するものが多いのですが、雇用契約により行う収入や、国が推奨する投資は雑所得とは異なります。

・ 雇用契約によるアルバイト・パート:給与所得

・ 不動産賃貸料(時間貸は除く):不動産所得

・ 上場株式売買益:上場株式等に係る譲渡所得

・ 先物取引(暗号資産除く)・国内登録業者で行うFX:先物取引等に係る雑所得

上記の所得に関しては、令和元年分以前から大きな変化はありません。なお、給与・雑・一時所得以外の所得がある場合、スマホ版の作成コーナーでは申告できませんのでご注意ください。

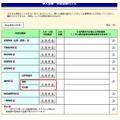

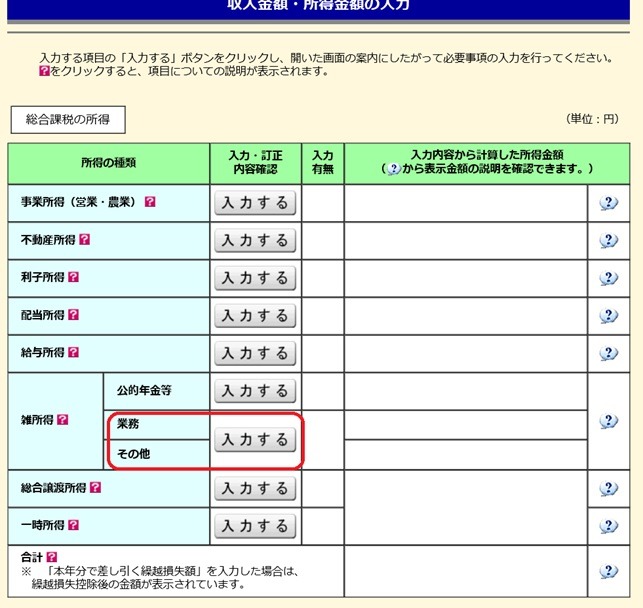

業務に係る雑所得の入力

サラリーマンが副業を業務に係る雑所得として申告するのであれば、パソコン・スマホ版いずれの作成コーナーも使用可能です。

令和2年分からその他の雑所得から「業務」が分かれたとはいえ、作成コーナー上「業務」「その他」は共通の画面です。

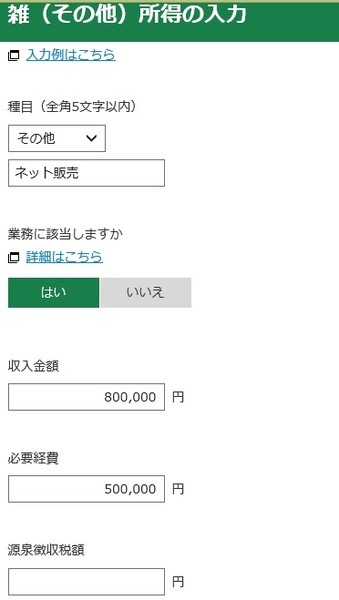

種目「その他」は5文字まで

雑(その他)所得の入力画面では、最初に「種目」を選択します。個人年金以外は業務に該当しうるものですが、選択肢にない副業を行っているのであれば「その他」を選び、自分で種目を入力します。

書き方に神経質になることは無い箇所ですが、5文字の入力制限があるのでかなり端的に業種をまとめる工夫が必要です。

「業務に該当しますか?」→ はい

「業務に該当しますか?」に「はい」を設定し、収入金額とかかった必要経費を入力してください。

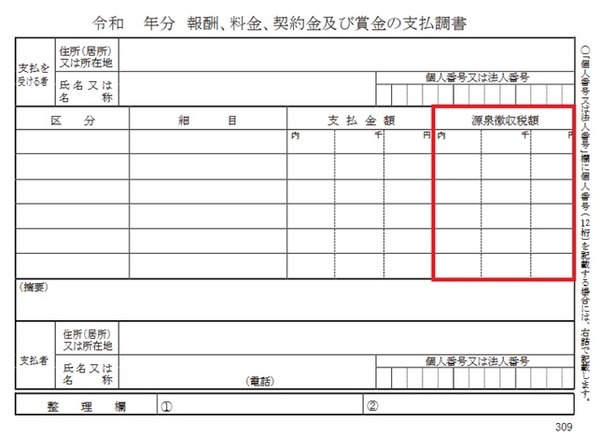

源泉徴収税額は支払調書が参考になる

種目が「原稿料」「講演料」「印税」「放送出演料」に該当する場合、あるいはその他でもデザイン料など一定範囲の収入からは、取引時に所得税が源泉徴収されます。

源泉徴収税額が自分で集計できているに越したことは無いのですが、取引先から「報酬、料金、契約金及び賞金の支払調書」を渡されているのであれば、こちらから「支払金額」欄を収入金額として、源泉徴収税額と共に入力すればよいです。

収入金額が2年後の令和4年分に影響する

業務に係る雑所得に関しては、入力方法は業務に該当するかの選択肢に気をつければいいだけですが、なぜ業務として入力するのかの意味を理解することの方がむしろ重要です。

令和2年分の所得税計算上は、「業務」でも「その他」でも雑所得であれば違いはありません。今回申告した業務に係る雑所得の「収入金額」が、2年後の令和4年分確定申告に影響します。

収入300万円以下なら簡便な現金主義計算が認められる

業務に係る雑所得に関して、入力事例のように令和2年分の収入金額が300万円以下であれば、令和4年分の収入金額・必要経費に関して、現金収支に基づいた現金主義の計算が認められます。

ただし支払調書に基づいて収入金額や源泉徴収税額を計上している場合、現金収入と計算がずれることがあるので注意してください。

収入300万円超は現預金取引関係書類の保存義務

上記とは逆に、業務に係る雑所得の収入金額が300万円を超えると、令和4年分の副業に関して、領収書など現金預金の動きに影響する証拠書類の保存義務が発生します。

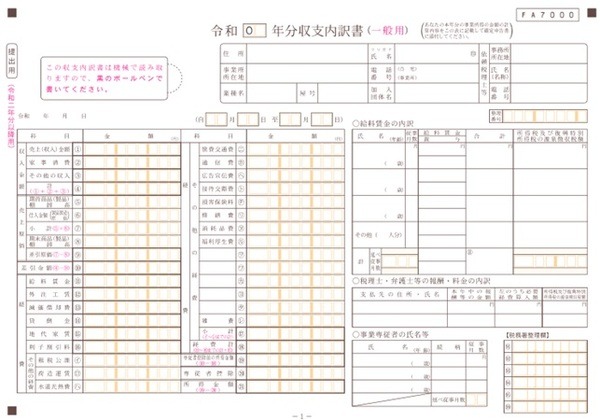

収入1,000万円超は提出書類が増える

さらに収入が1,000万円を超えてしまうと、従来から課される義務としては、消費税の課税事業者に該当するため納税義務が発生します。

税制改正で発生することは、収支内訳書(事業所得者が提出)に相当する収入金額・必要経費の明細が提出書類に追加されることです。

実際にどのような様式の書類かはまだ明らかにされていませんが、科目別に金額を分類する作業は必要になると考えられます。(執筆者:石谷 彰彦)