株式配当・投信分配金を配当所得として確定申告書作成コーナーで申告する際、令和2年(2020年)からは入力項目が増えています。

この作成コーナーであれば記載されている数値を必要な分だけ転記すればいいのですが、配当控除や外国税額控除を受けようと思って間違った形で入力すると税額を間違えたり、先に進めなかったりします。申告を進めていく上での注意点に触れていきます。

目次

新たな欄が追加された特定口座年間取引報告書

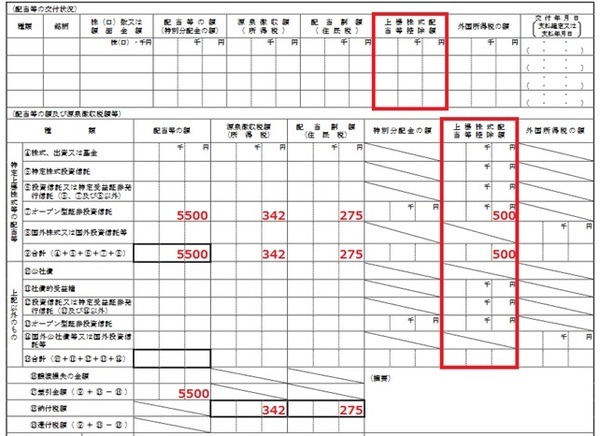

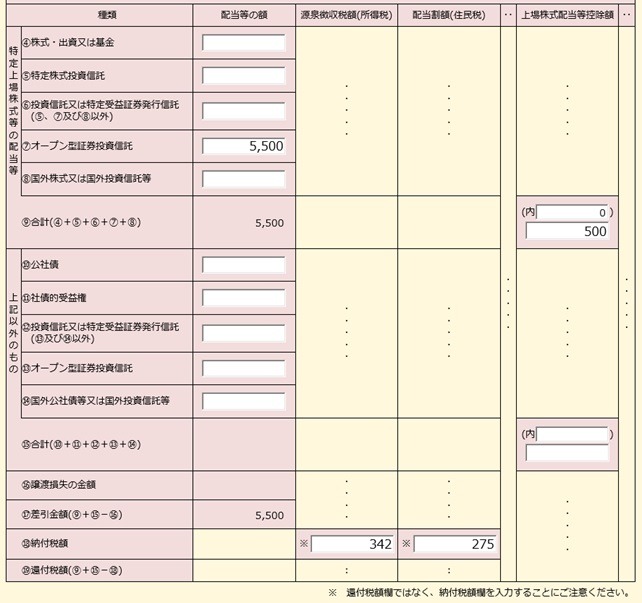

特定口座年間取引報告書「配当等の額及び源泉徴収税額等」の欄には、令和2年分より「上場株式配当等控除額」が追加されました。

確定申告書作成コーナーは、特定口座年間取引報告書を転記して申告できるので便利ですが、こちらも上場株式配当等控除額の入力欄が追加されています。

収益分配金計算書にも情報が追加される

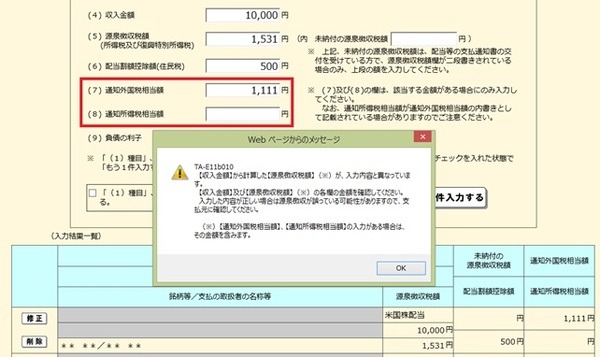

作成コーナーで計算書を元に配当所得を入力する画面に、「(7) 通知外国税相当額」「(8) 通知所得税相当額」が追加されています。

収益分配金計算書でそのまま「通知外国税相当額」「通知所得税相当額」として記載されているものもあれば、「通知外国税額等」「控除額」などと違った書き方をしている計算書もあります。

個別株配当であれば該当欄がないはずなので、「(7) 通知外国税相当額」「(8) 通知所得税相当額」は入力不要です。

外国税額控除を受けるために海外株配当から差し引かれた外国所得税額を入力する場合、この「通知外国税相当額」に入れてしまうと誤った計算が行われたり、エラーが出て先に進めなくなったりします。正しい入力方法は、最後に簡単に触れます。

上場株式配当等控除額の意味

あまり理解せず申告することは可能ですし、金額的に重要でない方も多いと思いますが、上場株式配当等控除額の名称が漠然とし過ぎて気になる方もいらっしゃると思います。令和2年分から源泉徴収段階で導入された措置が関係しています。

配当控除とは異なる

似たような名称の税制優遇として配当控除がありますが、配当控除を意味するものではありません。配当控除は総合課税を選択して申告することを要件に受けられるもので、源泉徴収の段階で行われるものでない点は令和2年においても同じです。

投信の分配金支払時に外国税相当額を控除

この税制優遇を受けられるケースは個人投資家の中でも限定されており、まず個別株だけを取引しているような投資家は、配当から控除されることはありません。

国内籍の投資信託を保有していて、その投資信託が外国財産に投資している場合は、令和2年から導入された二重課税の調整措置を受けられることがあります。

この二重課税調整措置は、投信の投資先から得られる配当で外国所得税が徴収され、分配段階で国内の所得税・住民税が徴収される点を考慮し、前者の外国所得税に相当する金額だけ国内の所得税を低く徴収する措置と考えてください。住民税は軽減されません。

源泉徴収する側が計算するので、受け取る側はあまり深く理解する必要は無いのですが、計算の一例を示します。

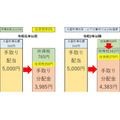

ETFの収益分配金が5,000円だったとして、これは500円だけ元々の配当から外国所得税相当が差し引かれた後の金額と考えます。令和元年以前であれば5,000円に所得税765円(15.315%)・住民税250円(5%)が差し引かれ、手取りは3,985円と4,000円を切っていました。

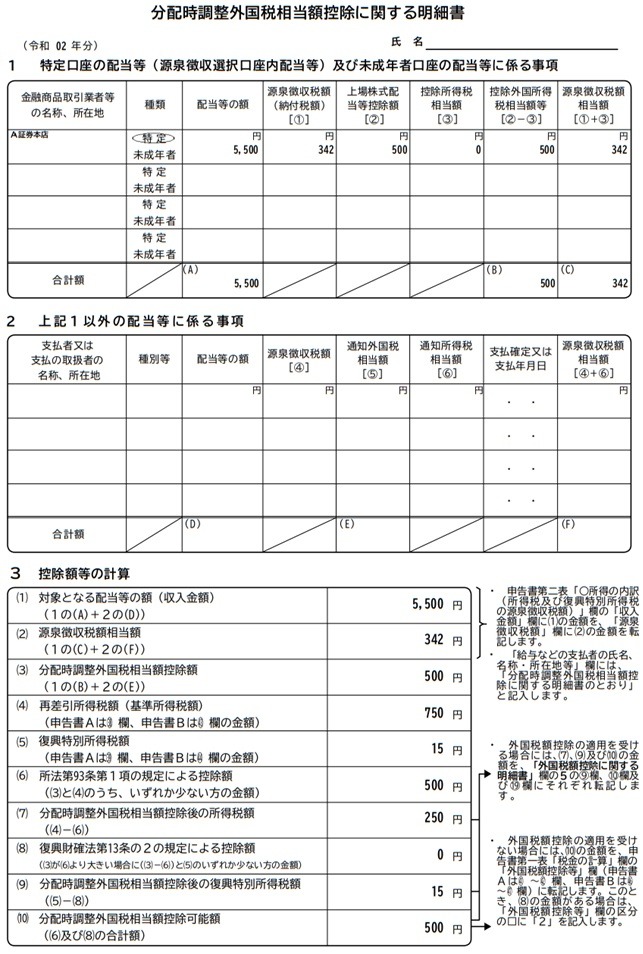

しかし令和2年からは5,000円に外国所得税相当額500円を足した5,500円を課税対象として考え、所得税842円(15.315%)・住民税275円(5%)がかかると計算したうえで、実際の源泉徴収税額は所得税842円から外国税相当額500円を引いて342円と引き下げます。

結果として5,000円の分配金は手取り4,383円と、4,000円を上回るようになりました。なお上記は一例で、違った条件で計算する場合もありますし、REITはETF等と計算方法が少し異なります。

作成コーナーで入力すると計算書が自動出力

国税庁ホームページの作成コーナーで、特定口座年間取引報告書「上場株式配当等控除額」や収益分配金通知書「通知外国税額等」を入力して確定申告書を作成すると、「分配時調整外国税相当額控除に関する明細書」が自動出力されます。

この明細書は外国税額控除の明細書に近く、手書きの様式に記載すると段階を踏んだ計算が求められます。

投信分配金は、特定口座受入れであれば口座ごと(証券会社ごと)に、特定口座受入れ以外であれば取引ごとに申告対象とするかは選択できますので、譲渡損失と相殺し源泉徴収された税を取り戻すなどのメリットがある場合を除いて、申告対象としないことも考えましょう。

外国税額控除は従来通りに申告

令和元年分以前からあった国内所得税と外国所得税の二重課税調整制度として、外国税額控除があります。米国株など外国株の取引をして配当を得ていれば、すでに外国税額控除の確定申告を行い税軽減の恩恵を受けているかもしれません。

令和2年からの投信分配金に対する二重課税の調整は、源泉徴収段階で外国税額控除に近いことを行っています。しかし分配時調整外国税相当額控除は、外国税額控除を発展的解消してできたわけではなく、別物と考えた方がいいです。

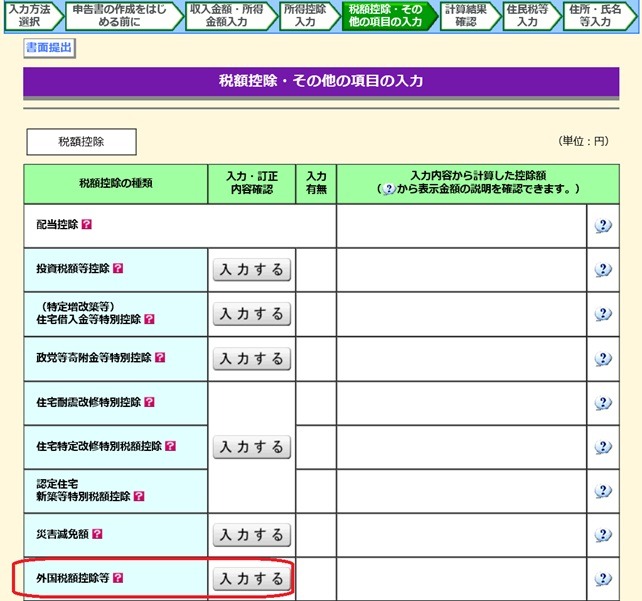

確定申告書作成コーナーであれば従来通り、「税額控除・その他の項目の入力」画面から、外国税額控除等の「入力する」を選択して各種項目を入力します。(執筆者:石谷 彰彦)